|

|

ПРОБЛЕМЫ

НАЛОГООБЛОЖЕНИЯ ПРИБЫЛИ УЧАСТНИКОВ

ВНЕШНЕЭКОНОМИЧЕСКОЙ ДЕЯТЕЛЬНОСТИ

Ильина Л. И., Попова Н. И.

В статье дано понятие двойного налогообложения, рассмотрены принципы, методы и инструменты регулирования двойного налогообложения в международной и отечественной налоговой практике. Выявлены имеющиеся проблемы и предложены рекомендации по устранению двойного налогообложения прибыли участников внешнеэкономической деятельности, противодействующие уклонению от уплаты налогов и легализации доходов.

In the article the concept of double taxation, considered the principles, methods, and in-strumenty regulation of double taxation in the international and domestic tax practice. Identified the problems and made recommendations to eliminate double taxation of profits of foreign economic activity, counteracting tax evasion and money income.

Ключевые слова: организация, государство, двойное налогообложение, модельная конвенция, международный договор, типовое налоговое соглашение, налогообложение прибыли, уклонение от налогов.

Keywords: organization, state, double taxation, model convention, an international treaty, the model tax treaty, taxation profits tax evasion.

Развитие

внешнеэкономических связей приводит к тому, что многие организации

осуществляют свою деятельность территории двух или более государств.

Поэтому

для многих стран мира актуальным является совершенствование налогового

законодательства с точки зрения устранения таких ситуаций, когда один и

тот же

объект, например прибыль, облагается идентичными налогами в разных

странах. Так,

прибыль организации, полученная на территориях нескольких государств,

может

облагаться налогом в этих государствах одновременно. В результате

последовательного

обложения доходов компании в стране получения дохода и в стране ее

регистрации

(постоянного местопребывания) возникает двойное международное

налогообложение. По

мнению Н.А. Падейского, оно сужает мировую экспансию капитала, мешает

его перемещению

между странами, является невыгодным ни экспортерам, ни импортерам

капитала [1].

При вступлении России в 2012 г. во Всемирную торговую организацию эта

проблема может

стать серьёзной преградой развития международной экономической

деятельности.

В

современной экономической литературе существуют

различные определения международного двойного налогообложения. Так, в

Новой

экономической энциклопедии дается следующее понятие данного явления:

одновременное удержание различных налогов в разных странах вследствие

подчиненности

налогоплательщика и объекта [2]. А.В. Толкушкин считает, что двойное

налогообложение означает ситуацию, когда одновременно в двух или более

странах

одно и то же лицо рассматривается налоговым законодательством в

качестве

налогоплательщика или один и тот же объект рассматривается в качестве

объекта

налогообложения [3]. А.А. Шакирьянов выделяет международное и

внутреннее двойное

налогообложение, второе он определяет как ситуацию, когда один и тот же

налог

взимается на уровне различных административно-территориальных единиц

[4].

А.А.

Шахмаметьев разграничивает понятия двойного

налогообложения в юридическом и экономическом смыслах: первое

возникает, когда

в силу формальных (установленных налоговым законодательством) оснований

у

одного и того же лица в отношении одного и того же объекта

налогообложения

возникает обязанность по уплате сопоставимых налогов более одного раза

за один

и тот же период. Под экономическим двойным налогообложением понимается

последовательное налогообложение одного и того же (с экономической

точки

зрения) объекта у разных налогоплательщиков. По определению ОСЭР

двойное

юридическое налогообложение происходит в том случае, если один и тот же

налогоплательщик облагается сопоставимыми налогами в отношении одного и

того же

объекта обложения в двух или более государствах за один и тот же

период. Термин

«международное двойное налогообложение» чаще всего

применяется именно к

двойному юридическому налогообложению.

Таким

образом, по

сравнению с юридическим экономическое двойное налогообложение - более

широкое

понятие, в котором основное внимание обращено на фактическую сторону

проблемы

аккумуляции налоговой нагрузки и ее последствий. Примером такой

ситуации

является налогообложение прибыли акционерного общества и выплачиваемых

за счет

этой прибыли дивидендов: вначале общество платит налог на прибыль,

затем акционеры,

получающие дивиденды, также платят налог.

Приведённые

определения

международного двойного налогообложения, в общем, отражают суть

рассматриваемого явления, но, на наш взгляд, нуждаются в некотором

уточнении.

По мнению авторов, двойное налогообложение – это в первую

очередь избыточное

налогообложение. Юридическое двойное налогообложение возникает тогда,

когда

один и тот же объект неоднократно облагается разными налогами или под

налогообложение

одного и того объекта попадают разные субъекты. При экономическом

двойном налогообложении

один и тот же доход или объект собственности облагаются налогами в

более чем

одной стране.

Экономистами

выделяются различные причины

возникновения международного двойного налогообложения. А.А. Шахмаметьев

считает,

что к двойному налогообложению приводит практическая реализация

различными

государствами претензий на получение части дохода от международной

экономической деятельности [5]. В.В. Гусевым отмечается, что двойное

юридическое налогообложение может возникать в случаях, если:

а)

одно и то же лицо признается резидентом в России

и еще в одном или нескольких государствах;

б)

один и тот же доход российского резидента

рассматривается как имеющий источник происхождения в двух или более

странах и

облагается налогом в каждой из этих стран;

в)

один и тот же доход российского предприятия

облагается в России на основе признания резидентства, а в другой стране

- в

соответствии с законодательством об источнике дохода;

г)

имеются различия между Россией и другими странами

в порядке и нормах зачета расходов, понесенных налогоплательщиком;

д)

в российском налоговом

законодательстве отсутствуют положения о зачете отдельных видов

налогов,

уплаченных российским резидентом в другой стране [6].

По

мнению Л.В. Полежаровой, предпосылками международного

двойного налогообложения является отсутствие гармоничности национальных

налоговых законов государств в связи с признанием резидентом по

национальному

законодательству нескольких государств; налогообложением одного объекта

в

нескольких государствах; налогообложением в нескольких государствах

дохода из

источника [7].

Проблема

двойного налогообложения может возникать

также из-за различий в выборе базы налогообложения и в правилах

определения

облагаемого дохода. Возможно также появление международного двойного

налогообложения из-за различий в статусе налогоплательщика: например, в

одной

стране налогом на прибыль облагается партнерство как юридическое лицо,

а в

другой - непосредственно доходы партнеров.

С

учетом вышеизложенного ученые в области

экономической теории и специалисты по налогообложению пришли к выводу,

что в

современной международной практике проблема двойного налогообложения

возникает

в случае, если налогоплательщик, имеющий юридическое отношение к одной

стране

(стране постоянного местопребывания), извлекает доходы из источников на

территории другой страны (страны источника дохода). Страна источника

дохода

обычно распространяет свою налоговую юрисдикцию на доходы

налогоплательщика на

основе принципа экономического отношения.

В

то же время страна постоянного пребывания

налогоплательщика может распространять свою налоговую юрисдикцию на

доходы

налогоплательщика на основе принципа юридического отношения.

Результатом

одновременного применения принципов юридического экономического

отношения

обеими странами может быть двойное международное налогообложение дохода

- в

стране источника дохода и в стране постоянного пребывания.

Внутреннее

двойное налогообложение

регулируется принятием национального законодательства. На международном

уровне,

признавая,

что двойное налогообложение не способствует развитию торговли, многие

государства заключают между собой договоры, соглашения и конвенции

(далее –

международные налоговые соглашения), определяющие взаимный порядок

взимания

налогов с субъектов экономической деятельности. Обычно

международные налоговые соглашения являются двусторонними, то есть

регулируют отношения,

складывающиеся в налоговой сфере между двумя государствами. Однако

встречаются и

многосторонние международные налоговые соглашения.

Основная

цель договоров об избежании двойного

налогообложения - способствовать международной торговле и

инвестированию путем

уменьшения налоговых барьеров, препятствующих свободному международному

обмену

товарами и услугами. При этом каждое государство, вовлеченное в

международную

торговлю, с точки зрения налогообложения выступает в двух качествах. В

одних

ситуациях государство осуществляет налогообложение доходов как страна

местопребывания налогоплательщика. В других же ситуациях государство

облагает

налогом доходы как государство - источник дохода, получаемого

нерезидентом.

Исторически

международные налоговые соглашения как

инструмент регулирования налоговых отношений между странами возникли

еще в XIX

веке с принятием в 1963 г. типовой модели Конвенции об избежании

двойного

налогообложения доходов и капитала. Модель представляет собой проект

соглашения

из 30 статей, который используется чаще всего как базовый документ для

заключения договоров европейских стран с партнерами во всем мире.

Проект

соглашения носит рекомендательный, а не обязательный характер.

Министерство

финансов США в 1976 г. опубликовало

собственное модельное соглашение, которым правительство США пользуется

как

базой при заключении договоров с другими странами. Американская модель

по

сравнению с моделью ОЭСР

является

более жесткой, налагает серьезные ограничения на пользование

предоставляемыми

ею льготами, стремясь предотвратить «налоговое

мошенничество» и создание фирм с

единственной целью избежать налогообложения. Имеются отдельные различия

по

поводу термина «постоянное представительство».

Одновременно

по инициативе ООН были подготовлены

рекомендации для заключения договоров об избежании двойного

налогообложения

между развитыми и развивающимися странами. Документы ООН в большей

степени

защищают интересы развивающихся стран, в то время как рекомендации ОЭСР

и США

составлены в интересах фирм развитых государств.

В

настоящее время

Российская Федерация является участницей 78 международных соглашений об

избежании двойного налогообложения. В связи с этим возникает вопрос о

соотношении внутреннего национального (российского законодательства),

регулирующего налоговые правоотношения, и международных налоговых

соглашений.

Применение национального и международного налоговых законодательств

имеет свои

особенности. Так, в соответствии со статьей 15 Конституции РФ

международные

договоры являются составной частью ее правовой системы. При этом

декларируется

приоритет международного права над правом национальным. Это означает,

что если

соответствующее национальное правило отличается от закрепленного в

международном договоре (соглашении), то применяется международный

договор

(соглашение). Данный принцип нашел свое дальнейшее подтверждение в

статье 7

Налогового кодекса РФ [8].

Международное

соглашение об избежании двойного

налогообложения с участием РФ заключается на основе Федерального закона

«О

международных договорах Российской Федерации», Постановления

Правительства РФ

от 24.02.2010 № 84 «О заключении межгосударственных

соглашений об избежании

двойного налогообложения и о предотвращении уклонения от уплаты налогов

на

доходы и имущество» [9,10].

В

типовые соглашения об избежании двойного

налогообложения в 2010 г. были внесены существенные изменения,

значительное

количество которых связано с мерами по противодействию уклонению от

уплаты

налогов. Так, абсолютно новой нормой в тарифном соглашении в сравнении

с 1992

г. является введение ст. 9

«Ассоциированные предприятия», в соответствии с

которой механизмы вывода части

российской прибыли за рубеж могут быть существенно ограничены.

Применительно к

России основное правило налогообложения действует следующим образом:

если между

российским и ассоциированным предприятием - резидентом другого

договаривающегося государства - создаются условия, которые приводят к

занижению

прибыли в России, сумма не начисленной таким образом прибыли может быть

обложена

российским налогом на прибыль.

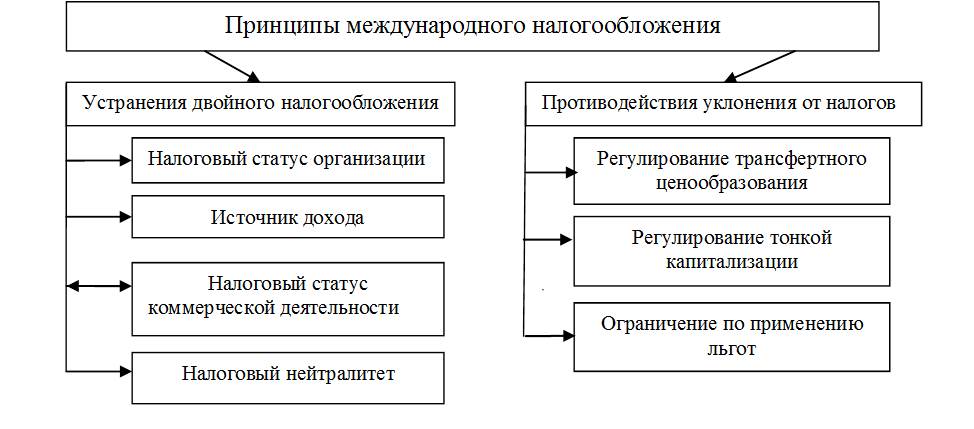

Рис.

1. Принципы

международного налогообложения

(внутригосударственный

уровень)

-

определение налогового

статуса организации

(национальности налогоплательщика), установление

принципа резидентства или

территориальности;

- источник

дохода - применение подходов по местонахождению покупателя товара,

месту

заключения сделки, месту передачи товара или осуществления услуги;

-

налоговый статус коммерческой деятельности -

выделение режимов деятельности через деловое учреждение, независимого

агента и

по контрактам, заключенным с местными фирмами на территории данной

страны;

-

налоговый нейтралитет (порядок

зачета уплаченных за рубежом налогов) путем

зачета

(вычета) иностранного налога или освобождения от налогообложения

иностранного

дохода.

В

принципах противодействия от уплаты налогов важным

является регулирование в налоговых целях так называемых трансфертных

цен. Порядок

подобного регулирования может основываться на «правиле

независимого агента»,

сравнении с ценами по сделкам между несвязанными партнерами, путем

установления

так называемых справочных цен и т.д.

При

регулировании трансфертного ценообразования, прежде

всего, речь идет о налогообложении прибыли транснациональных компаний

(ТНК),

которые имеют коммерческое присутствие на территории нескольких

налоговых

юрисдикций. В результате сложных экономических взаимоотношений между

подразделениями таких организаций при реализации ими товаров и услуг

возникает

необходимость правильного определения налогооблагаемой прибыли каждого

из таких

подразделений, действующих в различных организационно-правовых формах

(в виде

самостоятельного юридического лица или постоянного представительства).

Причем

основной целью распределения прибыли ТНК в целом является обеспечение

справедливой доли налоговой базы для каждой налоговой юрисдикции, в

пределах

которой функционирует соответствующее подразделение ТНК.

Согласно

складывающейся в России судебной практике,

правила «тонкой капитализации» могут не

применяться, если соответствующим

международным соглашением предусмотрено, что иностранная компания не

может

подвергаться в России более обременительному налогообложению, чем

российская.

Для решения проблемы ст. 24

типового соглашения 2010

г.

устанавливает, что принцип налоговой недискриминации не запрещает

государствам

применять положения национального законодательства, касающегося понятия

«недостаточной

капитализации» или «контролируемых иностранных

компаний». Таким образом, в

случае возникновения отношений по выплате процентного дохода за рубеж

по контролируемой

задолженности будут применяться правила недостаточной капитализации в

соответствии с требованиями российского налогового законодательства.

Таблица

1

Принципы резидентства и территориальности в налогообложении

|

Резидентство |

Территориальность |

|

Учитывается материальное и

социальное положение налогоплательщика в стране постоянного

местопребывания с соблюдением принципа справедливости в налогообложении

его доходов |

Практически отсутствуют налоговые

льготы, налог удерживается у источника образования дохода |

|

Выгоден капиталоэкспортирующим

странам |

Выгоден капиталоимпортирующим

странам |

|

Уплачиваются налоги на прибыль,

налог на доходы физических лиц, налоги на собственность |

Уплачиваются налоги на доходы,

полученные иностранным резидентом в виде процентов, дивидендов, роялти |

|

Облагаются налогами доходы,

полученные резидентом во всех юрисдикциях |

Налоги взимаются только с доходов

резидентов, полученных в данной стране |

Из

представленной оценки следует, что принцип

резидентства «национальности» предусматривает

налоговую ответственность как

физического, так и юридического лица по месту нахождения его налогового

домициля.

В целях налогообложения данный подход применяют страны с развитой

экономикой,

так как он позволяет облагать налогами все глобальные доходы,

полученные в

нескольких странах. Для юридических лиц их

«национальность», как правило,

определяется исходя из места их регистрации, места осуществления

основной

деятельности, местонахождения руководящего органа или других подобных

критериев.

При

таком подходе возможность возникновения коллизий

между странами также достаточно велика: во-первых, разные страны могут

пользоваться

(и реально пользуются) разными критериями определения

«национальности»

налогоплательщиков; во-вторых, каждая страна неизбежно

«залезет в карман» других

стран, проводя обложение «всемирных» доходов (и

деятельности) «своих»

налогоплательщиков - в части доходов, получаемых на территории этих

других

стран.

Принцип

территориальности реализует налоговый суверенитет каждого государства,

более характерен для стран – импортеров капитала, т.е.

развивающихся стран. С точки зрения

правового режима резидентов и

нерезидентов данной юрисдикции существует определенная разница в

налогообложении. Резиденты могут иметь большие налоговые льготы как

субъекты

данной национальной экономики, однако обязаны уплачивать все налоги

своей

юрисдикции, включая местные. Нерезиденты могут быть освобождены от

уплаты

налогов в данной юрисдикции. При практической реализации

этого подхода

возникают серьезные трудности, которые в первую очередь заключаются в

выборе

разных критериев (в разных государствах) для определения

территориальной

привязки отдельных видов международной коммерческой деятельности и

доходов,

которые с ней связаны.

Вместе

с тем следует отметить, что большинство стран

в своей налоговой политике сочетают оба принципа (подхода): облагают

«своих»

(национальных) физических и юридических лиц по всей совокупности их

доходов (на

основе неограниченной налоговой ответственности) и облагают любые

доходы и

деятельность иностранных физических и юридических лиц, если эти доходы

и

деятельность реализуются на их территории (на основе ограниченной

налоговой

ответственности).

При

использовании всеми странами в своих налоговых

системах только принципа резидентства, не возникало бы проблемы

международного

двойного налогообложения. Однако в условиях неравномерности

экономического

развития стран ни одна из них (особенно это относится к развивающимся

странам)

не может полностью отказаться от права облагать налогом доходы,

возникающие на

ее территории.

В

законодательстве РФ понятия «резидент» и

«нерезидент» не установлены, хотя в налогообложении

применяется резидентский подход. В частности, установлено правило, в

соответствии

с которым российские организации, т.е. организации, созданные по

законодательству

РФ, уплачивают налог на прибыль в России по своему мировому доходу. В

отношении

лиц, созданных по праву иностранных государств, Россия применяет

принцип

территориальности и облагает их доходы, возникающие на территории РФ.

Россия

при заключении налоговых соглашений, следуя в

основном Типовой модели налоговой конвенции ОЭСР, придерживается

трехступенчатой системы устранения двойного налогообложения. Эта

система

заключается в следующем.

На

первом этапе устраняется двойное налогообложение,

проистекающее от различий в правилах определения страны резидентства и

источника дохода, применяемых в странах - партнерах. Для этих целей в

соглашения вводятся статьи об устранении двойного резидентства и

статьи,

устанавливающие исключительное право одной из сторон на обложение

конкретного

вида дохода.

На

втором этапе устраняется двойное налогообложение,

оставшееся после устранения коллизий между правилами определения

резидентства и

источника дохода. Такое устранение уже обеспечивается в какой-то

степени

внутренним законодательством каждой страны. Поэтому налоговые

соглашения

предусматривают приведение внутренних правил каждой страны в этой сфере

в

соответствие друг другу или, реже, установление нового режима

устранения

двойного налогообложения. С этой целью в налоговое соглашение обычно

включается

специальная статья, рассматривающая методы устранения двойного

налогообложения:

метод освобождения или метод налогового кредита.

При

согласовании соглашения стороны могут выбрать

один из этих методов в альтернативном порядке или применить их

различные

комбинации. Принципиальная разница между ними состоит в том, что метод

освобождения касается подлежащих налогообложению доходов, а метод

зачета

относится к уплаченным налогам. В РФ, как правило, применяется метод

налогового

кредита, при котором значительно сужаются возможности для

международного

уклонения от налогов.

На

третьем этапе устраняется двойное

налогообложение, возникающее по причине различий в определении

облагаемого

дохода в странах - партнерах.

В

соглашениях об избежании двойного налогообложения

предусматриваются методы

его устранения,

которые соответствуют общетеоретическим и включают метод освобождения

либо

метод зачета (налогового кредита). В современных отечественных и

зарубежных исследованиях

обычно выделяют следующие методы устранения международного

многократного

налогообложения:

-

налогового освобождения (исключения);

-

кредитования (зачета);

-

налоговых вычетов;

-

понижения налоговых ставок.

Вместе

с тем следует отметить определенную

условность их выделения в таком упрощенном виде, поскольку на практике

они чаще

применяются в различных вариациях.

К

наиболее распространенным методам в международной

практике относятся:

-

налогового кредита (зачета) -

уменьшение суммы подлежащих перечислению в бюджет налогов на сумму

налогов,

уплаченных за рубежом.

- налогового вычета - уменьшение суммы

совокупной

налогооблагаемой прибыли организации в государстве, в котором компания

является

налоговым резидентом, на суммы налогов, уплаченных в других странах.

- налогового освобождения (налоговых

льгот) -

освобождение иностранных доходов у

источника выплаты в целях поощрения к инвестированию капитала в другую

страну.

При использовании данного метода могут использоваться также меры,

предполагающие снижение ставок для доходов из иностранных источников,

льготы в

виде инвестиционных кредитов, вычетов и необлагаемых резервов.

Некоторые страны

разрешают своим налогоплательщикам

вычитать налоги, уплаченные за рубежом, в качестве

текущих расходов.

Сравнительная оценка результатов

налогообложения прибыли

участников внешнеэкономической деятельности с использованием

вышеуказанных методов

приведена в табл. 2.

Из расчетов, приведенных

в табл. 2, видно, что для организации-налогоплательщика наиболее

приемлемым

способом устранения двойного налогообложения является метод налогового

освобождения, приводящий к уплате минимальной суммы налога.

Как указывалось выше, в

международной практике одновременно может применяться несколько методов

устранения двойного налогообложения. К примеру, метод налогового

освобождения

может использоваться наряду с методом налогового кредита,

распространяясь на

так называемые пассивные доходы, т.е. на доходы, полученные не от

хозяйственной

деятельности: проценты, дивиденды, роялти и т.п.

Таблица 2

Оценка

налогообложения прибыли

организаций-участников ВЭД

|

Организация из государства А |

Место

получения прибыли |

||

|

государство А |

государство В |

||

|

Прибыль, тыс. ед. |

2000 |

1000 |

|

|

Ставка налога на прибыль, % |

20% |

30% |

|

|

Налог на прибыль, подлежащий уплате, тыс. ед. |

400 |

300 |

|

|

Итого |

700 |

||

|

Использование

методов устранения двойного налогообложения прибыли |

|||

|

Налоговый

кредит |

Налоговый

вычет |

Налоговое

освобождение |

|

|

1.

Налогооблагаемая прибыль в государстве А |

|||

|

3000

(2000+1000) |

2700

[2000

+ (1000 - 300)] |

3000

(2000+1000) |

|

|

2.

Налог, подлежащий уплате в государстве А |

|||

|

200

(3000 х 0,20 – 400) |

540 (2700 x 0,20) |

600 (3000 х 0,20) |

|

|

Разрешенная сумма налогового кредита 200 (1000 x 0,20) |

Налоговый вычет 300 (сумма налога в

государстве В) |

Налоговое освобождение 1000 (сумма прибыли в

государстве В облагается только в государстве А) |

|

|

3.

Всего к уплате в государствах А и В |

|||

|

780 (400 + 300) |

840 (540+ 300) |

600 |

|

Коммерческую

деятельность можно определить как

совокупность взаимосвязанных торговых сделок и производственных

операций,

конечной целью которых является извлечение прибыли. Если коммерческая

деятельность осуществляется в пределах одной страны, то прибыль от нее

облагается

налогами только в этой стране. При охвате такой деятельностью двух или

нескольких

государств возникает вопрос о распределении между ними прибыли в целях

налогообложения. Особое значение этот вопрос приобретает для

межнациональных

компаний, для которых международные сделки и операции являются обычным

способом

осуществления деятельности.

В

каждой стране существуют свои методы определения

доли прибыли этого подразделения в общих прибылях компании. Прибыль

может

исчисляться по доле подразделения в общей сумме продаж компании;

пропорционально соотношению числа служащих подразделения и общей

численности

работников компании; пропорционально доле активов компании, находящихся

на

территории данной страны.

Многократное

налогообложение как внутри отдельного государства, так и на

международном

уровне может рассматриваться как объективная реальность, неизбежное

следствие

существующих правил налогообложения. В связи с этим решение проблемы

двойного

налогообложения может идти в направлении устранения условий его

возникновения и

уменьшения его негативных последствий. Проблема заключается не только в

том,

что одна и та же операция облагается налогом более одного раза, но и в

том, что

сумма этих отдельных налогов зачастую превышает сумму налога,

исчисляемого по

другим сопоставимым с экономической точки зрения операциям.

Переизбыточность

налогообложения приводит, в свою очередь, к налоговой дискриминации как

по

отношению к иностранному, так и отечественному капиталу. Налоговая

дискриминация порождает различные формы налогового уклонения, для

устранения

которых требуется принятие ряда дополнительных процедур как на

национальном,

так и международном уровнях.

К

числу основных

трудностей, специфически присущих и препятствующих процессу устранения

международного многократного налогообложения, можно отнести:

возникновение конфликта

интересов на межгосударственном и национальном уровнях; ограничение

налогового

суверенитета государства при признании исключительного права на

взимание

налогов другого государства; многоступенчатость согласительных

процедур; поиск

компромисса между финансовыми и внешнеэкономическими интересами

государства при

привлечении иностранного капитала; обоснование экономической

эффективности устранения

двойного налогообложения; сложности организации налоговых систем

отдельных

государств.

Для

предотвращения злоупотреблений, связанных с заключением международных

налоговых

соглашений, законодательства стран с развитой экономикой, содержат

специальные

положения, препятствующие их использованию. Важно

учитывать, что двойное

налогообложение всегда касается противоречий, складывающихся в

однотипных налоговых

механизмах (в системе прямых или в рамках косвенных налогов), но не при

налогообложении

объектов различных по типу налогов (прямых и косвенных). При этом в

нормах,

регулирующих двойное налогообложение, не только достигается

согласование воли

различных государств, но и объективно отражаются глобальные

экономические отношения

и потребности общественного развития.

В

условиях глобализации

возникла необходимость пересмотра и традиционно применяемых странами

подходов к

использованию налоговых инструментов, принципов и механизмов

согласования

налоговых систем в рамках различных юрисдикций и региональных

объединений. В

условиях кризиса акценты сместились в сторону налоговых инструментов,

ориентированных на обеспечение собираемости налогов и противодействия

уклонению

от налогов, что требует постоянного совершенствования положений

международных

договоров в сфере налогообложения.

В

связи с этим авторы придерживаются мнений российских экономистов о том,

что механизм регулирования международного двойного

налогообложения участников ВЭД должен включать в себя следующие

элементы:

-

методы устранения двойного налогообложения;

-

способы противодействия от налогообложения и избежания налогов;

-

меры организационно-правового регулирования деятельности

национальных налоговых администраций по противодействию легализации

(отмыванию)

доходов, полученных преступным путем.

При

исследовании вопросов устранения двойного налогообложения юридических

лиц наиболее отчетливо проявляется несовершенство международных

налоговых соглашений

и российского налогового законодательства в части налогообложения

прибыли.

В

частности, до сих пор не определен четкий механизм определения

налогооблагаемых доходов и уменьшающих эти доходы расходов в отношении

постоянных представительств. Трудность заключается в том, чтобы

выделить из

доходов постоянного представительства долю, которая должна облагаться

налогом

на доходы. Это относится, прежде всего, к ситуациям, когда реализуемый

товар –

предмет договора – не является результатом деятельности

постоянного

представительства. В этом случае также сложно выделить расходы, которые

умешают

налогооблагаемый доход.

Доходы

иностранных инвесторов подлежат налогообложению как в случае

осуществления

деятельности через постоянное представительство, так и при отсутствии

такового.

Чтобы представительство считалось постоянным, необходимым и достаточным

условием

является его регулярная деятельность. Но что понимается под этой

«регулярностью»,

ни в российском законодательстве, ни в международных налоговых

соглашениях не

разъясняется. В связи с этим возникают не только предпосылки к

появлению

правовых споров, но и возможные пути ухода от налогов.

Иностранное

юридическое лицо может не иметь представительства на

территории РФ. В этом случае согласно российскому законодательству

(глава 25 НК

РФ) доходы иностранного юридического лица, полученные в результате

деятельности,

не приводящей к образованию постоянного представительства, подлежат

обложению

налогом на доходы у источника выплаты.

В

том случае если со страной происхождения организации нет действующих

международных

налоговых соглашений, данная организация облагается по всем видам

доходов,

возникших в ходе деятельности, независимо от налогового статуса (т.е.

наличия постоянного

представительства). Основным условием при этом является получение

дохода на

территории РФ.

Оборотной

стороной проблемы двойного

налогообложения в международных отношениях является уклонение от уплаты

налогов

- явление такое же старое, как и сами налоги. Следует отметить, что

ранее уклонение

от налогов осуществлялось в основном в форме укрытия получаемых

доходов,

уклонения от регистрации деятельности в налоговом ведомстве или

фальсификации

налоговых отчетов и деклараций. Все эти действия

представляли собой

явное нарушение налоговых законов, и налоговые органы научились

эффективно с

ними справляться (однако среди некоторых категорий налогоплательщиков

– мелких

торговцев и предпринимателей, лиц

«свободных» профессий - нарушения налоговых

законов все еще выходят за рамки «допустимых»

пределов).

Практика

нарушения налоговых законов участниками

внешнеэкономической деятельности в последние годы усугубляется резким

ростом их

налоговой нагрузки. Вместе с тем уклонение от уплаты налогов приобрело

качественно

новый уровень, обусловленный исключительным усложнением налоговых

законов,

усилением роли крупного бизнеса и прогрессирующей интернационализацией

экономической жизни.

На

первое место в настоящее время выдвигается проблема

«неявного» злоупотребления налоговыми законами

– так называемая «минимизация» налогов.

Под этим термином понимаются

специфические формы планирования деятельности и размещения средств

организаций с

целью максимального снижения возникающих при этом налоговых

обязательств.

Налоговые

соглашения не предоставляют

налоговым органам дополнительных прав, помимо предусмотренных нормами

национального законодательства, но позволяют применять имеющиеся права

более

эффективно, с учетом более полной информации, полученной как от самого

налогоплательщика, так и от налоговых администраций

государств-партнеров.

Приведем

пример применения международного

договора об избежании двойного налогообложения в контрольной работе

налогового

органа Республики Коми. В ходе выездной налоговой проверки одной из

организаций

г. Сыктывкара была установлена выплата ею иностранному партнеру

процентного

дохода по заемным средствам без исчисления и, соответственно, уплаты в

бюджет

налога на прибыль.

Налоговым

органом на основании пункта 2

статьи 284 НК РФ был

начислен налог на

прибыль российской организации с выплаченного процентного дохода от

долговых

обязательств (займа) иностранной

организации по ставке 20% в сумме 170 тыс. руб., пеня -

51 тыс. руб.

и по статье 122 НК РФ налоговая санкция (неуплата

налога в результате занижения

налоговой базы) - 34 тыс. руб., всего 255 тыс. руб.

Статьей

7 НК РФ и положениями международной Конвенции

с конкретным государством предусматривается,

что такие проценты облагаются налогом в том Договаривающемся

Государстве, в

котором они возникают в соответствии с его законами. Однако если

получатель

является фактическим владельцем процентов, то взимаемый налог не должен

превышать

10% от общей их суммы. Согласно этим нормативным документам, налоговым

органом

при вынесении решения сумма налога на прибыль организации была

пересчитана по пониженной

ставке, соответственно

в два раза снизились

суммы пени и санкции. Высшим арбитражным судом Республики Коми было

признано

правомерным такое решение налогового органа.

При совершении внешнеэкономических

операций

международные налоговые соглашения могут быть

использованы в качестве минимизации или ухода от

налогообложения, что способствует

репатриации прибыли с меньшими налоговыми потерями. Для достижения

этого необходимо:

1. Практиковать в зарубежных странах

ограничение деятельности и не допускать образования постоянного

представительства - ограниченное присутствие может

быть выгодно транснациональным группам тогда, когда

налог на прибыль в стране, находящийся в головном офисе компании ниже,

чем в

стране, ведущей такую деятельность. К примеру, прибыль

от осуществления СМР в России

продолжительностью до 12 месяцев согласно действующему Соглашению РФ

– Кипр не

ведёт к образованию на территории РФ постоянного представительства и

облагается

в стране резидентства компании (на

Кипре) налогом по ставке 4,25% вместо

20% в России.

2. Ввести запрет на

использование льготных ставок налогов на репатриацию прибыли для

осуществления

финансовых платежей внутри транснациональной группы. Так, минимизация налогов на внутрифирменное

финансирование операций осуществляется с помощью механизма

шопинга

налоговых соглашений, т.е. использование преимущественно двусторонних

налоговых

конвенций резидентом третьей страны, по отношению к которой нет льгот

по

налогообложению распределяемой прибыли.

В таком случае в одной из двух стран учреждается

промежуточная компания,

осуществляющая проводку финансовых средств с минимальными издержками по

налогам

на репатриацию прибыли. В данном случае выбирается третья страна,

имеющая

выгодные Соглашения со страной промежуточной компании.

При заключении международных налоговых

соглашений в целях

снижения налоговых злоупотреблений, по мнению авторов,

в соответствующих их разделах следует учитывать:

- частоту систематических участий в

капитале

компаний. Право пользователя налоговых соглашений гарантировать

компании только

в том случае, если она полностью или в значительной степени

контролируется

резидентами того государства, в котором она создана;

- возможность отказа от использования

соглашений. Холдинговые компании и компании,

которым национальное законодательство предоставляет

значительные льготы

по налогообложению (например, по отношению

к их деятельности применяется пониженная налоговая ставка),

не включать

в перечень субъектов, на которых оно распространяется;

- соблюдение принципа неуклонения от

уплаты

налогов. Возмещение налогов при использовании налоговых соглашений

ограничивать

при условии, что доход налогоплательщика подвергается налогообложению,

по

крайней мере в одном из государств, подписавших соглашение;

- недопустимость создания проводящих

компаний.

Запрет на получение выгоды от налоговых соглашений, когда часть доходов

корпораций уплачивается холдинговыми компаниями, а проводящая компания

не

является резидентом ни в одном из договорившихся государств;

- добросовестное ведение коммерческой

деятельности. Для того чтобы получить преимущества по налоговым

соглашениям,

компания должна иметь внутрифирменную структуру и совершать

внешнеэкономические

сделки. Сделки должны совершаться исходя из коммерческих целей,

мотивируя

получение прибыли, а не минимизацию налогов;

- установление барьера в

отношении «налоговых гаваней» - отказ от заключения

международных налоговых

соглашений с «налоговыми гаванями» без прямых

налогов, т.е. юрисдикциями

«промежуточных компаний внутрифирменной структуры».

С

точки зрения величины совокупной налоговой

нагрузки по налоговым обязательствам в мировой экономике можно выделить

две

группы стран:

-

юрисдикции, не имеющие существенных

различий в уровне и характере налогообложения отечественных и

зарубежных

инвесторов, физических и юридических лиц - резидентов и нерезидентов;

-

юрисдикции с

резко различающимися налоговыми режимами для резидентов и нерезидентов,

предоставляющие льготы иностранным инвесторам в отдельных сферах

экономики.

Вторую

группу стран составляют государства,

где создан режим, благоприятный для уклонения от уплаты налогов и

легализации (отмывания)

доходов, полученных преступным путем. Борьба с этими негативными

явлениями

стала еще одним средством решения проблемы устранения международного

двойного

налогообложения.

В

данной сфере на уровне федерального

законодательства требуется безотлагательное решение вопросов,

касающихся:

-

организации аналитической работы с целью

внедрения положительного опыта деятельности зарубежных финансовых служб

в

практику российских правоохранительных органов;

-

оказания практической помощи подразделениям

российских спецслужб, занимающимся финансовыми расследованиями;

-

создания межведомственной комиссии по

вопросам координации в указанной сфере в соответствии с изменениями в

структуре

федеральных органов исполнительной власти и приоритетами нового этапа

экономических

преобразований;

-

повышения уровня соответствия национальной

системы противодействия легализации преступных доходов международным

стандартам;

-

повышения степени прозрачности финансово-банковской

деятельности, усиления контроля над обращением наличных денежных

средств в

зонах совершения преступлений с высоким уровнем риска;

-

осуществления качественного перехода от

выявления, раскрытия и пресечения отдельных преступлений к комплексным

упреждающим мерам по нейтрализации и пресечению деятельности крупных

организованных преступных группировок, причастных к легализации

криминальных

доходов;

-

расширения базы международного

сотрудничества РФ в области противодействия легализации преступных

доходов;

-

продолжения

работы по подготовке национальной Концепции противодействия легализации

доходов, полученных преступным путем, и финансированию терроризма.

Решение

указанных вопросов может сыграть

важную роль в обеспечении эффективности международного сотрудничества

РФ по

борьбе с уклонением от уплаты налогов и отмыванием преступных доходов и

будет

способствовать совершенствованию внутреннего законодательства в

соответствии с

нормами международного права.

Многие государства в последние

годы значительно расширили права налоговых органов в сборе и

использовании

налоговой и другой информации, а некоторые в

свое

налоговое законодательство даже включили

положения об обмене

информацией с другими странами (на основе взаимности) в качестве

внутренней

нормы. Кроме того, на практике отмечаются тенденции трактовать статью

об обмене

информацией весьма расширительно, и компетентные органы нередко выходят

за

рамки ее буквальных формулировок. Как правило, должен осуществляться

обмен

следующей информацией:

а) общей налоговой информацией

- текстами законов, инструкциями, разъяснениями, любыми официальными

материалами о порядке выполнения соглашения, разъяснениями налоговых

органов по

отдельным вопросам, решениями судов и т. д.;

б) обычной информацией о

налогоплательщиках - в основном сведениями о доходах, полученных из

местных

источников резидентами страны-партнера (США в таких

случаях

направляют формы 1.601 и 1.0425 об удержании налогов

«у источника» с

доходов, переводимых в другую страну - дивидендов, процентов,

роялти,

арендных платежей и т.д.);

в)

специфической информацией о налогоплательщиках - сведениями о

финансовой

деятельности налогоплательщиков, об их перемещениях и выездах из

страны, о

налоговом статусе или налоговом режиме, распространяемом на них, и т. п.

Кроме того, по просьбе сторон может

предоставляться и другая информация, необходимая, например, для

расследования

конкретных налоговых злоупотреблений. Следует заметить, что

существующие во

многих странах законы о коммерческой и банковской тайне не разрешают

предоставление такой информации; однако это ограничение не действует в

случаях

совершения преступлений, в том числе налоговых (правда, понятие

налогового

преступления в

странах существенно различается).

В целях снижения налоговых преступлений авторами предлагаются, в

частности,

следующие меры по обмену информацией между странами-участниками ВЭД:

1) взаимный обмен информацией

(по просьбе и без просьбы), и в

особенности касающейся

случаев перераспределения прибылей между различными

странами в

целях уклонения от налогов;

2) «гармонизация»

юридических и административных норм и методов получения и

обработки

информации в странах;

3) осуществление компетентными

органами страны налоговых расследований на своей территории от имени

других

стран, если последние специально обращаются с такой просьбой;

4) допущение налоговых агентов

одной страны для изучения и расследования на территории

других стран

вопросов, связанных с налогообложением в этой стране;

5) обмен

опытом и разработка новых программ сотрудничества в данной сфере.

Расширение

сотрудничества между налоговыми органами

различных стран может оказаться полезным и для многих

налогоплательщиков,

особенно для тех из них, которые желали бы скорейшего разрешения их

дел, не

прибегая к предусмотренной соглашениями процедуре

«согласования между

компетентными органами», но с гарантией сохранения для них

иностранного

налогового кредита в соответствующем объеме.

Список литературы:

1. Падейский

Н.А. Двойное налогообложение как международная финансово-правовая

проблема // Вестник финансов. 1929. № 11 - 12. С. 85.

2. Румянцева

Е.Е. Новая экономическая энциклопедия. М.:

ИНФРА, 2005. С. 343.

3. Толкушкин

А.В. Комментарий

(постатейный) к Налоговому кодексу Российской Федерации (части первой)

от 31

июля 1998 г. № 146-ФЗ.

4. Шакирьянов А.А.

Становление и развитие института международного двойного

налогообложения // Законодательство

и экономика, 2006, № 3.

5. Шахмаметьев

А.А. Режим налогообложения нерезидентов: правовая основа регулирования

: монография.

М.: Юрлитинформ, 2010.

6. Гусев В.В. Проблемы

двойного налогообложения в Российской Федерации. Пути решения //

Финансы. 2000.

№4.

7. Полежарова

Л.В. Основные аспекты устранения международного двойного

налогообложения

// Финансы. 2010. № 5.

8. Налоговый

кодекс РФ, части 1 и 2 :

Федеральный закон от 31.07.1998 № 146-ФЗ, от 5.08.2000 № 117-ФЗ (в ред.

от

29.06.2012 № 97-ФЗ).

9. О международных договорах Российской Федерации : Федеральный закон от 15.07.1995 № 101-ФЗ (в ред. от 01.12.2007) // Российская газета 1995. № 140.

- О заключении межгосударственных соглашений об избежании двойного налогообложения и о предотвращении уклонения от уплаты налогов на доходы и имущество : Постановление Правительства РФ от 24.02.2010. № 84 // Собрание законодательства РФ от 08.03.2010. №10. ст. 1078.

- Padeysky N.A. Double taxation as an international financial and legal issues / / Vestnik of Finance. 1929. Number 11 - 12. P. 85.

-

Rumyantseva E.E. New economic encyclopedia. Moscow: INFRA, 2005. P. 343.

- Tolkushkin A.V. Comment (itemized) to the Tax Code of the Russian Federation (Part One) on July 31, 1998 № 146-FZ.

-

Shakiryanov A.A. The formation and development of the Institute of International Double Taxation / / Law and Economics, 2006, № 3.

- Shakhmametyev A.A. Taxation of non-residents: the legal framework for the regulation: monograph. M. Yurlitinform, 2010.

-

Gusev V.V. Problems of double taxation in the Russian Federation. Ways to solve / / Finance. 2000. Number 4.

- Polezharova L.V. The main aspects of eliminating international double taxation / / Finance. 2010. Number 5.

-

Tax Code, Parts 1 and 2: The Federal Law of 31.07.1998 № 146-FZ, dated 5.08.2000 № 117-FZ (as amended. From 29.06.2012 № 97-FZ).

- On international treaties of the Russian Federation: Federal Law of 15.07.1995 № 101-FZ (as amended. From 01.12.2007) / / Russian newspaper in 1995. № 140.

-

On conclusion of bilateral agreements on avoidance of double taxation and the prevention of tax evasion on income and property: In the formation of the Government of the Russian Federation of 24.02.2010. № 84 / / Collected Legislation of the Russian Federation of 08.03.2010. Number 10. Art. 1078.