|

|

УПРАВЛЕНИЕ СТОИМОСТЬЮ ФИРМЫ ПРИ СЛИЯНИЯХ И ПОГЛОЩЕНИЯХ

Докукина С.М.

Автор излагает свое представление о совершенствовании методики оценки эффекта синергии при слияниях и поглощениях компаний. Исследуется взаимосвязь между чистой приведенной стоимостью эффекта синергии и эффективностью слияний и поглощений компаний. В работе содержится характеристика и научное обоснование механизма отбора сделок по слиянию (поглощению). Данный механизм позволит избежать неэффективных сделок собственников

The author puts forth his conception of the improvement of the technique of the estimation of the synergy effect from mergers and acquisitions of companies. In the submitted work communication between net present value of the synergy effect and efficiency of mergers and acquisitions of companies is investigated. In clause the description and a scientific substantiation of mechanism of the choosing of the deals of mergers and acquisitions contains. The mechanism will allow to avoid inefficient deals of owners.

Ключевые слова: управление стоимостью, слияния, поглощения, эффект синергии, стоимость компании

Key words: value management, mergers, acquisitions, synergy effect, value of company

Развитие экономики на современном этапе выражается в ее глобализации, диверсификации, ориентации компаний на экспансию и рост. Компании стремятся изыскивать дополнительные источники расширения своей деятельности и способы укрупнения капитала в целях более эффективного его использования, среди которых наиболее популярным является проведение сделок по слиянию (поглощению).

Одной из причин формирования интегрированных структур, зачастую называемой при заключении подобных сделок, является стремление получить эффект синергии. С точки зрения менеджмента, его появление создает предпосылки для роста эффективности и конкурентоспособности компании, является единственным преимуществом, которое недоступно для повторения ни одним ее конкурентом и позволяет запустить механизмы развития экономической системы по принципу комплементарной эффективности.

В то же время, исследования ведущих консалтинговых фирм свидетельствуют, что большинство сделок слияний (поглощений) не увеличивают реально благосостояние акционеров или даже приводят к снижению этого показателя, а синергетического эффекта и повышения стоимости объединенного бизнеса удается добиться крайне редко. Компании, образовавшиеся в результате слияния или поглощения, зачастую отстают по показателям своего развития от других аналогичных представителей данного рынка и вынуждены вновь разделяться на самостоятельные корпоративные единицы в силу различных факторов, в том числе: отсутствие опыта менеджмента, слабая продуманность структуры сделки, переоценка синергетических эффектов. Таким образом, эффект синергии возникает не случайно, а является результатом целенаправленного управления компанией при наличии у ее менеджмента компетенций в вопросах управления синергией.

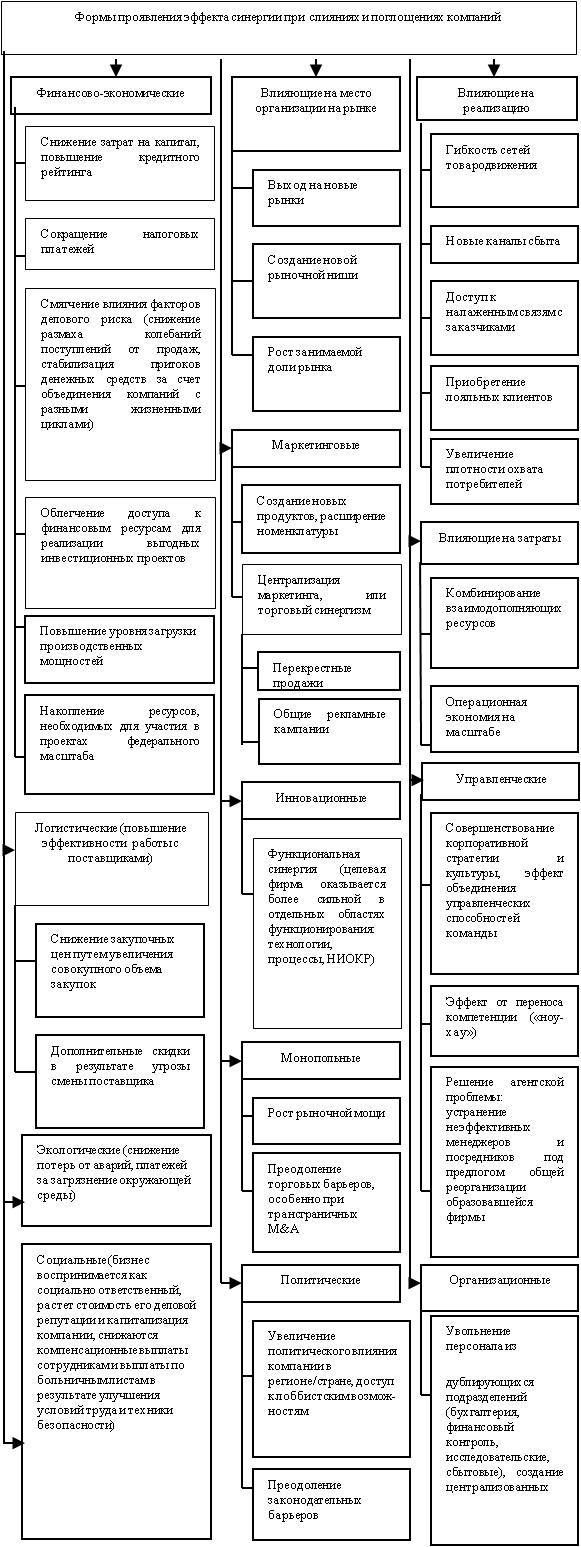

В этой связи менеджеров прежде всего интересует, будет ли присутствовать синергия при слиянии (поглощении) тех или иных компаний и можно ли оценить эффект синергии и его влияние на стоимость объединенной компании. Поэтому важно определить формы проявления эффекта синергии при заключении той или иной сделки и оценить ее возможные последствия, чтобы не допустить переоценки положительного и предвидеть возможность возникновения отрицательного эффекта синергии, что позволит компаниям своевременно отказаться от неэффективных сделок.

В России вопросы оценки эффекта синергии при слияниях (поглощениях) компаний являются относительно новым объектом изучения и потому нуждаются в дальнейшей разработке. Отсутствуют исследования по типологии факторов, определяющих величину эффекта синергии. Несмотря на то, что существует довольно много методов оценки эффекта синергии при планировании сделок слияний и поглощений, всем им присущи определенные недостатки, основными из которых являются: отсутствие учета затрат, понесенных во время заключения сделки; расчет лишь единовременного эффекта синергии; игнорирование при оценке качественных преимуществ от слияния (поглощения) компаний, а также специфики проявления эффекта синергии в зависимости от отраслевой принадлежности компаний, участвующих в сделке. Поэтому существующие на сегодняшний день подходы и методы оценки эффекта синергии требуют внесения значительных модификаций.

Все вышесказанное определяет актуальность разработки теоретико-методического подхода к оценке эффекта синергии при слияниях и поглощениях компаний.

Используемые на сегодняшний день методы оценки эффекта синергии не отвечают потребностям и ожиданиям компаний, участвующих в сделках слияния (поглощения). Практически нет разработок по анализу преимуществ и недостатков существующих подходов и методов оценки эффекта синергии, возможностей и условий их применения, а также форм проявления эффекта синергии с учетом отраслевых особенностей организации. Существует необходимость разработки нового подхода к отбору эффективных сделок по слиянию (поглощению) компаний, который позволит заключать сделки, обеспечивающие прирост стоимости объединенной компании.

Теоретической

основой данного

исследования послужили теория управления, теория конкуренции, теория

самоорганизации и коэволюции сложных систем, а также материалы по

результатам

исследований международных и отечественных экономических организаций. Проведение

исследования строилось с

учетом исторического, стратегического, системного, процессного и

ситуационного

подходов.

Одно из фундаментальных понятий, используемых при заключении сделок по слияниям и поглощениям компаний (mergers&acquisitions – M&A), - «эффект синергии». Обобщение известных подходов к раскрытию сущности понятия «эффект синергии» позволяет автору предложить следующее определение эффекта синергии в контексте процессов слияния и поглощения компаний.

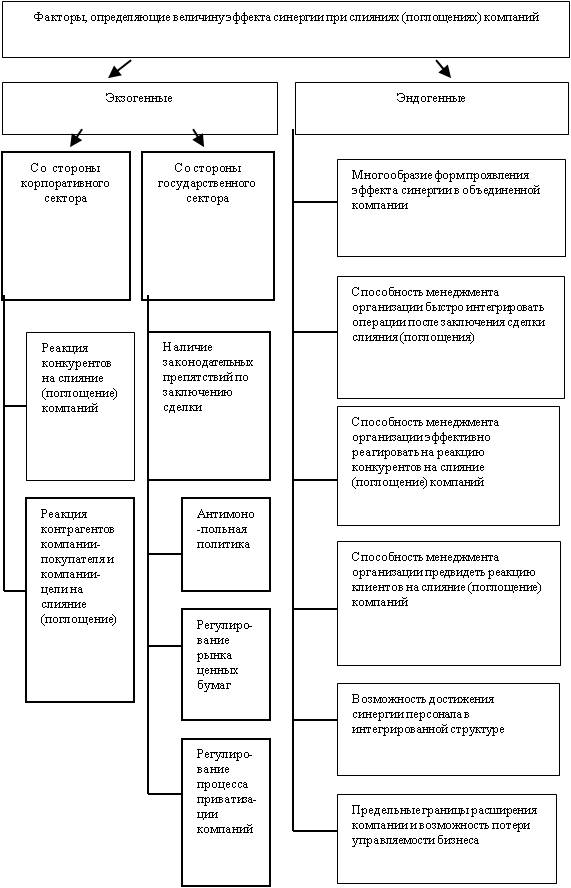

Рис.

1. Эндогенные и

экзогенные факторы, определяющие величину и вероятность достижения

эффекта

синергии при слияниях и поглощениях компаний

Эффект синергии от слияния (поглощения)

компаний – это добавленная стоимость

интегрированной системы, возникающая

вследствие более эффективного использования факторов производства,

позволяющего

усилить или получить конкурентные преимущества, достижение которых было

невозможно при разрозненном функционировании бизнес-единиц.

Процесс

создания

стоимости объединенной компании начинается с идентификации и

систематизации

факторов, влияющих на величину эффекта синергии, ответственного за

прирост

стоимости (рис. 1), и

выявления возможных форм

проявления эффекта синергии от слияния и поглощения

компаний (рис. 2). Исследование типологии факторов, определяющих

величину

эффекта синергии, имеет научно-практическую направленность, поскольку

учет

особенностей сделки и отраслевой принадлежности компании-покупателя и

компании-цели позволят более точно оценить величину эффекта синергии и

отобрать

эффективные сделки по слиянию и поглощению компаний.

В качестве критериев отбора эффективных сделок по слиянию и поглощению компаний на основе оценки величины эффекта синергии автором определены: количественные (величина эффекта синергии от заключения сделки слияния или поглощения (ден.ед.); вероятность достижения прогнозируемого эффекта синергии, или величина риска синергии (%); время получения выгод (лет) и качественные критерии (многообразие форм проявления эффекта синергии).

На основе оценки величины эффекта синергии осуществляется принятие управленческих решений по отбору эффективных сделок по слиянию (поглощению) компаний, способствующих достижению положительного эффекта синергии и, следовательно, росту стоимости объединенной компании. Приведенные обстоятельства требуют разработки методики оценки эффекта синергии, позволяющей учесть все многообразие форм его проявления и факторов, влияющих на его величину [1].

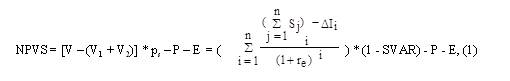

При

разработке

методики оценки эффекта синергии от слияния (поглощения) компаний

следует

исходить из следующих недостатков существующих методов оценки: 1) в

большинстве

моделей не учитываются затраты, понесенные во время осуществления

сделки; 2)

существующие модели оценки предлагают рассчитывать единовременный

эффект

синергии, в то время как разнообразные формы эффекта синергии будут

проявляться

не сразу после объединения, а в течение нескольких лет, поэтому при

оценке

эффекта синергии нужно рассматривать денежные потоки компании за ряд

последующих лет, приводя их величину к текущему моменту на основе

дисконтирования;

3) все рассмотренные модели оценки в качестве переменных, влияющих на

величину

эффекта синергии, рассматривают лишь рост выручки от реализации

продукции или

снижение

затрат

на производство, но не учитывают

качественные преимущества от слияния (поглощения)

компаний (например,

эффект командной синергии, социальная и экологическая формы его

проявления).

Для получения наиболее точных расчетов величины эффекта синергии от слияния (поглощения) компаний представляется целесообразным использовать при оценке доходный подход как наиболее объективный и информативный и в его рамках модель дисконтирования денежных потоков, которая позволяет устранить ряд перечисленных выше недостатков других моделей. Однако в данную модель необходимо ввести ряд модификаций: 1) премию, выплачиваемую при поглощении компанией-покупателем акционерам компании-цели (Р); 2) затраты и потери компании-покупателя в ходе процесса поглощения (Е); 3) вероятность достижения эффекта синергии (рs); 4) дополнительные инвестиции на реструктурирование: модернизация, оплата долгов приобретенной компании, расходы по выводу ее из финансового кризиса (∆ Ii); 5) показатели оценки форм проявления эффекта синергии, причем не только количественные, но и качественные: социальных, экологических, управленческих и др.(Sji).; 6) прирост выручки и экономию на расходах следует рассматривать в разрезе отдельных отраслей и их экономических особенностей с учетом «списка заявок» на достижение тех синергий, которые с наибольшей степенью вероятности проявятся у предприятий данной отрасли.

Премия, выплачиваемая при поглощении компанией-покупателем акционерам компании-цели (Р) и затраты и потери компании-покупателя в ходе процесса поглощения (Е) рассматриваются автором как единовременные затраты, которые покупатель несет непосредственно в момент заключения сделки, поэтому они в предлагаемой модели не дисконтируются. Частные формы проявления эффекта синергии при слияниях (поглощениях) компаний рассчитываются по специализированным формулам на основе моделирования денежных потоков с распределением выгод по годам. Критерии и показатели оценки форм проявления эффекта синергии представлены в таблице 1.

Критерии

и показатели оценки форм

проявления эффекта синергии при слияниях и поглощениях компаний

|

Критерии оценки |

Показатели

оценки |

|

Управленческие

|

|

|

Командная

синергия |

Сокращение

затрат по обучению персонала (разработка программы обучения,

раздаточные материалы, оплата услуг тренера команды персонала, аренда

помещения) вследствие формирования эффективной команды.

|

|

Эффект от

переноса компетенции |

Снижение

расходов (рост доходов) компании в результате использования

управленческих способностей менеджеров: «ноу-хау»,

внедрение мероприятий по повышению эффективности управления и

оптимизации бизнес-процессов. |

|

Повышение

качества работы персонала |

Сокращение

штрафов и пеней, начислявшихся ранее предприятию по причине ошибок

персонала (например, стоимость ошибки бухгалтера, штрафы и пени за

некорректное ведение бухгалтерского и налогового учета, несвоевременную

сдачу отчетности и др.). |

|

Логистические |

|

|

Повышение эффективности

работы с поставщиками |

Снижение

стоимости покупки единицы ресурса за счет увеличения объема закупок или

получения дополнительных скидок. |

|

Экологические |

|

|

Доход по проекту

в сфере экологии |

Чистый

дисконтированный доход от реализации проекта в сфере экологии

(внедрение передовых технологий производства, установка защитных

барьеров, систем очистки, внедрение системы экологического менеджмента и т.д.). |

|

Рост

экологического рейтинга компании |

- Рост стоимости

деловой репутации компании. - Рост курсовой

стоимости акций и капитализации компании. |

|

Преимущества

взаимодействия с финансовыми и страховыми организациями |

Экономия на

процентных платежах при кредитовании и тарифах при страховании для

компаний, внедривших и внедряющих систему экологического менеджмента. |

|

Прочие доходы от

реализации проекта |

Рост рыночной

стоимости недвижимости в районе реализации проекта в результате

улучшения экологического климата (рост стоимости активов компании) и

др. |

|

Социальные |

|

|

Рост

общественного рейтинга компании |

- Компания

воспринимается как социально ответственная. Формируется положительное

общественное мнение о компании, улучшается

ее деловая репутация. - Рост курсовой

стоимости акций и рост капитализации компании. |

|

Улучшение

условий и техники безопасности труда |

- Снижение

компенсационных выплат. - Снижение

выплат по больничным листам сотрудников организации. |

|

Влияющие

на место организации на рынке |

|

|

Прирост выручки

за счет роста занимаемой доли рынка (захвата доли рынка при покупке

конкурентов); создания новой рыночной ниши; выхода на новые рынки |

Прирост

занимаемой фирмой доли рынка в стоимостном выражении (рост стоимости

товаров (работ, услуг), проданных фирмой на данном рынке). |

|

Маркетинговые |

|

|

Доход от продаж |

Выручка от

продаж разработанных объединенной компанией новых продуктов и

расширения номенклатуры выпускаемой продукции, произведенной

объединенной фирмой. |

|

Появление

возможности перекрестных

продаж |

Рост выручки

компании за счет перекрестных продаж объединенной компании. Условия

расчета: клиентские группы не совпадают, но каждая из групп

клиентов заинтересована в потреблении и товара компании А, и товара

компании В. |

|

Снижение

расходов объединенной компании по продвижению продукта в результате

проведения общих рекламных кампаний |

- Эффект от

централизации маркетинга (экономия на расходах по продвижению продукта)

в разрезе отдельных товарных групп. - Снижение

затрат на единицу продукции на маркетинговые функции объединенной

компании. |

|

Инновационные |

|

|

Рост доходов в

результате проявления функциональной синергии |

Прирост прибыли

объединенной компании от производства новой или модернизированной

продукции, внедрения новых технологий и процессов: – рост

оптовой (продажной) цены новой продукции по сравнению со старой

продукцией; – рост

объема выпуска продукции после реализации проекта. |

|

Рост доходов

объединенной компании за счет улучшения качества продукции |

–

Дополнительная прибыль, полученная предприятием от увеличения объема

производства и реализации продукции. –

Дополнительная прибыль, полученная предприятием от роста продажной цены

продукции. –

Снижение затрат на производство продукции в связи с сокращением брака |

|

Сокращение

расходов объединенной компании за счет внедрения новых технологий и

процессов |

Снижение

себестоимости продукции за счет внедрения нововведений. |

|

Сокращение

расходов компании за счет роста производительности труда |

–

Темпы прироста производительности труда (выработки) за счет внедрения

нововведений. –

Высвобождение работников вследствие внедрения новой техники. - Снижение

себестоимости вследствие роста производительности труда. |

|

Снижение

расходов объединенной компании за счет взаимодополняемости в области

НИОКР |

- Снижение

затрат на единицу продукции на НИОКР в объединенной компании. –

Рост объема продаваемой продукции, произведенной с помощью новых

технологий. |

|

Монопольные |

|

|

Рост доходов компании за счет усиления

положения на рынке и появления возможности диктовать цены |

Прирост выручки

компании за счет роста уровня цен. |

|

Преодоление

торговых барьеров |

Прирост доли

рынка в стоимостном выражении. |

|

Политические |

|

|

Увеличение

политического влияния компании |

Прирост выручки

объединенной компании и экономия на расходах вследствие доступа к

лоббистским возможностям, преодоления законодательных барьеров,

появления возможности получения субсидий, налоговых льгот, выгодных

контрактов и других привилегий. |

|

Влияющие

на объем реализации продукции |

|

|

Рост выручки

объединенной компании |

Прирост выручки

за счет появления новых каналов сбыта; доступа к налаженным связям и

процедурам взаимодействия с заказчиками. |

|

Приобретение

массива лояльных клиентов; увеличение

плотности охвата потребителей |

Рост доходов

компании в результате приобретения новой группы клиентов и роста

объемов реализации. |

|

Влияющие

на затраты организации |

|

|

Эффект

комбинирования взаимодополняющих ресурсов |

Снижение

себестоимости выпускаемой продукции: - сокращение

транспортных расходов на единицу продукции; –

снижение капитальных вложений на выпуск

продукции; – рост

объема выпуска продукции за счет комбинирования ресурсов. |

|

Операционная

экономия на масштабе |

Снижение затрат

на единицу продукции за счет снижения доли постоянных затрат в

себестоимости единицы продукции. |

|

Финансово-экономические |

|

|

Снижение

стоимости капитала |

Уменьшение

процентных платежей за счет снижения ставки по кредиту. |

|

Сокращение

налоговых платежей |

Экономия на

налогах за счет появления возможности получения налоговых льгот,

переноса убытка на будущее. |

|

Стабилизация

притоков денежных средств |

- Снижение

штрафов, пеней, неустоек за просрочку платежей. - Экономия на

процентных платежах по кредиту. |

|

Доступ к

финансовым ресурсам объединенной компании для реализации инвестиционных

проектов |

- Экономия на

процентных платежах по кредиту. - Проявление

эффекта новых возможностей - чистый дисконтированный доход от проекта,

получившего шансы на реализацию. |

|

Повышение уровня

загрузки производственных мощностей |

–

Прирост выручки за счет роста объемов производства. –

Снижение затрат на единицу продукции за счет снижения доли постоянных

затрат в себестоимости единицы продукции. |

|

Накопление

ресурсов для участия в крупных проектах и госконтрактах |

- Прирост

выручки. - Снижение

платежей по кредиту вследствие получения более высокого кредитного

рейтинга. |

|

Организационные |

|

|

Выгоды

перестройки структуры компании |

- Сокращение

расходов компании за счет ликвидации дублирующихся и создания единых

централизованных подразделений (бухгалтерии, управления финансового

контроля, исследовательских и сбытовых подразделений). - Снижение

расходов по выплате заработной платы. |

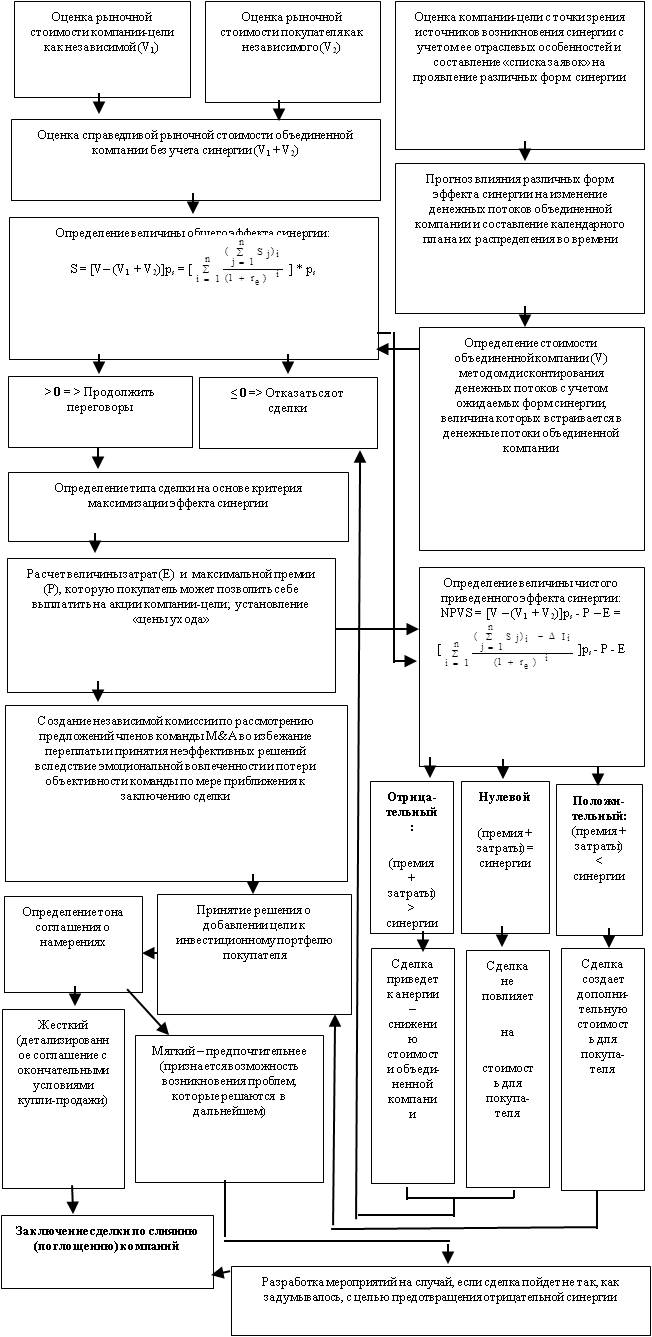

С учетом вышесказанного, более достоверно величину эффекта синергии можно оценить на основе показателя «чистый приведенный эффект синергии» (NPVS). Предлагаемая автором формула расчета выглядит следующим образом [1]:

NPVS (Net present value synergies) – чистый приведенный эффект синергии;

V (value) - инвестиционная стоимость объединенной компании с учетом ожидаемых синергий;

V1 – стоимость компании-покупателя «статус-кво» (как независимой);

V2 – стоимость компании-цели «статус-кво» (как независимой);

ps - вероятность достижения эффекта синергии;

Р (premium) - премия, выплачиваемая при поглощении компанией-покупателем акционерам компании-цели;

Е (expenses) – трансакционные издержки;

Sji - оценочная величина формы проявления j-го эффекта синергии в i-ом году;

∆ Ii (investment) - дополнительные инвестиции на реструктурирование;

re (return) – доходность акционерного капитала интегрированной компании;

i – номер года прогнозного периода;

n – последний год прогнозного периода;

SVAR (Shareholder value at risk) - риск синергии, или риск недостижения благоприятных эффектов комбинирования ресурсов.

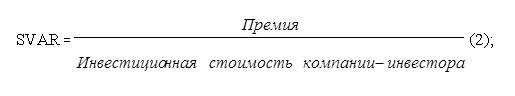

При этом вероятность достижения эффекта синергии (pi = 1 - SVAR) рассчитывается на основе формул:

1) при оплате сделки M&A денежными средствами [2]:

2) при обмене акциями [2]:

В рамках

процессного подхода к интеграции в механизме отбора

эффективных сделок по

слиянию (поглощению) компаний целесообразно выделить следующие блоки:

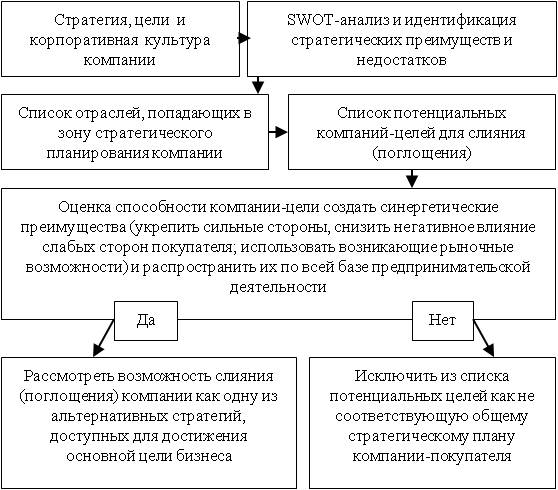

1) определение стратегического направления интеграции и поиск потенциальных компаний-целей для слияния (поглощения);

2) анализ компаний-кандидатов на слияние (поглощение) и ограничение круга объектов для заключения сделки;

3) отбор конкретной компании-цели на основе оценки потенциальной эффективности интеграции путем расчета чистого приведенного эффекта синергии и принятие решения о целесообразности заключения сделки по слиянию (поглощению).

Каждый из данных блоков обеспечен соответствующей методологической базой.

Определение стратегического направления интеграции и предварительный отбор вариантов интегрированного развития (рис. 3) строится на основе описательных моделей и методов стратегического анализа, которые дают необходимую информационную базу: SWOT-анализ, матрицы BCG и др.

При этом механизм принятия управленческих решений по отбору эффективных сделок слияний (поглощений) основывается на положении о том, что стратегическое управление компанией требует наличия синергетически связанного бизнес-ядра (базовой компетенции, глубокого понимания определенного сектора отраслей), поддержание и наращивание которого становится главной задачей корпоративного центра.

Движущие мотивы слияний и поглощений компаний, а следовательно, и формы проявления эффекта синергии от подобных сделок, и его величина во многом определяются сферой деятельности, к которой принадлежит та или иная компания. Анализ интеграционных процессов на зарубежном и российском рынках слияний и поглощений позволяет определить отраслевые особенности проявления эффекта синергии при заключении подобных сделок (таблица 2).

Таблица 2

Причины

слияний (поглощений) компаний и

наиболее вероятные эффекты синергии в различных отраслях/секторах

экономики

|

Отрасль/сектор экономики |

Наиболее часто

проявляющиеся эффекты синергии |

|

|

способствующие

росту выручки |

способствующие

снижению расходов |

|

|

Телекомму- никации |

1) Рост

занимаемой доли рынка 2)

Предоставление новых видов услуг (Интернет, беспроводной доступ и др.) 3) Рост доходов

от нерегулируемых, высокорентабельных услуг 4) Лидерство в

конкурентной борьбе 5) Рост числа

абонентов (расширение территории покрытия, роста монтированной емкости,

цифровизации телефонной сети, протяженности телефонных каналов) |

1) Проявление

эффекта масштаба 2) Снижение

себестоимости услуг за счет оптимизации планирования и развития

межрегиональных сетей, а также получения конкурентных преимуществ в

маркетинговой политике |

|

Информационные

технологии и программные продукты (IT-сфера) |

1) Рост числа

заказов благодаря широкому диапазону деятельности и появлению

возможности предложить проекты с лучшими ценовыми условиями, чем у

конкурентов 2)

Функциональная синергия |

Взаимодополняемость

в области НИОКР |

|

СМИ |

Приращение

выручки за счет роста занимаемой доли рынка |

Проявление

эффекта масштаба за счет роста занимаемой доли рынка

|

|

Сфера

обслуживания (гостиничный бизнес, туризм) |

Обеспечение

стабильной загрузки (притока клиентов) |

1) Единая

система бронирования 2) Разделение

расходов на рекламу между участниками объединения 3) Возможность

организации оптовых закупок гостиничных принадлежностей 4) Ликвидация

части управленческого аппарата |

|

Реклама |

1) Рост

занимаемой доли рынка 2) Возможность

позиционирования себя на рынке как мультисервисной компании: рекламное

и промо-агентство, изготовление наружной рекламы и полиграфии |

1) Проявление

эффекта масштаба за счет роста занимаемой доли рынка

2) Появление

возможности проводить интегрированные рекламные компании |

|

Консалтинговые

услуги |

Приращение

выручки за счет роста числа клиентов |

Взаимодополняемость

в области НИОКР |

|

Финансовый

сектор: |

|

|

|

1. Банковское

дело |

1) Победа в

конкурентной борьбе 2) Лидерство на

рынке банковских услуг либо существенный рост доли рынка 3) Увеличение

клиентской базы, возможность обслуживать корпоративных клиентов 4) Объединение

брендов, продуктов, умений, использование новых технологий обслуживания

клиентов 5)

Предоставление новых видов услуг |

1) Ликвидация

дублирования вспомогательных функций и некоторых должностных позиций 2) Консолидация

различных видов банковской деятельности и закрытие филиалов |

|

2.

Страхование |

Приращение

выручки за счет роста занимаемой доли рынка |

Проявление

эффекта масштаба за счет роста занимаемой доли рынка

|

|

Проектно-архитектурная

деятельность |

Рост числа

заказов благодаря широкому диапазону деятельности и появлению

возможности предложить проекты с лучшими ценовыми условиями, чем у

конкурентов |

Снижение

себестоимости услуг за счет оптимизации планирования |

|

Розничная и

оптовая торговля |

1) Рост числа

торговых площадей и торговых точек

2) Увеличение

оборотов |

1) Более

выгодные условия закупок 2) Общие

рекламные кампании и избежание новых инвестиций в развитие сбытовой сети |

|

Промышлен-ность:

|

|

|

|

1.

Нефтегазовая |

Приращение

выручки за счет роста занимаемой доли рынка |

1) Экономия на

масштабе за счет снижения в цене продукции условно-постоянных издержек:

расходы на персонал, административные, на разведку новых месторождений,

снижение совокупных издержек добычи и доставки нефти потребителю 2) Снижение цены

заимствования и финансирования инвестиционных проектов в результате

повышения финансового рейтинга |

|

2.

Химическая |

1) Использование

новых технологий 2) Производство

новых видов продукции |

Взаимодополняемость

в области НИОКР |

|

3.

Фармацевтика |

1) Расширение

товарной номенклатуры 2) Возможность

вместе с приобретением компании приобрести и эффективную команду

специалистов по разработке новых продуктов 3)Возможность

«снятия сливок» в результате вывода на рынок нового

препарата раньше конкурентов |

1) Снижение

издержек на НИОКР, опытные и клинические испытания, регистрацию нового

препарата, создание сети исследовательских центров 2) Сокращение

издержек по выводу препарата на рынок и

продвижению продукции (сокращение

«дублирующих» торговых точек, избежание затрат по

созданию сбытовой сети «с нуля») 3) Экономия на

издержках производства «дублирующих» препаратов или

объединение разработок препаратов, нацеленных на один и тот же сегмент

рынка 4) Сокращение

штата подразделений, чьи функции дублируются |

|

4.

Пищевая |

Рост доли

доходов, приходящихся на растущие продажи новых продуктов и возможность

поднимать цены на товары-новинки |

Снижение затрат

на разработку новых продуктов (приобретение линии по производству

нового продукта обходится дешевле, чем разработка самой технологии) |

|

5.

Лесопромышленный

комплекс |

1) Приращение

выручки за счет роста занимаемой доли рынка 2) Расширение

товарной номенклатуры |

Ликвидация

дублирующих функций |

|

6.

Металлургия |

1) Рост

занимаемой доли рынка 2) Возможность

реконструкции производства, направленная на наращивание доли продукции

высоких переделов |

1) Снижение

затрат на разработку/покупку новых технологий 2) Достижение

эффекта агломерации 3) Проявление

эффекта масштаба 4) Минимизация

налогов и сборов |

|

7.

Автомобилестроение |

Приращение

выручки за счет роста занимаемой доли рынка |

1) Снижение

себестоимости машин (комплектующие узлы и детали поступают с

родственных предприятий по оптимальным ценам) 2) Достижение

эффекта агломерации 3) Централизация

маркетинга 4)

Взаимодополняемость НИОКР |

|

8.

Авиационная |

Использование

новых направлений развития, наиболее перспективных рыночных ниш

(создание военной авиатехники последнего поколения, в сфере гражданской

авиации – разработка региональных авиалайнеров, ниша

специальной транспортной авиатехники, поставка авиационных компонентов

для ведущих международных корпораций) |

Достижение

эффекта агломерации |

|

Сельское

хозяйство (растениеводство, животноводство) |

1) Приращение

выручки за счет роста занимаемой доли рынка 2) Расширение

товарной номенклатуры |

Более выгодные

условия закупок |

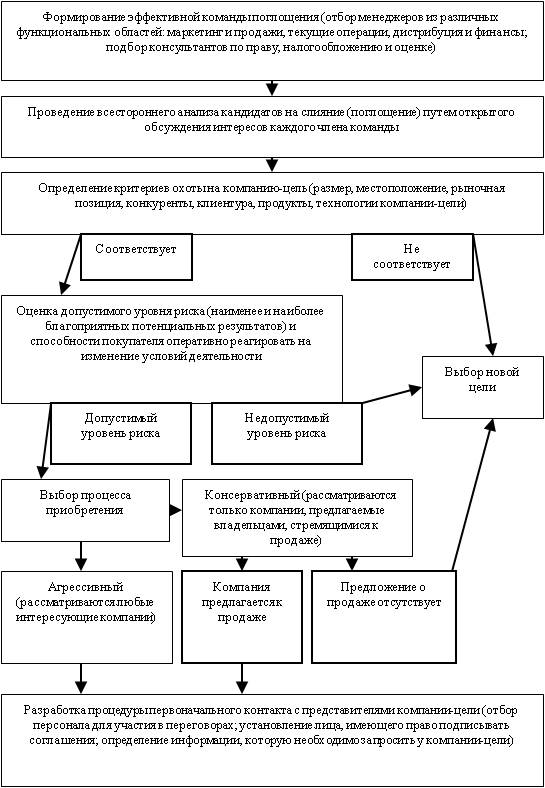

Анализ целевых

компаний (рис.4) осуществляется на основе списка критериев охоты,

позволяющих ограничить

круг рассматриваемых кандидатов на слияние (поглощение):

¾ отрасль (решается вопрос, представляет интерес вертикальная или еще и горизонтальная интеграция);

¾ продукты и услуги (мотивом интеграции может служить стремление приобрести компанию-цель, обладающую лучшей торговой маркой, более широким ассортиментом продуктов или услуг более высокой стоимости);

¾ соответствие компании-цели системе маркетинга, продаж и дистрибуции покупателя; объемы продаж и прибыли компании-цели;

¾ издержки (анализируются возможность сокращения издержек компании-цели, потенциал совмещения затрат); слабые стороны, которые можно улучшить;

¾ географическая область;

управленческий аппарат цели; клиентура; конкуренты; специфические умения или технологии, принадлежащие компании-цели.

После ограничения круга потенциальных объектов для заключения сделки по слиянию (поглощению) отбор конкретной компании-цели осуществляется на основе оценки потенциальной эффективности интеграции с учетом разнообразных источников и форм проявления эффекта синергии (рис. 5).

Рис. 4. – Схема анализа и отбора компаний-кандидатов для заключения сделки слияния (поглощения)

Рис. 5. – Схема отбора конкретной компании-цели для заключения сделки слияния (поглощения) на основе оценки эффекта синергии

Апробация

авторского методического подхода к отбору эффективных сделок M&A представлена в

работе на примере поглощения одной из

телекоммуникационных компаний Республики Коми. Необходимость

приобретения

целевой фирмы основывалась на предпосылке о том, что она плохо

управляется и

компания-покупатель сумела бы лучше управлять активами компании-цели, в

результате чего руководство покупателя ожидает получить синергию в

форме

экономии издержек (за счет экономии от масштаба в результате увеличения

охвата

потребителей, снижения затрат на НИОКР, результаты которых покупатель

планирует

применить к фирме-цели, участия в общих рекламных кампаниях,

консолидации

технологических ресурсов, снижения расходов по аренде в результате

использования компанией-целью каналов передачи информации покупателя) и

более

высоких темпов роста (за счет роста доли рынка, занимаемой покупателем).

Методика оценки эффективности сделок по

слиянию (поглощению) компаний на основе показателя «чистый

приведенный эффект

синергии» включает следующие этапы.

1. Оценка

фирм, независимо вовлеченных в слияние.

1) Оценка компании-покупателя как отдельно взятой фирмы. Оценка стоимости компании производится на основе метода дисконтированных денежных потоков. Расчеты свидетельствуют о том, что стоимость покупателя как независимой компании оценивается в размере 330 218,41 млн руб.

2) Оценка «статус-кво» целевой фирмы, или оценка ее стоимости при существующем инвестировании, финансировании и дивидендной политике. Согласно произведенным расчетам, стоимость компании-цели как независимой компании составляет 108 662,02 млн руб.

2. Оценка стоимости корпоративного контроля

над компанией-целью, или максимальной величины премии, на которую могут

рассчитывать акционеры компании-цели.

Ради максимизации стоимости руководство компании-покупателя планирует приобрести и ликвидировать ряд активов, изменить сочетание источников финансирования, пересмотреть дивидендную политику. Стоимость контроля оценивается на основе определения тех изменений, которые компания-покупатель планирует осуществить в целевой фирме, как разница между стоимостью оптимально управляемой фирмы и стоимостью фирмы при существующем управлении. Повышенные темпы роста операционной прибыли и выручки вследствие изменений в управлении компанией-целью и приложения опыта менеджмента компании-покупателя увеличивают стоимость фирмы-цели от оценки «статус-кво» в размере 108 662,02 млн. руб. до 319 077,68 млн. руб.

На основе приведенных выше данных можно оценить стоимость контроля над компанией-целью: 1) стоимость оптимально управляемой фирмы-цели = 319 077,68 млн руб.; 2) стоимость фирмы-цели «статус-кво» = 108 662,02 млн руб.; 3) стоимость контроля = 1) – 2) = 210 415,66 млн руб.

3. Оценка объединенной фирмы при отсутствии

синергии.

Оценка объединенной фирмы при отсутствии синергии производится путем сложения стоимостей, полученных для каждой независимой фирмы, покупателя и цели: 1) стоимость компании-цели «статус-кво» = 108 662,02 млн. руб.; 2) стоимость компании-покупателя «статус-кво» = 330 218,41 млн руб.; 3) суммарная рыночная стоимость фирм до объединения = 438 880,43 млн руб.

4. Оценка синергии.

Влияние синергии встраивается в ожидаемые денежные потоки объединенной компании и производится оценка ее стоимости с учетом ожидаемой синергии. Разница между стоимостью объединенной фирмы со встроенной синергией и стоимостью объединенной фирмы без синергии дает стоимость синергии. На основе приведенных выше методов оценки различных форм проявления эффекта синергии оценена стоимость объединенной фирмы с синергией, которая составила 617 803,16 млн руб. Для определения величины синергии данный показатель необходимо сравнить с суммарной рыночной стоимостью фирм до объединения (438 880,43 млн руб.). Полученная разница (178 922,73 млн. руб.) будет стоимостью синергии при M&A.

5. Определение величины чистого приведенного

эффекта синергии (NPVS).

Главной движущей силой поглощения является именно синергия, а не контроль, представляющий собой лишь полномочия, необходимые для активизации синергии. Если уровень доходности объединенной компании в будущем не выйдет на расчетные значения с учетом премии, собственники компании - инициатора сделки понесут убытки. Следовательно, необходимо вести переговоры о заключении сделки, располагая данными о максимальной величине премии, которую может позволить себе уплатить компания-покупатель на акции компании-цели. Сделка M&A будет эффективной, только если премия к цене акций приобретаемой компании будет меньше прироста стоимости объединенной фирмы. Поэтому на практике необходимо оценить чистый приведенный эффект синергии (NPVS) как разницу между собственно величиной ожидаемого эффекта синергии и премией за контроль, которую выплатит компания-покупатель акционерам компании-цели.

Максимальная премия за контроль, которую могут запросить акционеры компании-цели исходя из ожидаемого роста стоимости компании в случае приложения управленческих способностей менеджмента компании-покупателя после завершения объединения составляет, согласно проведенным расчетам, 210 415,66 млн руб. Эффект синергии, ожидаемый в результате заключения рассматриваемой сделки по поглощению, составляет 178 922,73 млн руб. Таким образом, чистый приведенный эффект синергии, рассчитанный с учетом затрат на проведение сделки, может составить величину, находящуюся в пределах от (+178 922,73) млн руб. до (- 31 492,93) млн руб. в зависимости от величины премии на акции компании-цели, которую согласится выплатить покупатель.

6. Рекомендации по принятию управленческих

решений на основе предложенного механизма отбора эффективных сделок

относительно целесообразности заключения сделки по поглощению компании.

На основе показателя «чистый приведенный эффект синергии» как одного из критериев оценки эффективности управления стоимостью фирмы, учитывающего затраты и потери при заключении сделок по слиянию (поглощению), а также многообразие форм проявления эффекта синергии, можно дать следующие рекомендации относительно целесообразности заключения сделки по поглощению компании (таблица 3).

В случае, если компания-покупатель заплатит премию за контроль, соответствующую размеру ожидаемой синергии, заключение сделки не ухудшит, но и не улучшит положение приобретающей фирмы.

В случае, если компания-покупатель заплатит максимальную премию за контроль, чистый приведенный эффект синергии окажется отрицательной величиной (- 31 492,93 млн руб.) и рассматриваемая сделка не создаст дополнительной стоимости акционерам компании – инициатора сделки, в выигрыше окажутся лишь акционеры компании-цели, следовательно, заключение сделки нецелесообразно.

Роста стоимости объединенной компании можно ожидать лишь в том случае, если ожидаемая синергия превысит затраты по заключению сделки, в частности уплаченную премию за контроль. Другими словами, заключение рассматриваемой сделки оправдано, только если уплаченная премия за контроль будет покрываться собственно ожидаемым эффектом синергии и показатель NPVS будет положительной величиной.

Практическая апробация предложенной в данном исследовании методики оценки чистого приведенного эффекта синергии, возникающего при слияниях (поглощениях) компаний, подтверждает такие ее преимущества, как удобство применения, универсальность, количественный учет всевозможных форм проявления эффекта синергии, характерных для компаний той или иной отрасли.

Разработка управленческих решений по отбору эффективных сделок по слиянию (поглощению) компаний

|

Величина премии

за контроль (Р), млн руб. |

Чистый

приведенный эффект синергии (NPVS), млн руб. |

Последствия

сделки |

Управленческое

решение относительно целесообразности заключения сделки M&A |

|

|

Максимальная |

210 415,66 |

- 31 492,93 |

Анергия

– снижение стоимости объединенной компании |

Заключение

сделки нецелесообразно |

|

В размере

ожидаемой синергии |

178 922,73 |

0 |

Сделка не

повлияет на стоимость объединенной компании |

Заключение

сделки нецелесообразно |

|

В размере менее

ожидаемой синергии |

‹178 922,73 |

(178 922,73

- Р) |

Рост стоимости

объединенной компании на величину синергии |

Заключение

сделки целесообразно |

Таким образом, применение предложенного методического подхода к отбору эффективных сделок по слиянию (поглощению) компаний отвечает основной цели инициатора сделки: отбор компании-цели, интеграция с которой будет максимально эффективна (обеспечит прирост стоимости объединенной компании и, следовательно, увеличение благосостояния акционеров).

Список литературы:

-

Ищенко (Докукина) С. М. Управление стоимостью компании на основе достижения эффекта синергии. Монография. – Киев: ПП «Люксар», 2012. – 320 с.

-

Ивашковская И. Слияния и поглощения: ловушки роста // Управление компанией. - 2004. - №7. - С. 29.

Literature:

-

Ishchenko (Dokukina) S. M. Managing the value of company on the base of attainment of the synergy effect. – Kiev: PP “Luksar”, 2012. – 320 p.

-

Ivashkovskaya I. Mergers and acquisitions: catching of growth. Company management, 2004, Vol. 7, p. 29.