|

|

Особенности выделения непрофильных активов для цели финансового оздоровления неплатежеспособного предприятия

Астраханцева Е.А., Поздеев

Статья указывает на актуальность поиска источников финансирования реанимируемого предприятия, находящегося в процедуре банкротства – финансовое оздоровление. Выделение из состава активов предприятия непрофильных, предназначенных для выделения в отдельную группу с целью формирования дополнительных источников восстановления платежеспособности и погашения задолженности кредиторам является наиболее приемлемым способом в состоянии неплатежеспособности

Article specifies the search of financing sources of enterprise which is in procedure of bankruptcy – financial improvement. Non-core assets allocation from assets structure of enterprise in a separate group for the purpose of generation of additional financial sources for recovery of solvency and debt payment to creditors is the most comprehensible way in an insolvency condition

Ключевые слова: непрофильные активы, финансовое оздоровление, бухгалтерский учет, фондоотдача, запасоотдача

Keywords: non-core assets, financial recovery, accounting, return on assets, return on inventory

Одной из главных

проблем кризисных предприятий в России является неэластичность их производства в

рыночной экономике, и такой подход приводит к

низкой экономической эффективности контролируемых предприятием активов.

Большинство

экономистов и экспертов считают эту проблему тесно связанной с наличием на

предприятиях значительной доли непрофильных активов, которые необходимо

реструктуризировать.

Зарубежные исследования показывают, что кризисный спад производства зачастую оказывает значительное санирующее воздействие на производственный аппарат, появляющаяся масса простаивающих, не используемых в процессе производства машин и оборудования способствует активизации выбытия устаревших или менее эффективных средств труда. Ускоряется обновление основных фондов, реализация новых технико-технологических решений сопровождается эффективностью капитальных вложений. Многие фирмы избавляются от устаревших или непрофильных фондов, тем самым компенсируя снижение прибыльности, что способствует структурному обновлению производства, освобождению его от менее эффективного производственного оборудования. Таким образом, кризисное снижение уровня использования мощности может стимулировать их ускоренное выбытие [1].

Профильными

активами называют имущество предприятия, используемое им для осуществления

основного вида деятельности.

Следовательно,

все объекты незавершенного строительства, основные средства, нематериальные

активы и часть материально-производственных запасов, не используемая по прямому

назначению являются непрофильными

активами.

В период

финансового оздоровления, особенно на первых сроках после введения указанной

процедуры, остро встает проблема поиска дополнительных источников, которые

безболезненно для производства можно было бы направить на погашение

задолженности кредиторов.

В кризисных условиях производство тем менее

конкурентоспособно, тем больше у него непрофильных активов.

На более крупных предприятиях зачастую имеются и

различные подразделения, чаще всего созданные по наитию, но ненеэффективно

работающие либо уже просто лишние. Для достижения конкурентоспособности

продукции важны, да просто необходимы, создание или реструктуризация уже

имеющегося производства, конкретно ориентированного на рынок. Это создает

необходимость выделения четко определенного направления производственной

программы и соответственно формирования необходимой структуры.

Наиболее эффективным в этом

направлении реструктуризации явится выведение

целых подразделений или активов как лишний груз,

без которых возможно спланированное на

данный период жизнедеятельности производство.

Выделение активов на профильные и

непрофильные основано и на выявлении

экономической отдачи от них. Для возможности четкого разделения активов на две

противоположные категории необходим соответствующий анализ, включающий в себя

следующие элементы: сравнительную оценку эффективности различных активов

и важности конкретного актива для функционирования остальных; возможно ли

повышение их эффективности;

использование определенного актива в основном

производстве незначительно или же наоборот, критично для функционирования

основных производственных процессов. Выбор непрофильных активов, подлежащих

реструктуризации, является многокритериальным.

Проблема подобного анализа

заключается еще и в том, что назначенный административный управляющий должен

контролировать ряд сделок кризисного предприятия и определить, не выводятся ли

активы предприятия в корыстных целях, а именно для реализации, сокращая объемы

возможной конкурсной массы на случай отрицательного результата финансового

оздоровления (или незаинтересованности определенного круга лиц).

Выбранная предприятием стратегия

будет являться определяющей для выделения активов на группы профильности. В

условиях восстановления платежеспособности предприятию в кратчайшие сроки

необходимо пересмотреть свое отношение к структуре всего предприятия и решить

вопрос об их выводе.

В число непрофильных активов могут быть выделены и активы,

предназначенные для основного вида деятельности, но в силу отсутствия

соответствующих мощностей не используемые организацией с полной мере, однако

имеющие очень высокую стоимость. Определенная часть активов практически

простаивает, на другую же требуются непосильные затраты на данном этапе.

В этой связи предлагается определение этапов выделения

непрофильных активов кризисного предприятия с целью их последующего вывода для

получения дополнительных источников, направляемых на повышение эффективности

профильного или погашение задолженности кредиторам. Этапы приведены на

нижерасположенном рис.1.

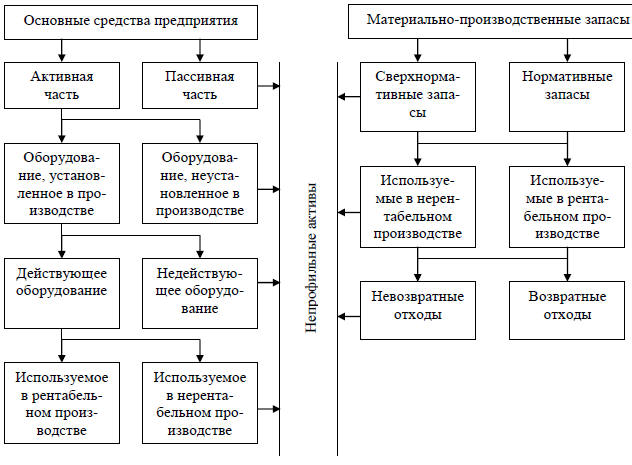

Рис.1. Этапы выделения

непрофильных активов предприятия

Представляется целесообразным на основе данных бухгалтерского учета

предварительно четко отделить в составе имеющихся основных средств активную и

пассивную части имеющихся внеоборотных средств. Затем поэтапно, на основе

анализа, выделять оборудование: установленное в производстве и неустановленное;

действующее и бездействующее; используемое в рентабельном производстве и

нерентабельном. Соответственно все активы с приставкой «не» и будут формировать

массу непрофильных активов.

Наиболее часто в составе пассивной части кризисного предприятия находятся

активы вспомогательных и обслуживающих производств, учитываемые на счетах

бухгалтерского учета 23 «Вспомогательные производства» и 29 «Обслуживающие

производства и хозяйства».

Производственные предприятия, самостоятельно осуществляющие реализацию своих

изделий и готовой продукции, могут прийти к выводу о том, что содержание

собственной отдельно выделенной структуры по продажам является многозатратным

элементом и выделено в непрофильные активы.

В приведенной схеме акцент сделан на оборудование, что не исключает (а скорее

предполагает) подобного поэтапного рассмотрения и прочих имеющихся основных

средств.

Процесс выделения непрофильных активов складывается из элементов

аналитической работы, включающих оценку; анализ эффективности работы данных

активов; рисков выделения и меры по их снижению; рынка данных активов и др.

В свою очередь материально-производственные запасы так же подвергаются

анализу на основе учетных данных при использовании различных показателей.

Из состава профильных активов выводятся сверхнормативные запасы,

используемые в нерентабельном производстве; невозвратные отходы, которые затем

включаются в общую массу непрофильных активов.

Основной целью подобного выделения непрофильных активов является не только

сокращение затрат на их содержание, но и реальная возможность сконцентрировать

основные силы (и все возможные) предприятия на скорейшее погашение задолженности

и восстановление платежеспособности в процедуре финансового оздоровления на

основе повышения конкурентоспособности продукции.

«Изучение права вообще, а конституционного (арбитражного) права в особенности без постоянного учета основ экономических знаний может превратить такое обучение в формальную схоластику, оторванную от жизни». Проблема значительной части арбитражных управляющих (а это в основном лица, прошедшие специальную подготовку, имеют высшее юридическое образование) как раз в этом и состоит: их учили видеть только право, зачастую не обращать внимания на экономическую реальность. Достаточно глубоких знаний в экономике не наблюдается, тем более в области бухгалтерского учета и анализа [2].

Для принятия конкретного решения о возможности вывода непрофильных активов необходим как минимум анализ таких показателей, как фондоотдача, фондовооруженность и коэффициент фондорентабельности. Выбор именно данных показателей основан на достаточной простоте и экономичности их расчетов для административного управляющего.

Далее предложена методика определения ситуации более или менее благоприятной для вывода непрофильных активов, предназначенной для руководителя и административного управляющего, и расчет объема продукции на основании факторной модели (табл.1).

Таблица 1

Определение влияния показателей эффективности использования основных средств

|

Фондово-оруженность |

Знак |

Фондоотдача |

Знак |

Коэффициент фондорентабельности |

Выпуск продукции |

|

Темп роста |

< |

Темп роста |

< |

Темп роста |

А |

|

Темп роста |

> |

Темп роста |

< |

Темп роста |

В |

|

Темп роста |

< |

Темп роста |

> |

Темп роста |

В |

|

Темп роста |

> |

Темп роста |

> |

Темп роста |

С |

А – благоприятная ситуация;

В – менее благоприятная ситуация;

С – неблагоприятная ситуация.

Так, например, в случае снижения темпов роста и фондоотдачи и фондовооруженности снижается коэффициент фондорентабельности, что характерно для неблагоприятной ситуации. В данном случае более целесообразно вывести основную массу непрофильных активов.

В более благоприятной ситуации можно вывести только определенную часть наиболее непрофильных активов.

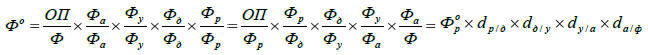

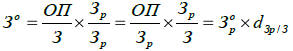

Предлагается на основе разработанной факторной модели в формулах (1), (2) определение фондоотдачи основных средств в рентабельном производстве для последующего принятия управленческого решения о возможности вывода активов из состава активной части.

,

(1)

,

(1)

, (2)

, (2)

где ОП – объем продукции;

Ф – среднегодовая стоимость основных средств;

Фа – стоимость активной части основных средств;

Фу – стоимость установленного оборудования;

Фд – стоимость действующего оборудования;

Фр – стоимость оборудования в рентабельном производстве;

dр/д – доля оборудования в рентабельном производстве в составе действующего оборудования;

dд/у – доля действующего оборудования в составе установленного оборудования;

dу/а – доля установленного оборудования в составе активной части основных средств;

dа/ф – доля активной части в составе основных средств.

Факторная модель позволит более четко и детально просчитать затем фондоотдачу активной части основных средств в зависимости от конкретного соотношения ранее выявленного оборудования в долях.

Подобную процедуру необходимо провести и в отношении материально- производственных запасов, используя предложенную методику на основе расчетов запасовооруженности, запасоотдачи и коэффициента оборачиваемости запасов. По аналогии с вышеуказанной таблицей определяем ситуацию, указывающую на необходимость вывода части оборотных активов в непрофильные (табл.2).

Таблица 2

Определение влияния показателей эффективности использования

материально-производственных запасов на выпуск продукции и принятие решения

|

Запасовооруженность |

Знак |

Запасоотдача |

Знак |

Коэффициент оборачиваемости запасов |

Выпуск продукции |

|

Темп роста |

< |

Темп роста |

< |

Темп роста |

А |

|

Темп роста |

> |

Темп роста |

< |

Темп роста |

В |

|

Темп роста |

< |

Темп роста |

> |

Темп роста |

В |

|

Темп роста |

> |

Темп роста |

> |

Темп роста |

С |

Нижеследующая факторная модель в формулах (3) и (4) способствует расчету запасоотдачи в рентабельном производстве для определения непрофильной части оборотных средств.

,

(3)

,

(3)

, (4)

, (4)

где ОП – объем продукции;

З – материально-производственные запасы;

– запасоотдача в рентабельном производстве;

– запасоотдача в рентабельном производстве;

– доля запасов рентабельного производства в составе общих

запасов.

– доля запасов рентабельного производства в составе общих

запасов.

Данная факторная модель позволит рассчитать запасоотдачу материально-производственных запасов в зависимости от запасоотдачи в рентабельном производстве и соотношения запасов в рентабельном производстве в составе общих материальных запасов.

Основными каналами вывода непрофильных активов могут стать:

продажа, аренда, списание и передача на баланс местным властям, который

выбирается для каждого актива самостоятельно, и системный подход к подготовке

каждой сделки.

«Ведь должник, у которого достаточно имущества, всегда может найти возможность реализовать его, и тем самым покрыть подлежащие удовлетворению требования кредиторов» [3]. Однако на практике данное высказывание редко воплотимо в силу того, что имеющееся на балансе предприятия имущество либо специфическое, либо устаревшее, либо долго реализуемое. Многие предприятия имеют значительный объем товарных запасов на складе или же основных средств, но реализовать их нет возможности, что и явилось причиной затруднительного финансового положения. Поэтому и является весьма актуальной методика выделения непрофильных активов, а только затем их вывода.

Неплатежеспособному предприятию необходимо избавиться от непрофильных активов и все силы сосредоточивать на основном направлении, ведущем к повышению конкурентоспособности и соответственно платежеспособности.

Предлагаемая методика выделения непрофильных активов и определения конкретной ситуации вывода их из состава средств предприятия будет способствовать более успешной реализации плана финансового оздоровления кризисного предприятия.

Список литературы:

1. Баренбойм П.Д., Гаджиев Г.А., Лафитский В.И. Конституционная экономика: проблемы теории и практики // Журнал зарубежного законодательства и сравнительного правоведения. 2005. №2.

2. Маршова Т. Производственные мощности российской промышленности через призму кризисных событий // Российский экономический журнал. 2010. №4.

3. Кутер М.И., Тхагапсо Р.А. Бухгалтерский учет в условиях

несостоятельности: учеб.пособие. Краснодар:

Кубанский гос. ун-т,

2005. 204 с.

Literature:

1.

Barenbojm P.D, Gadzhiev G.A, Lafitsky V.I. The constitutional economics: theory

and practice problems // Magazine of the foreign legislation and comparative

jurisprudence. 2005. №2.

2. Marshova

T. Industrial capacity of the Russian industry through a prism of crisis events

// Russian economic magazine. 2010. № 4.

3. Kuter

M.I, Thagapso R.A. Accounting in the conditions of an inconsistency: the manual.