|

|

Дивидендная политика и рыночная стоимость компании

Бадокина Е.А.

В статье проанализированы результаты и положения,

полученные ведущими учеными в области дивидендной политики организаций. Оценена

степень воздействия выплачиваемых дивидендов на рыночную стоимость банка.

Обоснована модель дивидендной политики банка для усиленного влияния на рыночную

стоимость в нестабильных условиях хозяйствования. Обоснованы меры по обеспечению

роста рыночной стоимости банка.

The article analyses the results and

findings of the leading scientists in the sphere of organizations dividend

policy. It assesses the degree of the influence of paid off dividends on the

banks market value. It gives grounds for the model of the banks dividend policy

to increase its influence on the market value in instable economic conditions

and the measures to provide the growth of the banks market value.

Ключевые слова: Дивиденд, дивидендная политика, теории дивидендов, типы дивидендных политик, рыночная стоимость, банк, модель, рост рыночной стоимости, нестабильные условия.

Key words: Dividend, dividend policy, dividend theory, types of dividend policies, market value, bank, model, market value growth, unstable conditions.

Проблеме формирования дивидендной политики в странах с

развитой рыночной экономикой посвящены многочисленные научные исследования.

Теоретические подходы к формированию дивидендной политики рассматривают этот

процесс наряду с другими с позиции воздействия ее на рыночную стоимость

предприятия и благосостояние акционеров.

К сожалению, в России исследованию дивидендной политики пока

уделяется недостаточно внимания. Связано это с относительно небольшим сроком

деятельности отечественных акционерных обществ. Опыт большинства российских

акционерных обществ в вопросе о дивидендной политике находится в стадии

становления, а решение о выплате дивидендов не рассматривается предприятиями как

инструмент воздействия на рыночную стоимость предприятия, что подчеркивает

актуальность данной темы исследования. Особую значимость эта проблема

приобретает в период финансового кризиса.

Исходя из вышеизложенного цель данной статьи заключается в

том, чтобы на основе анализа основных результатов и положений, полученных

ведущими специалистами в исследуемой области, оценить степень влияния

дивидендной политики на рыночную стоимость банка и разработать модель

дивидендной политики для усиления влияния дивидендов на рыночную стоимость

в нестабильных условиях хозяйствования.

Теоретической основой исследования послужили

законодательно-правовые акты, регулирующие деятельность акционерных обществ,

монографии, статьи периодических изданий, материалы учебных пособий.

Практическую основу исследования составили финансовая и статистическая

отчетность ОАО «Сбербанк» за 2006-2010 гг. В ходе исследования использовались

аналитический, сравнительный и статистический методы.

Термин «дивиденд» определяется как в гражданско-правовом, так и в налоговом смысле, причем в налоговом смысле он имеет более широкое значение. В гражданско-правовом смысле дивидендом признается полученный акционером от акционерного общества при распределении прибыли доход по принадлежащим акционеру акциям пропорционально долям акционеров в уставном капитале этого акционерного общества [1]. Следовательно, в гражданско-правовом смысле дивиденды выплачивают только акционерные общества. В налоговом смысле дивидендом также признается и распределение дохода среди участников обществ с ограниченной ответственностью и т.д.

Среди российских ученых-экономистов тоже нет единого мнения в отношении определения дивидендов. Так, например, В.В. Ковалев определяет дивиденды как « денежный доход акционеров»[9,С.123]. По нашему мнению, такое определение не может считаться полным, так как, во-первых, денежный доход акционеров - это не только дивиденды, но и доход от продажи акций, во-вторых, компании имеют право выплачивать дивиденды не только в денежной форме, но и иным имуществом или акциями, принадлежащими акционерному обществу, если такое предусмотрено в уставе компании.

В.А. Галанов и А.И.Басов определяют дивиденд как доход,

который может получить акционер за счет части чистой прибыли акционерного

общества, которая распределяется между держателями акций в виде определенной

доли их номинальной стоимости, т.е. через дивиденд реализуется право акционера

на участие в прибыли, получаемой акционерным обществом [8,С. 52]. Здесь можно

заметить, что размер дивиденда на акцию может быть больше номинальной стоимости

этой акции; в этом случае определение звучит не совсем корректно. С учетом

вышеизложенного можно дать следующее определение понятию «дивиденд»: это форма

текущего дохода акционеров, который возникает в процессе распределения чистой

прибыли акционерного общества и зависит от доли собственности акционеров, их

предпочтений, а также от других факторов. Получение дивидендов и их размер

зависят от проводимой акционерной организацией дивидендной политики. Отсюда

вытекают роль и значение дивидендной политики в деятельности организации и

внимание, которое ей уделяется в предпринимательской деятельности, в финансовом

менеджменте и в финансовой науке.

В широком смысле под термином «дивидендная политика» можно

понимать механизм формирования доли прибыли, выплачиваемой собственнику, в

соответствии с долей его вклада в общую сумму собственного капитала предприятия.

Основной целью разработки дивидендной политики является установление необходимой

пропорциональности между текущим потреблением прибыли собственниками и будущим

ее ростом, максимизирующим рыночную стоимость предприятия и обеспечивающим

стратегическое его развитие.

Невозможно сформировать успешную дивидендную политику без

углубленного изучения факторов, влияющих на нее. Классификация факторов,

определяющих дивидендную политику организаций, различными авторами производится

по-разному в зависимости от фактора, положенного в ее основу. Большинство

авторов выделяют в качестве основного признака место возникновения. По этому

признаку факторы можно подразделить на внешние и внутренние. Каждая из этих

групп, в свою очередь, делится на подгруппы факторов, которые могут оказывать

существенное влияние и накладывать ограничения на размер, форму и периодичность

дивидендных выплат, а потому есть смысл рассмотреть их вкратце[3,C.11].

К внешним факторам относят факторы, связанные с объективными

ограничениями (ограничения правого характера, ограничения

контрактного характера, инфляция, уровень налогообложения дивидендов и уровень

налогообложения доходов от прироста капитала) и прочие факторы (конъюнктурный

цикл товарного рынка, участником которого является акционерная компания, уровень

дивидендных выплат компаний-конкурентов, ограничения рекламно-информационного

характера, к внутренним - факторы, характеризующие инвестиционные возможности

предприятия (стадия жизненного цикла компании, необходимость расширения

акционерной компанией своих инвестиционных программ, степень готовности

отдельных инвестиционных проектов с высоким уровнем эффективности), факторы,

характеризующие возможности формирования финансовых ресурсов из альтернативных

источников (достаточность резервов собственного капитала, сформированных в

предшествующем периоде, стоимость привлечения дополнительного акционерного

капитала, стоимость привлечения дополнительного заемного капитала, доступность

кредитов на финансовом рынке, уровень кредитоспособности акционерного общества,

определяемый его текущим финансовым состоянием) и прочие факторы (состав

акционеров, предпочтения акционеров, возможность утраты контроля над управлением

компанией, стабильность).

Во-первых, как показывает приведенный перечень факторов,

руководство акционерного общества имеет весьма широкие возможности для

регулирования содержания дивидендной политики. Во-вторых, анализ таких факторов,

как требования законодательства, требования двусторонних соглашений и

внутрифирменные факторы, позволяет не только характеризовать, но и измерять

степень внешнего воздействия на дивидендную политику. В-третьих, перечень

факторов, приведенный выше, не является закрытым и может быть дополнен исходя из

специфики деятельности предприятия и условий, в которых эта деятельность

осуществляется.

В целом оценка этих факторов позволяет определить тип

дивидендной политики, в наибольшей мере отвечающий специфике деятельности

организации.

С теоретических позиций выбор дивидендной политики

предполагает, прежде всего, решение ключевого вопроса: влияет ли величина

дивидендов на изменение совокупного богатства акционеров. Отсюда в теории

дивидендной политики выделяются два основных подхода: первый - дивидендная

политика не оказывает на рыночную стоимость предприятия и доходы его владельцев

никакого воздействия ни в текущем периоде, ни в перспективе; второй -

дивидендная политика влияет на величину совокупного богатства акционеров.

Анализ различных теорий дивидендов [7] позволяет сделать

вывод, что только одна из них - теория Модильяни-Миллера, - доказывает,

что влияние дивидендов на рыночную стоимость компаний и благосостояние

владельцев акций отсутствует. Две теории указывают на то, что дивидендная

политика производна от внешних условий («теория клиентуры», «теории налоговых

предпочтений»). В соответствии с «теорией предпочтительности дивидендов» и

«сигнальной теорией дивидендов» желательно выплачивать большие дивиденды, так

как они снижают риски акционеров. «Теория предпочтительности дивидендов»

демонстрирует устойчивость финансового состояния, рыночных позиций эмитента и

способствует росту рыночной стоимости компании.

Несмотря на требование, возможно, большей информационной

прозрачности рынка, с нашей точки зрения, наиболее интересна и применима

на практике «сигнальная теория дивидендов». Возможности использования данной

теории существуют даже на информационно закрытом рынке в том случае, если

компания стремится стать прозрачной для инвесторов и регулярно выдает информацию

о различных сторонах своей деятельности, в том числе и выплате дивидендов или

капитализации прибыли.

Практическое использование этих теорий позволило выработать

три подхода к формированию дивидендной политики - «консервативный», «умеренный»

(«компромиссный») и «агрессивный». Каждому из этих подходов соответствует

определенный тип дивидендной политики.

К консервативному типу относят «остаточную политику дивидендных выплат» и «политику стабильного размера дивидендных выплат», к умеренному - «политику минимального стабильного размера дивидендов с надбавкой в отдельные периоды (или политика "экстра-дивиденда», и ,наконец, к агрессивному - «политику стабильного уровня дивидендов» и «политику постоянного возрастания размера дивидендов»

Многообразие типов дивидендных политик является

свидетельством того, что дивидендная политика может выступать важнейшим

инструментом воздействия на рыночную стоимость акций, а через нее – на рыночную

стоимость компании с учетом специфических особенностей хозяйствования. Поэтому

модель дивидендной политики необходимо строить с привязкой к курсу акций,

стоимости компании.

Для выявления взаимосвязи между размером выплачиваемых

дивидендов и рыночной стоимости компании обратимся к практике одного из

ведущих акционерных обществ РФ – ОАО «Сбербанк».

Дивидендная политика ОАО «Сбербанк» разработана в

соответствии с Федеральным законом «Об акционерных

обществах», Кодексом корпоративного поведения, рекомендованным

к применению распоряжением ФКЦБ России от

04.04.2002 № 421/р, Уставом ОАО «Сбербанк», Кодексом

корпоративного управления банка[10].

Целью дивидендной политики банка является

установление прозрачного и понятного акционерам

механизма принятия решения о выплате дивидендов,

определения размера, порядка и сроков их выплаты.

Дивидендная политика ОАО «Сбербанк» является

частью общей политики управления банком и

основывается на балансе интересов банка и

его акционеров при определении размера дивидендных

выплат, на уважении и строгом соблюдении

прав акционеров, предусмотренных действующим законодательством

Российской Федерации, Уставом и внутренними документами банка,

и направлена на рост капитализации банка и повышение его инвестиционной

привлекательности[10].

Источником выплаты дивидендов является

прибыль банка после налогообложения (чистая прибыль банка).

Чистая прибыль банка определяется по данным годовой

бухгалтерской отчетности банка.

Дивидендом является часть чистой

прибыли банка, распределяемая между акционерами

пропорционально числу и категории принадлежащих им акций.

Решением (объявлением) о выплате дивидендов определяется

размер дивидендов в расчете на одну акцию каждой категории.

Согласно Уставу ОАО «Сбербанк» производит выплату дивидендов

один раз в год[10].

Дивиденды выплачиваются акционерам в денежной форме.

Принятие решения (объявления) о выплате дивидендов по

размещенным акциям является правом, но не обязанностью Сбербанка. Выплата

объявленных дивидендов является обязанностью банка.

Дивидендная политика ОАО «Сбербанк» основывается на следующих

основных принципах[10]:

• прозрачности, что подразумевает

определение и раскрытие информации об обязанностях и

ответственности сторон, участвующих в реализации дивидендной политики, в том

числе порядка и условий принятия решения о выплате и размере дивидендов;

• своевременности, что подразумевает

установление временных границ при осуществлении

дивидендных выплат;

• обоснованности, что подразумевает,

следующее: решение о выплате и размере дивидендов может

быть принято только в случае достижения банком

положительного финансового результата с учетом планов

развития Банка и его инвестиционной программы;

• справедливости, что подразумевает

обеспечение равных прав акционеров на получение

информации о принимаемых решениях о выплате,

размере и порядке выплаты дивидендов;

• последовательности, что подразумевает

строгое исполнение процедур и принципов дивидендной политики;

• развития, что подразумевает ее

постоянное совершенствование в рамках улучшения процедур

корпоративного управления и пересмотр ее положений

в связи с изменением стратегических целей банка;

• устойчивости, что подразумевает стремление банка к

обеспечению стабильного уровня дивидендных

выплат.

Плановый размер использования чистой прибыли на выплату

дивидендов утверждается наблюдательным советом банка до окончания финансового

года, по результатам которого будет проводиться выплата дивидендов на

основании ожидаемых годовых показателей чистой прибыли и собственных средств,

прогноза выполнения обязательных нормативов Банка России, стратегических и

инвестиционных планов, среднерыночных отчислений средств на выплату дивидендов,

в том числе по банковскому сектору РФ.

Владельцы привилегированных акций имеют право на получение

дивидендов в размере не ниже 15% от номинальной стоимости привилегированной

акции[10].

Дивидендная политика во многом зависит от структуры и

концентрации акционерного капитала.

ОАО «Сбербанк» 12 раз проводил

дополнительную эмиссию акций. При этом 11-й выпуск в 2006 году сопровождался

конвертацией - увеличением номинала акций без увеличения их количества, а 13-й

выпуск в 2007 году – дроблением номинала. Сведения о выпусках акций ОАО

«Сбербанк» приведены в табл. 1.

Таблица 1

Сведения о выпусках акций ОАО «Сбербанк»

|

Порядковый номер выпуска |

Дата регистрации выпуска акций |

Дата регистрации отчета об итогах выпуска |

Объем выпуска |

Размер уставного капитала нарастающим

итогом, тыс. руб. |

|||

|

Обыкновенные акции |

Привилегированные акции |

||||||

|

Кол-во, шт. |

Сумма, тыс. руб. |

Кол-во, шт. |

Сумма, тыс. руб. |

||||

|

1 |

15.04.1993 |

15.04.1993 |

45

000 |

2

250 |

250 000 |

250 |

2

500 |

|

2 |

20.05.1993 |

29.06.1993 |

135 000 |

6

750 |

750 000 |

750 |

10

000 |

|

3 |

10.08.1993 |

21.12.1993 |

720 000 |

36

000 |

4

000 000 |

4

000 |

50

000 |

|

4 |

01.03.1994 |

12.04.1994 |

900 000 |

45

000 |

5

000 000 |

5

000 |

100 000 |

|

5 |

11.07.1995 |

20.07.1995 |

1

900 000 |

95

000 |

0 |

0 |

195 000 |

|

6 |

13.09.1995 |

28.09.1995 |

2

426 249 |

121 312,45 |

0 |

0 |

316 312,45 |

|

7 |

20.11.1995 |

15.05.1996 |

2

873 751 |

143 687,55 |

40

000 000 |

40

000 |

500 000 |

|

8 |

11.12.1996 |

25.12.1996 |

4

002 000 |

200 100 |

0 |

0 |

700 100 |

|

9 |

24.04.1997 |

09.06.1998 |

1

000 000 |

50

000 |

0 |

0 |

750 100 |

|

10 |

26.03.2001 |

04.06.2001 |

4

998 000 |

249 900 |

0 |

0 |

1

000 000 |

|

11 |

07.07.2006 |

01.08.2006 |

1

900 000 |

57

000 000 |

50

000 000 |

3

000 000 |

60

000 000 |

|

12 |

27.12.2006 |

29.03.2007 |

21

586 948 |

7

760 844 |

0 |

0 |

67

760 844 |

|

13 |

11.07.2007 |

19.07.2007 |

21

586 948 000 |

64

760 844 |

1

000 000 000 |

3

000 000 |

67

760 844 |

|

|

ИТОГО: |

|

21

586 948 000 |

64

760 844 |

1

000 000 000 |

3

000 000 |

67

760 844 |

В настоящее время общее

количество размещенных акций ОАО «Сбербанк» составляет:

- обыкновенных акций номиналом

3 руб. – 21 586 948 000 шт.;

- привилегированных акций

номиналом 3 руб. – 1 000 000 000 шт. [10].

Общее количество акционеров ОАО

«Сбербанк» – более 270 тысяч. Центральный банк РФ является

собственником контрольного пакета акций Сбербанка – 57,6 % . Структура

акционерного капитала представлена в табл. 2.

Таблица 2

Динамика структуры

акционерного капитала ОАО «Сбербанк»

|

Категория акционеров |

Доля в уставном капитале, % |

Изменение

%

(2008-09) |

||

|

2007 |

2008 |

2009 |

||

|

1 |

2 |

3 |

4 |

5 |

|

Стратегический инвестор (Банк России) |

57,6 |

57,6 |

57,6 |

- |

|

Институциональные инвесторы, |

35,7

28,9 |

36,4

28,1 |

33,0

24,2 |

-3,4

-3,9 |

|

Неинституциональные инвесторы |

1,5 |

0,9 |

0,7 |

-0,2 |

|

Частные инвесторы |

5,2 |

5,1 |

8,7 |

+3,6 |

Акции ОАО «Сбербанк» остаются одним из наиболее

привлекательных инструментов российского рынка ценных бумаг. Акции банка

включены в котировальные списки ведущих организаторов торговли – ЗАО «ФБ ММВБ» и

ОАО «РТС». Их котировки поддерживаются ведущими инвестиционными банками, а среди

акционеров – более сотни тысяч частных инвесторов по всей стране и за ее

пределами. Кроме того, акции Сбербанка

России популярны и среди институциональных инвесторов - паевых

инвестиционных фондов (ПИФ) и ОФБУ. С 17 февраля 2000 года по 17 февраля 2010

года стоимость одной акции ОАО «Сбербанк» выросла в 56,96 раз [10].

В

Сбербанк России осуществляет регулярные выплаты дивидендов по

своим акциям (см. табл. 3).

На дивиденды за 2008 год Сбербанк направил 10% чистой

прибыли, или 10,99 млрд рублей. На одну обыкновенную акцию было выплачено 0,48

рубля, на привилегированную - 0,63 рубля. Чистая прибыль

Сбербанка по РСБУ в

2008году составила 109 млрд руб., что на 6% ниже показателя 2007году, когда она

была равна 116 млрд рублей

По итогам 2007 года на дивиденды Сбербанком было направлено

также 10% прибыли - 11,67 млрд рублей - из расчета 0,51 рубля на одну

обыкновенную акцию и 0,65 рубля - на привилегированную [10].

При оценке дивидендов до 2007 года необходимо учитывать, что

в 2006 году и в 2007 году прошли конвертация и дробление номинала акций

Сбербанка. То есть для корректного расчета дивидендов необходимо размер

дивидендов по обыкновенным и привилегированным акциям до 2007 года разделить на

1000 и 20 соответственно.

Таблица 3

Динамика дивидендных выплат

ОАО «Сбербанк»

|

Год

выплаты |

По

итогам

года |

Размер чистой прибыли, направленной на выплату

дивидендов, % |

Дивиденд на одну обыкновенную акцию, |

Дивиденд на одну обыкновенную акцию с

корректировкой, |

Номинальная стоимость обыкновенной акции, руб. |

Дивиденд на одну привилегированную акцию, |

Дивиденд на одну привилегированную акцию с

корректировкой, |

Номинальная

стоимость привилегированной акции, руб. |

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

9 |

|

2003 |

2002 |

7 |

109 |

0,11 |

50 |

2,32 |

0,12 |

1 |

|

2004 |

2003 |

8 |

134,5 |

0,13 |

50 |

2,88 |

0,14 |

1 |

|

2005 |

2004 |

8 |

173,9 |

0,17 |

50 |

3,79 |

0,19 |

1 |

|

2006 |

2005 |

8,5 |

266 |

0,27 |

50 |

5,9 |

0,30 |

1 |

|

2007 |

2006 |

10 |

385,5 |

0,39 |

3000 |

9,3 |

0,47 |

60 |

|

2008 |

2007 |

10 |

0,51 |

0,51 |

3 |

0,65 |

0,65 |

3 |

|

2009 |

2008 |

10 |

0,48 |

0,48 |

3 |

0,63 |

0,63 |

3 |

Снижение размера дивидендов за 2008 год объясняется снижением

чистой прибыли банка в условиях кризиса.

Можно спрогнозировать, что дивиденды Сбербанка в 2010 году

(дивиденды, которые будут начислены в 2010 году по итогам 2009 года) будут

меньше, чем в 2009 году К такому выводу можно прийти, учитывая три фактора:

1). В 2009 году конкурентные позиции Сбербанка на российском

рынке банковских услуг укрепились (значительно выросло и количество выданных

кредитов, и процентные доходы). Однако вследствие общего экономического спада

банк был вынужден пролонгировать кредиты некоторым заемщикам и направлять в

резервы по пролонгированным кредитам значительную часть прибыли. Как следствие,

прибыль банка, отражаемая в бухгалтерском учете за 2009 год, уменьшилась

(снизилась на 67%). Безусловно, это временное явление (как только предприятия

начнут возвращать кредиты, банк восстановит прибыли из резервов). Но, поскольку

дивиденды рассчитываются именно исходя из бухгалтерской прибыли, вероятно

Сбербанк направит на дивиденды-2010 меньше средств, чем на дивиденды-2009.

2). Сбербанком заявлена обширная программа реконструкции

офисов и оптимизация бизнес-процессов. Конечно, руководством банка

задекларировано одновременное снижение операционных затрат. Однако, по нашему

мнению, без использования части прибыли на инвестирование в модернизацию и

ремонты не обойдется.

3). При этом необходимо учитывать и то, что в России

дивидендная доходность по голубым фишкам (в сравнении с мировыми аналогами)

вообще традиционно низка (статистически среднерыночная дивидендная доходность

голубых фишек - менее 2% годовых).

Тем не менее интерес инвесторов к акциям сбербанка не должен

угаснуть, поскольку инвесторы, покупая российские акции, как правило,

ориентируются не на размер дивидендов, а на недооценку акций и на потенциал

роста текущей цены акции до справедливой цены. Учитывая, что акции Сбербанка

выросли в цене с 2000 года по 2010 год в 56,96 раз, акционеры и инвесторы

воспринимают небольшие дивиденды, выплачиваемые компанией, вполне терпимо[10].

Таким образом, дивидендную политику Сбербанка (для

обыкновенных акций) можно отнести к консервативному типу и характеризовать как

политику начисления дивидендов по остаточному принципу, когда количественные

обязательства по расчету дивиденда не фиксируются, а устанавливаются лишь

ориентиры для совета директоров при определении размера дивиденда: ожидаемых

годовых показателей чистой прибыли и собственных средств; прогноза выполнения

обязательных нормативов Банка России; стратегических и инвестиционных планов;

среднерыночных отчислений средств на выплату дивидендов, в том числе по

банковскому сектору РФ.

Такая политика, с одной стороны, содержит возможность гибкого

ее проведения в соответствии с интересами акционеров и менеджеров, способствует

обеспечению высоких темпов развития компании, повышению его финансовой

устойчивости, с другой стороны, нестабильность размеров дивидендных выплат,

непредсказуемость формируемых их размеров в предстоящем периоде и даже отказ от

их выплат в период высоких инвестиционных возможностей отрицательно сказывается

на инвестиционной привлекательности компании, на формировании уровня рыночной

цены акций и, следовательно, на рыночной стоимости компании.

Для того чтобы измерить тесноту связи между размером

выплаченных дивидендов и рыночной стоимостью ОАО «Сбербанк», проведем

корреляционно-регрессионный анализ с помощью программы

Microsoft Excel.

Таблица 4

Исходные данные

для корреляционно-регрессионного анализа

|

Год |

Дивиденд на одну акцию, руб. |

Средняя рыночная цена акции, руб. |

|

2002 |

0,11 |

4,7 |

|

2003 |

0,13 |

6,1 |

|

2004 |

0,17 |

11,8 |

|

2005 |

0,27 |

21,7 |

|

2006 |

0,39 |

51 |

|

2007 |

0,51 |

97,4 |

|

2008 |

0,48 |

61 |

Результаты корреляционного анализа

Коэффициент корреляции rху = 0,97, |

rху |>0,7 - значит между рыночной стоимостью

акций и величиной дивидендов имеется сильная положительная линейная связь.

Таблица 5

Результаты регрессионного анализа

|

an |

199,5479 |

-22,4813 |

|

sn |

27,38223 |

9,101687 |

|

R2 |

0,913953 |

11,19566 |

|

F |

53,10762 |

5 |

|

SSy |

6656,663 |

626,7144 |

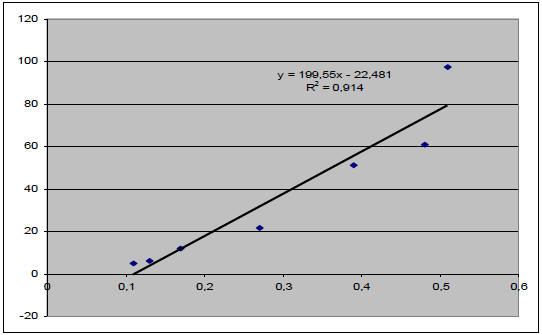

Рис.1.

Корреляционное поле

График на рис. 1 показывает, что взаимосвязь х и у близка к

линейной, прямая линия здесь близка к точкам наблюдений, и последние отклоняются

от нее лишь в результате сравнительно небольших случайных воздействий.

Коэффициент детерминации R2 = 0,91, следовательно между

дивидендной доходностью и величиной дивидендов существует сильная положительная

линейная связь, а именно прямая зависимость рыночной стоимости акций от величины

дивидендов, которая описывается уравнением у = 199,55 х – 22,48. Положительный

знак коэффициента перед переменной х говорит о прямой зависимости у от х: чем

больше величина дивидендов, тем больше рыночная стоимость акции. Данное

уравнение позволяет определить, какой будет рыночная цена акции при различной

величине дивидендов.

Таким образом, корреляционно-регрессионный анализ показал

наличие положительной связи между размером дивидендов и рыночной ценой

акции, а, следовательно, и рыночной стоимостью компании. Полученное уравнение

может быть использовано для управления рыночной стоимостью банка.

Для того чтобы выявить, насколько дивидендная политика ОАО

«Сбербанк» соответствует основной цели – максимизации рыночной стоимости

компании - и какой тип дивидендной политики наиболее предпочтителен для банка,

предположим осуществление банком дивидендных политик разных типов в докризисный

период и в условиях кризиса и оценим их с точки зрения следующих критериев:

• обеспечения дохода

акционерам;

• обеспечения роста

рыночной стоимости компании.

В 2007 году чистая прибыль составила 116,7 млрд руб., в 2008

году – 109,9 млрд руб., в обращении находится 22 586 948 000 акций.

Предположим, что ОАО «Сбербанк» проводит следующую

дивидендную политику (см. таблицу 6)

Таблица 6

Содержание

проводимых дивидендных политик

|

Тип дивидендной политики |

До

кризиса |

В

условиях кризиса |

|

|

Содержание дивидендной политики |

|

|

1 |

2 |

3 |

|

Стабильного коэффициента дивидендного выхода |

Коэффициент дивидендного выхода – 0,1.

|

Коэффициент дивидендного выхода – 0,1. |

|

Стабильного дивиденда |

Дивиденд = 0,39 руб. за акцию. |

Дивиденд = 0,39 руб. за акцию. |

|

Остаточная |

После реализации производственных целей на

выплату дивидендов осталось 11,67 млрд руб. |

При условии, что банк будет продолжать

инвестиционную деятельность в том же объеме, на

выплату дивидендов останется =

=

(109,9-(116,7-11,67) = 4,87 млрд руб. |

|

«Экстрдивиденда» |

1

часть – гарантированный минимум=10% от чистой

прибыли, 2 часть- 100 % прибыли свыше 110 млрд.

руб. |

1

часть – гарантированный минимум=10% от чистой

прибыли, 2 часть- 100 % прибыли свыше 110 млрд

руб. |

|

Постоянного возрастания дивиденда |

С |

С |

Результаты расчета дивиденда на одну акцию, дивидендной

доходности и цены на одну акцию до кризиса и в условиях кризиса представлены в

табл. 7:

Таблица 7

Размер

дивиденда и цена акции компании

|

Тип дивидендной политики |

Компания до 2007 года |

Компания после 2007 года |

||||

|

Дивиденд на 1 акцию, руб. |

Дивидендная доходность,% |

Цена акции,

руб. |

Дивиденд на 1 акцию, руб. |

Дивидендная доходность,% |

Цена акции,

руб. |

|

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

|

1) политика

стабильного коэффициента дивидендного выхода |

0,51 |

1,14 |

79,29 |

0,49 |

1,13 |

75,30 |

|

2)

политика стабильного дивиденда |

0,39 |

1,05 |

55,34 |

0,39 |

1,05 |

55,34 |

|

3)

остаточная политика |

0,51 |

1,14 |

79,29 |

0,21 |

0,92 |

19,43 |

|

4)

политика

«экстра дивиденда» |

0,81 |

1,36 |

106,16 |

0,49 |

1,13 |

75,30 |

|

5)

Политика постоянного возрастания дивиденда |

0,25 |

0,95 |

27,41 |

0,3 |

1 |

37,39 |

Таким образом, если рассматривать банк в условиях финансовой

стабильности, то оптимальной с точки зрения выбранных критериев можно назвать

реализацию двух типов дивидендных политик: политику стабильного коэффициента

дивидендного выхода и политику «экстрдивиденда». Как видно из табл.6,

остаточная политика также обеспечивает высокие дивиденды, дивидендную

доходность и цену акции, но ее реализация сопровождается нестабильностью

размеров дивидендных выплат, полной непредсказуемости формируемых их размеров в

предстоящем периоде и даже отказ от их выплат в период высоких инвестиционных

возможностей, что отрицательно сказывается на формировании уровня

рыночной цены акций.

В условиях финансового кризиса, как показывают расчеты,

наиболее предпочтительными являются также политика стабильного коэффициента

дивидендного выхода и политика «экстрдивиденда», так как она обеспечивает

дивиденды, дивидендную доходность и цену акций выше остальных. Но политика

стабильного коэффициента дивидендного выхода должна быть подкреплена постоянным

ростом прибыли компании, что невозможно в условиях кризиса. Кроме того,

осуществление данной политики предполагает увеличение выплат наличными

дивидендов, вследствие чего меньше денег становится доступно для

реинвестирования, что в свою очередь снижает возможности роста компании. Таким

образом, в условиях криза наиболее приемлемой с точки зрения выбранных критериев

яавляется политика экстра-дивидендов.

Из-за развернувшегося финансового кризиса многие компании и

кредитные организации могут отказаться от выплат дивидендов по результатам

работы в 2009 году. Так, например, среди кредитных организаций от выплат

дивидендов по итогам 2009 года отказались Новосибирский муниципальный банк,

ОТП-банк и Ханты-Мансийский банк[4,С.16].

Сбербанк, который старается, как и большинство кредитных

организаций во всем мире, проводить консервативную дивидендную политику с целью

ее стабилизации, в условиях кризиса не намерен менять свою политику выплаты

дивидендов. Сбербанка в 2009 году как и в предыдущие годы, направит на

выплату дивидендов 10% от чистой прибыли. Таким образом, в рублевом

выражении при небольшой прибыли дивиденды, вероятно, окажутся по итогам 2009

года не столь высоки. Резервы съедают прибыль банка. Но, по мнению банка,

создающего резервы консервативно, но с прицелом на то, что максимум из них

достаточно длительным и упорным трудом можно будет восстановить, поскольку

большая часть денег от заемщиков к банку вернется, это явление временное, и оно

с ростом прибыльности в последующие годы будет компенсировано[10].

По мнению аналитиков, получение дивидендов в небольшой

степени может компенсировать те потери, которые понесли миноритарные акционеры и

инвесторы от снижения рыночной стоимости купленных акций Сбербанка. Так,

стоимость акций Сбербанка с августа прошлого года снизилась на ММВБ почти в три

раза - с 68 до 24 руб. за акцию.

Тем не менее на деньги от дивидендов рассчитывает и

государство, ведь это тоже статья бюджета. Кроме того, невыплата дивидендов

может не очень хорошо отразиться на имидже банка. Сбербанк понимает, что в

будущем без международного капитала развиваться будет трудно, а уважение к

правам миноритариев со стороны крупных полугосударственных и госкомпаний важно

для имиджа и дальнейшей работы компании на рынках международного капитала.

Есть мнение, что в сложившейся ситуации повысить курсовую

цену акции и, следовательно, рыночную стоимость банка и в то же время

повысить доход акционерам может осуществление выкупа компанией собственных акций

у физических лиц, участвовавших в IPO банка[5].

Для того чтобы определить, как выкуп акций повлияет на цену

акции, а следовательно, и на рыночную стоимость компании, а также на доходы

акционеров, предположим, что в 2010 году Сбербанк планирует направить

традиционные 10 % чистой прибыли 2009 года либо на выплату дивидендов, либо на

выкуп своих акций.

Чистая прибыль по итогам 2009 года составила 36 200 000 000

руб.

Количество обыкновенных акций в обращении = 22 586 948 000

шт.

Прибыль на акцию = 36 200 000 000 /22 586 948 000= 1,60 руб.

Рыночная цена акции = 80 руб.

Ценность акции (рыночная цена/доход на акцию) = 80/1,60= 50

Общая сумма прибыли, которую планируется потратить =

= 36 200 000 000*0,1 = 3 620 000 000 руб.

1. Выплата дивидендов

Если банк выплатит эту сумму деньгами, то каждый акционер

получит 0,2 руб (3 620 000 000/22 586 948 000).

2. Выкуп акций

Если банк потратит эти деньги на выкуп своих акций, он сможет

выкупить количество = 3 620 000 000/80,2 = 45 137 157 шт. Стоимость выкупа одной

акции (80,2 руб.) состоит из ожидаемых дивидендов на одну акцию (0,2 руб.) плюс

рыночная цена (80 руб.).

Общее количество акций в обращении после выкупа составит

22 586 948 000 – 45 137 157 = 22 541 810 843 шт.

После выкупа акций прибыль на акцию повысится = 36 200 000

000/22 541 810 843 = 1,61 руб.

Если ценность акции после выкупа останется неизменной (50),

то курсовая стоимость повысится до 80,2 руб. (1,61 руб.*50).

Таким образом, с позиции рядового акционера, владеющего одной

акцией, в обоих вариантах нет различия: либо иметь одну акцию ценой 80 руб. плюс

дивиденд в размере 0,2 руб., либо владеть одной акцией с возросшей до 80,2 руб.

ценой. Кроме того, акционеры получили косвенный доход, поскольку им не нужно

платить налог на дивиденды в случае их получения. Существуют и возражения против

этого варианта, основной из которых заключается в следующем: деньги на руках

всегда выгоднее, чем доход от изменения курсовой цены.

В целом данные расчеты доказали, что выкуп акций способствует

росту цены акций и рыночной стоимости компании.

Кроме того, выкуп акций является признаком того, что на рынке

все-таки есть покупатели, которые, вероятно, считают свои акции недооцененными и

в перспективе высокодоходными, поскольку объемы покупки акций исчисляются

сотнями миллионов долларов, которые в непростое для финансовых рынков время не

так-то просто сгенерировать на выкуп акций. Соответственно, компания, выкупающая

свои акции, может преследовать цель не только поддержать капитализацию, но

и увеличить ее в дальнейшем после стабилизации рынка.

Также необходимо отметить, что, несмотря на то, что

денежные дивиденды и выкуп акций близки по своему информационному наполнению (в

том, что для передачи положительного сигнала они используют деньги),

передаваемая ими информация все же несколько различается. Регулярные денежные

дивиденды обеспечивают постоянное подтверждение способности фирмы генерировать

денежный поток. Они выполняют роль своеобразного ежеквартального сообщения для

печати и "средства, формирующего привычку". В отличие от денежных дивидендов

выкуп акций не является регулярным событием. Он может рассматриваться, скорее,

как "дополнительный" информационный бюллетень, используемый в случаях, когда

руководство фирмы полагает, что цена обыкновенных акций фирмы сильно занижена.

Поскольку как денежные дивиденды, так и выкуп акций осуществляются с помощью

денег, у руководства фирмы нет причин подавать ложные сигналы. Считается, что

руководство не заинтересовано в том, чтобы результаты денежных потоков не

соответствовали подаваемым сигналам.

·

Использовать в качестве инструмента, регулирующего курс акций, выкуп собственных

акций. По подсчетам аналитиков [6], сразу после объявления о выкупе акций

котировки растут в среднем на 2%.

Кроме того, программа выкупа акций может обеспечить

стабильный рост их курса на протяжении длительного времени. Именно поэтому такие

программы компании растягивают на длительный период, например, на 4 года или 7

лет. Продолжительность программы, как и сумму выкупа, фирма определяет

самостоятельно.

·

Учитывать, что регулярные и стабильные дивидендные выплаты в условиях кризиса

уменьшают неопределенность инвесторов, повышают имидж компании, и так как в

настоящее время большинство предприятий находится в тяжелейшем финансовом

состоянии, эмитент, регулярно производящий даже небольшие выплаты, может

обеспечить себе хорошие перспективы привлечения капитала в будущем. Стабильность

дивидендов создает информационный эффект - стабильные дивиденды отражают тот

факт, что мнение руководства о будущем компании гораздо выше, чем можно

предположить, основываясь на данных о снижении прибыли.

·

Повышение дивидендов за определенный период проводить только при наличии

расчетов, свидетельствующих о возможности поддержания существующего роста

прибыли, если такой уверенности нет, то целесообразно заявить о выплате

экстрдивидендов;

·

Учитывать, что в условиях кризиса первичной задачей является даже не

выбор типа дивидендной политики, а повышение информированности участников рынка

ценных бумаг относительно размеров выплат дивидендов, причин неуплаты дивидендов

или факторов, повлиявших на их уровень. Поэтому для повышения интереса к акциям

Сбербанка необходимо сделать доступными данные о нем. Это позволит инвесторам

более точно прогнозировать будущее финансовое состояние компании, связанные с

ней доходы и риски. Сбербанк много делает в этом направлении: прилагает много

усилий для формирования своего имиджа в средствах массовой информации,

доступ к балансу банка и другой финансовой информации свободный, но существует

проблема доведения этой информации до инвесторов, практически отсутствуют

исследования в области дивидендной политики. Решению этой проблемы может

способствовать сотрудничество банка с профессиональными участниками рынка –

информационными агентствами.

Предложенные мероприятия позволят банку поддержать инвестиционную

привлекательность акций и избежать падения рыночной стоимость.

Список литературы

1.

Об акционерных обществах: Федер.

закон: [принят Гос. Думой 24 ноября

2. Беленькая

О., Новикова Е. Дивидендная политика российских компаний и ее влияние на

рыночную стоимость акций // Рынок Ценных Бумаг. - 2003. - № 12. - С.15-21.

3. Дубаков М.В.

Дивидендный сезон // «D`» №6

(45).2008. [Электронный ресурс]. Режим доступа: http://www.expert.ru/printissues/d/2008/06/.

4.

Жукова Т.В. Дивидендная политика в современном акционерном обществе. Теория и

практика российских компаний // Акционерное общество: вопросы корпоративного

управления. - 2009. - № 4. - С.13-18.

5. Казьмин Д.,Рожков А. Ни

дивидендов, ни котировок // Ведомости. -

№21 (2291).-

2009.[Электронныйресурс].Режимдоступа:http://www.vedomosti.ru/newspaper/index.shtml?2009/02/06.

6.

Коряковцев В.Г. О дивидендах акционерного общества // Акционерный вестник. -

2005. - №5. - С.9-13.

7.

Бригхем Ю., Гапенски Л. Финансовый менеджмент. -СПб.: Экономическая школа, 1998.

– 258 с.

8.

Галанов В.А.,Басов А.И. Рынок ценных бумаг: учебник. -М.: Финансы и статистика,

2006. – 376 с.

9.

Ковалев В.В. Введение в финансовый менеджмент: Учебник. М.: Финансы и

статистика, 2005. - 235 с.

10.

www.sbrf.ru – официальный сайт Сбербанка России

Literature

1. On joint-stock companies:

Federal law (by the State Duma on 24 November 1995, edited on 30.12.2008) //

Rossiyskaya Gazeta.- 2008, .-№267.- P. 2-6.

2. Belenkaya O., Novikova E. Russian

companies dividend policy and its influence on the stock market value//Equities

market. – 2003. - № 12. - P. 15-21.

3. Dubakov M.V. Dividend

season.// «D» # 6 (45) 2008. [Electronic resource]

http://www.expert.ru/printissues/d/2008/06/.

4. Zhukova T.B. Dividend

policy in a modern joint-stock company. Theory and practice of Russian

companies// Joint-stock company: corporate management issues. - 2009. - №4. - P.

13-18.

5. Kazmin D. Rozhkov A. Neither dividends

nor quotations// Bulletin. № 21 (2291). 2009.

[Electronic resource].

http://www.vedomosti.ru/newspaper/index.shtml?2009/02/06.

6. Koryakovtsev V.G. On

dividends of a joint-stock company // Joint-stock herald. - 2005. - №5. - P.

9-13.

7. Brighem Yu., Gapenski L.

Financial management. - St.Petersburg.: School of economics, 1998.

8. Galanov V.A., Basov A.I.

Equities market: Textbook.- M. : Finance and statistics, 2006.-P. 346.

9. Kovalev V.V. Introduction in the

financial management: Textbook.- M.: Finance and statistics, 2005.- P.235.

10.

www.sbrf.ru – Sberbank of

Russia’s official site