|

|

АУДИТ КОРПОРАТИВНОГО УПРАВЛЕНИЯ

Шихвердиев А.П.

В статье

анализируется роль корпоративного аудита в

совершенствовании корпоративного управления.

Рассматриваются технология корпоративного

аудита, значение и структура рейтинга

корпоративного управления (как индикатора

качества корпоративного управления). Предлагаются

пути совершенствования системы корпоративного

аудита как фактора повышения уровня

корпоративного управления компаний.

The role of corporate audit in corporate

governance is analyzed in this article. The

technology of corporate governance, the meaning

and structure of corporate governance score (as

the quality indicator of corporate

governance)are considered here. Ways of

perfection corporate audit system as a factor of

stiffening corporate governance of companies are

suggested in this article.

Ключевые слова:

корпоративное управление, аудит, собственность, интересы, инвестиции, риски,

акционеры, менеджеры, информация, социальная ответственность.

Key words: corporate governance, audit, ownership, interests, investments,

risks, shareholders, managers, information, social responsibility.

В современных условиях совершенствование уровня корпоративного управления является одним из важнейших факторов развития отечественной экономики. Надлежащий режим корпоративного управления способствует эффективному использованию корпорацией своего капитала, подотчетности органов ее управления как самой компании, так и ее акционерам. Все это помогает добиться того, чтобы корпорации действовала на благо всего общества, способствует поддержке доверия инвесторов (как иностранных, так и отечественных), привлечению долгосрочных капиталов. Однако уровень корпоративного управления в нашей стране пока еще оставляет желать лучшего, что препятствует осуществлению масштабных инвестиций в российские корпоративные ценные бумаги, снижает эффективность функционирования акционерных компаний, а также приводит к возникновению корпоративных конфликтов между субъектами корпоративных отношений.

Обеспечение системы эффективного корпоративного управления принесет пользу и интересам государства, и интересам корпораций, поскольку ожидания инвесторов в повышении уровня корпоративного управления служат реальным объективным фактором привлечения инвестиций, с которым вынуждены считаться и государство, и частные компании. Особое значение при этом имеют отношения между практикой корпоративного управления и все более интернациональным характером инвестиций. Международные потоки капитала предоставляют компаниям возможность находить источники финансирования, используя все более широкий круг инвесторов. А если страна желает воспользоваться всеми преимуществами глобального рынка капитала и привлечь более долгосрочный капитал, методы корпоративного управления в стране должны быть доступны для любых потенциальных инвесторов. Даже в том случае, если привлечение иностранных инвестиций не является фактором «первой необходимости», приверженность надлежащей политике корпоративного управления способствует укреплению доверия инвесторов и притоку капитала.

Поэтому с уверенностью можно говорить о том, что создание

условий для обеспечения эффективного корпоративного управления должно является

частью государственной экономической политики, наделенной на привлечение

долгосрочных инвестиций и интеграцию России

в мировую экономическую систему, что еще важно в связи с

вхождением России в ВТО.

В последнее время появился ряд публикаций, использующих понятия «аудит корпоративного управления», «корпоративный аудит». Их авторы вкладывают в эти понятия регулярное проведение внешним консультантом оценки соответствия закрепленных во внутренних документах компании процедур корпоративного управления требованиям нормативно-правовых актов.

В нашем понимании, аудит корпоративного управления несет более широкое содержание — это оценка основных компонентов корпоративного управления конкретной компании с точки зрения понимания основными собственниками компании стратегии ее развития, в т.ч. стратегии привлечения инвестиций. Соответствие процедур корпоративного управления требованиям действующего законодательства является составной частью аудита корпоративного управления.

Аудит корпоративного управления компании означает выявление сильных и слабых сторон существующей в компании практики корпоративного управления в сравнении со стратегическими целями компании; выявление задач, которые необходимо решить в области корпоративного управления для достижения этих целей; подготовка конкретных рекомендаций комплексного плана по совершенствованию системы корпоративного управления компании и ее основных компонентов.

Аудит корпоративного управления позволяет учесть факторы, определяющие развитие компании, и предложить оптимальную модель корпоративного управления.

В процессе проведения аудита корпоративного управления определяется содержание и последовательность комплекса работ по улучшению корпоративного управления компании. Аудит проводится на основе ее среднесрочной и долгосрочной стратегии, сочетания ее различных вариантов, интересов основных собственников, требований законодательства и соответствующих стратегии требований институтов финансовой инфраструктуры (например, требований листинга бирж, рейтинговых агентств), позиции приоритетных групп инвесторов. Поскольку позиция основных собственников компании является определяющей при выработке стратегии компании, то, как правило, она является ключевой и при формулировании целей проведения аудита и задач, планируемых решить с его помощью.

Технология проведения аудита корпоративного управления включают в себя следующее:

· Получение информации об исходном состоянии корпоративного управления на основе развернутой специальной анкеты;

· Индивидуальные интервью с членами руководства компании (члены правления, совета директоров), крупными акционерами (их представителями), портфельными инвесторами (при наличии таковых) с целью понимания и уточнения стратегических возможностей, интересов, целей и альтернатив компании, их взаимосвязи с системой корпоративного управления;

· Анализ внутренних документов компании, регулирующих все компоненты корпоративного управления;

· Сравнительный анализ состояния корпоративного управления в сопоставимых (с точки зрения размеров и стратегии бизнеса) зарубежных и российских компаниях;

· Выработка рекомендаций комплексного плана поэтапного улучшения практики корпоративного управления на основе стратегии развития бизнеса компании.

Основные компоненты практики корпоративного управления компании, подлежащие аудиту:

· Структура акционерного капитала и права акционеров.

· Работа органов управления и контроля.

· Раскрытие компанией информации о своей деятельности и обеспечение ее достоверности.

· Соблюдение интересов и иных заинтересованных сторон и корпоративная социальная ответственность.

Поэтому немаловажным фактором для проведения корпоративного аудита является Национальный рейтинг корпоративного управления «РИД - Эксперт РА», являющийся индикатором качества практики корпоративного управления, который важен как самим компаниям, так и инвесторам, не говоря уж об акционерах компании и о государстве.

Рейтинги нужны компании:

-

для дифференциации в глазах инвесторов за счет раскрытия информации о стандартах корпоративного управления;

-

дополнительного информирования инвесторов в процессе привлечения капитала (при первоначальном размещении, при выпуске корпоративных облигаций);

-

использования в качестве ориентира для совершенствования процедур корпоративного управлений.

Потенциальным инвесторам Рейтинги

необходимы:

- для понимания особенностей функционирования компании и котировки соответствующих характеристик рисков;

- понимания применяемых руководством компании методов учета интересов акционеров, включая миноритарных;

- получения дополнительной информации при принятии инвестиционных решений стратегическими и портфельными инвесторами;

- понимания относительной степени прозрачности компании.

Акционерам рейтинги необходимы:

- для понимания уровня защиты прав собственности акционеров;

- понимания способности менеджмента управлять компанией в интересах акционеров и самой компании.

Для государства оценка степени корпоративного управления необходима в целях совершенствования законодательства в области корпоративного управления.

Рассмотрим упомянутые выше основные компоненты корпоративного

управления при проведении корпоративного аудита более подробно:

I.

Права акционеров.

В рамках компонента «Права акционеров» анализируются:

· Права, которыми обладают акционеры общества на момент присвоения рейтинга (в т.ч. права собственности, права на участие акционера в управлении обществом, права на получение дивидендов);

· Возможные риски нарушения прав акционеров;

· Инициативы общества по защите прав акционеров.

1. Права собственности

1. Наличие ограничений на приобретение и продажу акций общества, ущемляющих права акционеров общества.

Акционер, при распоряжении имеющимися у него акциями, волен самостоятельно определять кому и как продавать принадлежащие ему акции, свобода выбора покупателя не должна ограничиваться обществом или существующими соглашениями.

1.2. Практика проведения дополнительных эмиссий.

Процесс проведения дополнительных эмиссий ценных бумаг (особенно акций) должен быть прозрачен и понятен для акционеров. Общество обязано придерживаться действующих норм законодательства и с особым вниманием отнестись к обеспечению равных прав для всех акционеров.

1.3. Независимость от общества регистратора, осуществляющего деятельность по ведению реестра владельцев акций общества.

Регистратор общества должен быть независимым от компании, её дочерних обществ, контролирующих акционеров и их аффилированных лиц.

2.

Право акционера на участие в управлении обществом

2.1. Концентрация прав

собственности в обществе.

Доминирующее положение одного акционера или группы аффилированных лиц в структуре акционерного капитала компании повышает вероятность ущемления прав миноритарных акционеров.

2.2. Права акционеров

на получение качественной информации для реализации своих прав в управлении

обществом.

Акционеры общества должны своевременно и полноценно получать всю существенную информацию о деятельности компании. Только такая практика позволяет акционерам принимать взвешенные и обоснованные решения. Помимо текущего раскрытия информации о деятельности компании важное значение имеет своевременность оповещения акционеров о проведении годового общего собрания, состав направляемой им информации и используемый способ доставки информации для подготовки к участию в собрании акционеров.

2.3. Удобство места и

времени проведения общих собраний акционеров.

Общество должно обеспечить удобство места и времени проведения собрания акционеров. Создание искусственных препятствий в виде удалённости места или неудобности времени для участия в собрании отдельных акционеров является одним из механизмов для принятия на собраниях акционеров решений в интересах определённой группы акционеров.

2.4. Право голоса.

Передовая практика корпоративного управления заключается в том, что компания должна обеспечить всем акционерам равные права голоса.

2.5. Практика избрания

счётных комиссий общих собраний акционеров.

Практика выбора счётных комиссий общества и порядок подсчёта голосов на общих собраниях акционеров является важным фактором обеспечения прав акционеров. Зависимая от менеджмента или контрольного акционера счётная комиссия создает опасность манипулирования итогами голосования, нарушения прав остальных акционеров.

2.6. Подведение итогов

голосования и оглашение принятых собранием акционеров решений.

Длительный период между голосованием и информированием акционеров об итогах голосования позволяет осуществлять манипуляции с итогами голосования. Общество должно обеспечить максимально прозрачную процедуру подсчёта и объявления итогов голосования.

3.

Право на получение дивидендов

3.1. Наличие

утвержденной дивидендной политики общества.

Наличие утверждённого Положения о дивидендной политике дает акционерам ясное понимание политики компании в области дивидендных выплат, ее принципов и особенностей реализации (например, с точки зрения сроков выплаты), позволяет акционерам прогнозировать будущие дивиденды общества.

Внутренние документы, регулирующие дивидендную политику компании должны содержать положения, позволяющие акционерам понять принципы определения размера дивидендных выплат (например, минимальную долю чистой прибыли компании, направляемой на выплату дивидендов по привилегированным и обыкновенным акциям). Наличие документально закреплённых положений, регулирующих дивидендную политику компании, гарантирует акционерам, что однажды принятые положения не будут с лёгкостью пересмотрены.

3.2. Дивидендная

история общества.

Перечисление дивидендов в разумные сроки и в одинаковые сроки всем акционерам является важным элементом реализации прав акционеров.

Компания должна стремиться к реализации последовательной и предсказуемой политики в области выплаты дивидендов, что повышает привлекательность компании для инвесторов и делает ее более устойчивой в отношении попыток краткосрочных спекуляций на ее ценных бумагах.

4.

Риски нарушения прав акционеров

4.1. Количество

объявленных акций.

Закрепление в Уставе общества значительного объема объявленных акций, а также закрепление в Уставе общества в качестве компетенции совета директоров возможности принятия решения о проведении дополнительной эмиссии акций увеличивает риск размывания акционерного капитала и потери акционерами своих голосующих прав.

4.2. Наличие в обществе

дробных акций.

Существующая политика общества по отношению к практике консолидации акций, в результате которой образуются дробные части акций, создает риск нарушения прав акционеров.

4.3. Критерии

сделок, решение об одобрении которых принимается советом директоров.

Закреплённая в Уставе общества компетенция совета директоров с точки зрения необходимости одобрять те или иные существенные сделки говорит о высокой или низкой роли совета директоров в контроле над сохранностью активов. Общество должно обеспечить эффективный баланс между оперативностью принятия решений и риском вывода активов.

4.4. Наличие в обществе

документально закреплённого требования

осуществления процедуры тендера на предоставление ему товаров или услуг

на сумму, превышающую установленные обществом

нормативы.

Общество должно внедрить практику проведения тендера на закупку требующихся ему услуг или товаров. Общество может самостоятельно установить критерии, в соответствии с которыми требуется проводить тендер. Данная практика позволяет уменьшить риски, связанные со злоупотреблениями в процессе проведения закупок.

4.5. Наличие

трансфертного ценообразования.

Акционеры общества, которое входит в холдинг, сталкиваются с риском потери части дохода в случае, если в группе компаний принята практика трансфертного ценообразования.

4.6. Отсутствие в

Уставе общества освобождения приобретателя более 30% акций общества от

обязанности предложить акционерам продать принадлежащие им обыкновенные акции

компании (эмиссионные ценные бумаги, конвертируемые в обыкновенные акции) при

поглощении.

Освобождение приобретателя 30% и более акций общества от обязанности предложить остальным акционерам продать принадлежащие им обыкновенные акции при поглощении снижает возможность выхода из акционерного капитала общества ее миноритарных акционеров в случае их несогласия с существенным изменением структуры собственности.

4.7. Практика

привлечения внешнего аудитора для аудита финансовой отчётности.

От уровня квалификации и опыта внешнего аудитора, привлекаемого для ежегодного аудита финансовой отчетности общества, зависит уровень гарантий акционерам в отношении достоверности финансовой отчётности общества.

Проведение конкурсного отбора внешнего аудитора повышает уверенность акционеров в независимости и объективности этого аудитора и том, что его услуги будут оплачены по оптимальным рыночным ставкам.

Предоставление внешним аудитором общества существенного объема неаудиторских услуг снижает уровень его независимости, что ставит под вопрос объективность оценки им достоверности финансовой отчетности. По прошествии некоторого времени продолжительные и тесные отношения с внешним аудитором снижают его независимость и объективность. Ротация аудиторской компании или, как минимум, ее партнеров, непосредственно работающих с компанией-заказчиком, позволяет повысить независимость и объективность заключения внешнего аудитора.

4.8. Наличие требования

о независимости оценщика, привлекаемого компанией.

Общество должно обеспечить объективную оценку имущества в случае существенных корпоративных действий. Одним из механизмов обеспечения этого является привлечение независимого оценщика для оценки вовлечённого в существенные корпоративные действия имущества.

4.9. Наличие Положения

об инсайдерской информации.

Общество должно создать механизмы, защищающие права акционеров в сфере использования инсайдерской информации, позволяющие снизить риск недобросовестного использования инсайдерской информации.

4.10. Наличие

перекрёстного владения акциями.

Наличие перекрёстного владения акциями повышает риски нарушения прав акционеров, так как предоставляет возможность менеджменту или крупным акционерам, участвующим в оперативном управлении, получить влияние, непропорциональное объему акций, находящихся в их прямом владении. В этой связи общество должно исключить перекрёстное владение в своей практике.

4.11. Наличие Положения

об общих собраниях акционеров.

Наличие соответствующего Положения, закрепляющего процедуры проведения общих собраний акционеров, а также права и обязанности каждого его участника в соответствии с действующим законодательством, способствует высокому уровню проведения таких собраний.

5.

Принятие обществом дополнительных обязательств по защите прав акционеров.

5.1. Наличие в обществе

Кодекса корпоративного поведения.

Разработка и утверждение собственного Кодекса корпоративного поведения говорит о заинтересованности общества принять на себя дополнительные обязательства по защите прав акционеров.

II.

Деятельность органов управления и контроля.

При исследовании группы показателей «Оценка деятельности органов управления и контроля» анализируются:

· Состав и деятельность совета директоров общества;

· Состав и деятельность исполнительных органов общества;

· Функционирование системы контроля за финансово-хозяйственной деятельностью общества;

· Взаимодействие между собой органов управления общества.

1.

Состав и деятельность совета директоров

1.1. Наличие Положения

о совете директоров.

Данное положение регулирует деятельность совета директоров, что создаёт необходимые предпосылки для эффективной деятельности этого органа управления.

1.2. Состав совета

директоров.

Состав совета директоров должен обеспечивать независимость и объективность принимаемых им решений, что в значительной степени зависит от соотношения в составе совета директоров независимых, неисполнительных и исполнительных директоров.

Совет директоров также должен обеспечивать эффективность принимаемых решений, их взвешенность и обоснованность, что обеспечивается избранием в его состав лиц, обладающие необходимым уровнем компетентности и профессионализма.

Для эффективного исполнения своих функций члены совета директоров должны обладать достаточным временем. Участие членов совета директоров общества в советах директоров большого числа других обществ снижает их возможности по надлежащему исполнению своих обязанностей.

1.3. Практика

проведения заседаний совета директоров.

Форма и регулярность проведения заседаний совета директоров оказывает значительное влияние на эффективность работы совета директоров. Необходим разумный баланс между числом заседаний, а также различными формами (очная и заочная) заседаний совета.

Наличие плана заседаний совета директоров способствует более эффективной деятельности совета директоров, позволяет каждому члену совета директоров заранее планировать своё участие в работе совета директоров.

1.4. Наличие комитетов

совета директоров.

Наличие комитетов в составе совета директоров, как правило, повышает глубину подготовки принимаемых советом директоров решений и их качество. Общество в зависимости от стоящих перед ним задач может создавать в структуре совета директоров тот или иной комитет.

1.5. Комитет по

вознаграждениям и назначениям.

Наличие комитета по кадрам и вознаграждениям является условием проведения независимой и взвешенной политики вознаграждений в обществе. Эффективность деятельности комитета по кадрам и вознаграждениям зависит от его состава, закрепленных за ним функций, регулярности заседаний и правовой основы его деятельности.

1.6. Практика повышения

квалификации членов совета директоров.

Практика повышения квалификации членов совета директоров способствует повышению компетентности членов совета директоров в области, в которой функционирует общество.

1.7. Практика

привлечения членами советов директоров

внешних консультантов за

счет средств акционерного общества.

Наличие практики привлечения членами совета директоров внешних консультантов по отдельным вопросам компетенции совета директоров позволяет повысить качество принимаемых советом директоров решений.

1.8. Мотивация членов

совета директоров.

Общество должно создать эффективные механизмы мотивации членов совета директоров для полноценного участия в работе совета директоров, чтобы связать интересы каждого члена совета директоров с интересами общества.

Страхование ответственности членов совета, как правило, способствует установлению баланса между рисками и выгодами при принятии ими решений по проблемам деятельности общества.

1.9. Наличие в обществе

процедуры декларирования членами совета директоров своей аффилированности.

Общество должно обеспечить декларирование членами совета директоров своей аффилированности. Наличие данной процедуры снижает риск возникновения конфликта интересов, позволяет обществу соблюдать требования законодательства по раскрытию данной информации.

1.10. Закрепление во

внутренних документах общества обязанности членов совета директоров раскрывать

информацию о владении ценными бумагами эмитента, а также о продаже и (или)

покупке ценных бумаг обществ.

Общество должно закрепить во внутренних документах обязанность каждого члена совета директоров сообщать о проводимых операциях с ценными бумагами общества. Это позволяет снизить конфликт интересов в работе членов совета директоров.

1.11. Вопросы,

рассматриваемые на заседаниях совета директоров.

Совет директоров должен рассматривать широкий круг вопросов формирования стратегии общества, а также взаимодействия с заинтересованными лицами. От круга вопросов, рассматриваемых на заседаниях совета директоров, зависит его роль в системе корпоративного управления и эффективность деятельности совета директоров.

1.12. Доступность информации для членов совета директоров перед созывом заседаний.

От своевременности и полноценности предоставляемой членам совета директоров информации зависит эффективность принимаемых советом директоров решений.

2.

Состав и деятельность исполнительных органов общества.

2.1. Наличие

коллегиального исполнительного органа.

Наличие такого органа обычно рассматривается как фактор, обеспечивающий принятие более взвешенных решений по наиболее важным вопросам развития общества, находящихся в компетенции исполнительного органа.

2.2. Наличие положения

или иного внутреннего документа помимо Устава, регламентирующего деятельность

исполнительных органов.

Отдельный внутренний документ, регулирующий деятельность исполнительных органов общества, более четко и детально устанавливает рамки полномочий и обязанностей исполнительных органов.

2.3. Урегулирование

конфликтов интересов.

Возможность выявлять существующие конфликты интересов в работе членов исполнительных органов и разрешать их, повышает эффективность деятельности исполнительных органов и способствует защите прав акционеров.

В частности, закрепление во внутренних документах общества обязанности членов исполнительных органов раскрывать информацию о владении ценными бумагами эмитента, а также о продаже и (или) покупке ценных бумаг общества позволяет выявлять и разрешать конфликты интересов членов исполнительных органов компании.

2.4. Зависимость

вознаграждения членов исполнительных органов управления от результатов

деятельности общества.

Общество должно обеспечить структуру и размер вознаграждений, выплачиваемых членам исполнительных органов общества, таким образом, чтобы привязать их к результатам деятельности общества. Данная практика позволяет повысить мотивацию и ответственность членов исполнительных органов общества.

2.5. Наличие в обществе

кадрового резерва для замещения ключевых должностных лиц.

Такая практика позволяет снизить риски, связанные с изменением персонального состава исполнительных органов общества. Наличие в обществе программы преемственности и кадрового резерва для замещения ключевых должностей способствует устойчивому развитию общества.

2.6. Процедура

назначения генерального директора.

Совет директоров общества должен играть ключевую роль в процессе назначения генерального директора. Совет директоров должен регулярно оценивать деятельность генерального директора и принимать соответствующие управленческие решения.

3.

Система контроля за финансово-хозяйственной деятельностью общества.

3.1. Независимость

членов ревизионной комиссии.

Ревизионная комиссия общества должна обладать достаточной степенью независимости и объективности. Компания должна способствовать повышению независимости и объективности ревизионной комиссии.

3.2. Наличие

внутреннего документа, утвержденного советом директоров, регламентирующего

осуществление внутреннего контроля

за финансово-хозяйственной деятельностью общества.

Такой документ позволяет снизить различные риски, связанные с деятельностью общества. Этот документ должен содержать описание принципов и механизмов системы внутреннего контроля, полномочия и ответственность входящих в нее структурных подразделений.

3.3. Осуществление

советом директоров не реже одного раза в год

анализа и оценки действующей в обществе системы внутреннего контроля.

Регулярная оценка советом директоров существующей в обществе системы внутреннего контроля повышает ее эффективность.

3.4. Наличие службы

внутреннего аудита.

Основной задачей службы внутреннего аудита является оценка эффективности существующей в компании системы внутреннего контроля.

Эффективность деятельности службы внутреннего аудита зависит от её подчинённости, правовой основы её деятельности, состава и выполняемых функций.

3.5. Наличие комитета

по аудиту.

Наличие комитета по аудиту является важным условием надлежащего контроля совета директоров за финансово-хозяйственной деятельностью общества. Эффективность деятельности комитета по аудиту зависит от его состава, закреплённых за ним функций, регулярности заседаний и правовой основы его деятельности.

4.

Взаимодействие между органами управления общества.

4.1. Наличие в обществе

должности корпоративного секретаря.

Наличие должности корпоративного секретаря - специального должностного лица, задачей которого является обеспечение соблюдения органами и должностными лицами общества процедурных требований, гарантирующих реализацию прав и интересов акционеров, повышает степень защиты прав акционеров, эффективность взаимодействия общества с акционерами, заинтересованными лицами, а также эффективность работы совета директоров.

Деятельность данного должностного лица должна регулироваться отдельным внутренним документом.

4.2. Информационное

обеспечение заинтересованных лиц компании.

От информационного обеспечения заинтересованных лиц зависит эффективность их взаимодействия.

Общество должно обеспечить получение членами совета директоров своевременной и полноценной информации о её деятельности. Это позволяет обеспечить взвешенность и эффективность принимаемых советом директоров решений.

III.

Раскрытие информации

При оценке группы показателей «Уровень раскрытия информации» анализируются следующие подгруппы показателей:

· Уровень раскрытия нефинансовой информации;

· Уровень раскрытия финансовой информации;

· Оценка общей дисциплины раскрытия информации;

· Равнодоступность информации для всех акционеров и других заинтересованных лиц.

1.

Уровень раскрытия нефинансовой информации.

1.1. Наличие

внутреннего документа, отражающего информационную политику общества.

Общество должно утвердить отдельный документ, регулирующий информационную политику общества. Это позволяет систематизировать существующую практику раскрытия информации

1.2. Раскрытие

информации о структуре собственности.

Раскрытие обществом информации о структуре собственности повышает степень защиты прав существующих акционеров и повышает ее привлекательность для различных категорий инвесторов.

1.3. Раскрытие

информации о членах совета директоров и членах исполнительных органов общества.

Данная информация позволяет акционерам и другим заинтересованным сторонам оценить компетентность членов органов управления общества, независимость членов совета директоров общества. Раскрытие информации о долях членов совета директоров и менеджмента в акционерном капитале общества и уровень их вознаграждений позволяет оценить степень их мотивации и зависимости вознаграждения от результатов деятельности общества, исполнения ими своих обязанностей.

2.

Уровень раскрытия финансовой информации.

2.1. Наличие публичной

финансовой отчетности.

В соответствии с российским законодательством общество обязано раскрывать финансовую отчётность, подготовленную в соответствии с РСБУ.

Финансовая отчётность, подготовленная в соответствии МСФО, даёт заинтересованным лицам картину финансового положения общества, более соответствующую интересам инвесторов.

2.2. Раскрытие

информации о существенных сделках.

Общество должно раскрывать информацию о всех существенных сделках общества, в том числе информацию о сделках с заинтересованностью и крупных сделках. Раскрытие данной информации позволяет заинтересованным лицам оценить эффективность использования и степень сохранности активов общества.

2.3. Информация о

вознаграждении аудитора.

Раскрытие информации о вознаграждении аудитора, в том числе указание вида услуг, оказанных внешним аудитором, позволяет заинтересованным лицам оценить независимость и объективность внешнего аудитора.

3.

Оценка общей дисциплины раскрытия информации.

3.1. Оперативность

раскрытия информации в форме ежеквартального отчета.

Российское законодательство содержит набор требований к отчётности, которую общество должно раскрывать на Интернет-сайте. Как правило, большая часть информации, раскрываемая обществом о своей деятельности, содержится в одной из форм такой отчётности - ежеквартальном отчёте. Несвоевременное раскрытие информации в форме ежеквартального отчёта снижает актуальность публичной информации об обществе. В этой связи своевременность раскрытия информации в форме ежеквартального отчёта является существенным фактором информационной прозрачности общества.

3.2. Раскрытие

информации в форме годового отчета общества.

Российское законодательство содержит набор требований к форме и порядку раскрытия годового отчёта общества. Общество при раскрытии годового отчёта должно следовать нормам российского законодательства и обеспечивать предоставление годового отчёта всем заинтересованным лицам.

4.

Равнодоступность информации для всех акционеров и других заинтересованных лиц.

4.1. Раскрытие

информации о деятельности общества на Интернет-сайте.

Активное использование обществом Интернет-сайта обеспечивает оперативное предоставление информации о деятельности общества всем заинтересованным лицам.

4.2. Равнодоступность

информации для российских и зарубежных заинтересованных лиц.

Несоответствие информации на русскоязычном и англоязычном Интернет-сайтах общества порождает ситуацию дискриминации части инвесторов.

IV. Деятельность

акционерного общества в интересах иных заинтересованных сторон и корпоративная

социальная ответственность.

1. Наличие в обществе

документа, закрепляющего принципы КСО, которым следует общество в своей

деятельности.

Наличие соответствующего документа позволяет систематизировать политику корпоративной социальной ответственности общества, создаёт её правовую основу, что повышает её эффективность.

2. Наличие свода правил

корпоративной этики (этический кодекс) общества.

Кодекс корпоративной этики позволяет закрепить в обществе этические принципы ведения бизнеса, повышает имидж и деловую привлекательность общества.

3. Корпоративная

социальная ответственность в отношении сотрудников общества и членов их семей.

Общество должно активно реализовывать проекты корпоративной социальной ответственности в отношении сотрудников и членов их семей. Общество должно стремиться к сглаживанию возможных конфликтов с сотрудниками общества.

4. Корпоративная

социальная ответственность в отношении населения по месту деятельности общества.

Активное участие общества в формировании окружающей среды, а именно развитие человеческого потенциала в регионе, в котором работает общество, в конечном счете, создаёт благоприятную среду для деятельности общества, способствует устойчивому развитию общества. Повышению имиджа общества как социально-ориентированной компании способствует также реализация спонсорских и благотворительных проектов и добросовестные отношения с органами государственной власти.

5. Политика

корпоративной социальной ответственности по отношению к окружающей среде.

Общество должно проводить активную политику по защите окружающей среды, максимально снижать своё вредное воздействие на окружающую среду, способствовать воспроизводству окружающей среды.

6. Политика

корпоративной социальной ответственности по отношению к конкурентам и

контрагентам общества.

Общество в своей деятельности должно избегать конфликтов с контрагентами общества. Этому способствует реализация проектов корпоративной социальной ответственности по отношению к контрагентам общества. Устойчивому развитию общества и повышению его деловой репутации также способствует добросовестное поведение общества во взаимоотношениях с контрагентами и конкурентами общества.

7. Подготовка обществом

социальной отчётности.

Общество должно раскрывать свои социальные инициативы в соответствии со стандартами GRI или АА1000. Это позволяет оценить эффективность и необходимость соответствующих социальных инициатив общества.

В итоге в зависимости от качества корпоративного управления

компании – участники рейтинга отнесены к одному из следующих рейтинговых

классов.

Национальный рейтинг

корпоративного управления присваивается по шкале от «НРКУ 1» (низшая оценка) до

«НРКУ 10» (высшая оценка):

Шкала

рейтинга

корпоративного управления

|

НРКУ 10 |

Передовая практика корпоративного управления Компания с НРКУ от 8+ до 10 имеет незначительные риски корпоративного управления. Компания, имеющая такой НРКУ, соблюдает требования российского законодательства в области корпоративного управления и в полной мере следует рекомендациям российского Кодекса корпоративного поведения, а также соблюдает значительное число рекомендаций международной передовой практики корпоративного управления. |

|

НРКУ 9+ |

|

|

НРКУ 9 |

|

|

НРКУ 8+ |

|

|

НРКУ 8 |

Развитая практика корпоративного управления Компания с НРКУ от 6 до 8 имеет низкие риски корпоративного управления. Компания соблюдает требования российского законодательства в области корпоративного управления, следует большей части рекомендаций российского Кодекса корпоративного поведения и отдельным рекомендациям международной передовой практики корпоративного управления. |

|

НРКУ 7+ |

|

|

НРКУ 7 |

|

|

НРКУ 6+ |

|

|

НРКУ 6 |

|

|

НРКУ 5+ |

Средняя практика корпоративного управления Компания с НРКУ от 4 до 5+ имеет умеренные риски корпоративного управления. Компания соблюдает требования российского законодательства в области корпоративного управления, однако инициативы по внедрению базовых рекомендаций российского Кодекса корпоративного поведения носят незначительный характер. |

|

НРКУ 5 |

|

|

НРКУ 4+ |

|

|

НРКУ 4 |

|

|

НРКУ 3+ |

Низкая практика корпоративного управления Компания с НРКУ от 1 до 3+ имеет высокие риски корпоративного управления. Компания допускает несоблюдение отдельных норм российского законодательства в области корпоративного управления, текущая практика корпоративного управления компании не соответствует большинству рекомендаций российского Кодекса корпоративного поведения. |

|

НРКУ 3 |

|

|

НРКУ 2+ |

|

|

НРКУ 2 |

|

|

НРКУ 1+ |

|

|

НРКУ 1 |

В целях анализа состояния корпоративного управления, нами был проведен корпоративный аудит для определения рейтинга корпоративного управления в акционерных обществах с государственной долей капитала в Республике Коми. Был определен уровень корпоративного управления в компаниях для российских и международных стратегических, портфельных и институциональных инвесторов, заинтересованных в инвестициях в российскую и республиканскую экономику и нуждающихся в информации о корпоративном управлении в целях определения инвестиционных рисков.

Для определения проблемных или, наоборот, выигрышных моментов в практике корпоративного управления были выделены следующие параметры определения уровня корпоративного управления:

· структура и практика работы Совета директоров акционерного общества (уд. вес параметра 18%);

· права акционеров акционерного общества (уд. вес параметра 15%);

· раскрытие информации об акционерном обществе (уд. вес параметра 16%);

· структура и практика деятельности исполнительных органов акционерного общества (уд. вес параметра 14%);

· дивидендная политика акционерного общества (уд. вес параметра 12%);

· контроль за финансово – хозяйственной деятельностью акционерного общества (уд. вес параметра 11%);

· структура уставного капитала и влияние акционеров (уд. вес параметра 7%);

· ведение реестра акционерного общества (уд. вес параметра 5%);

· разрешение корпоративных конфликтов (уд. вес параметра 2%).

В методике определения уровня корпоративных отношений была предложена следующая шкала:

· уровень А: компании с высоким уровнем эффективности корпоративного управления. К уровню А относятся компании с высоким уровнем корпоративных отношений, соблюдающие все требования российского законодательства, а также в значительной степени следующие в своей практике рекомендациям Кодекса корпоративного поведения (8-10 баллов по 10-ти балльной шкале).

· уровень Б: компании со средним уровнем эффективности корпоративного управления. К уровню Б относятся компании со средним уровнем корпоративного управления, не нарушающие требования закона, и частично применяющие в своей деятельности рекомендации Кодекса корпоративного поведения (5-8 баллов по 10-ти балльной шкале).

· уровень В: компании с низким уровнем эффективности корпоративного управления. К уровню В относятся компании с низким уровнем корпоративного управления, нарушающие требования законодательства Российской Федерации в области корпоративных отношений и не применяющие положения Кодекса корпоративного поведения (от 1 до 4 баллов по 10-ти балльной шкале).

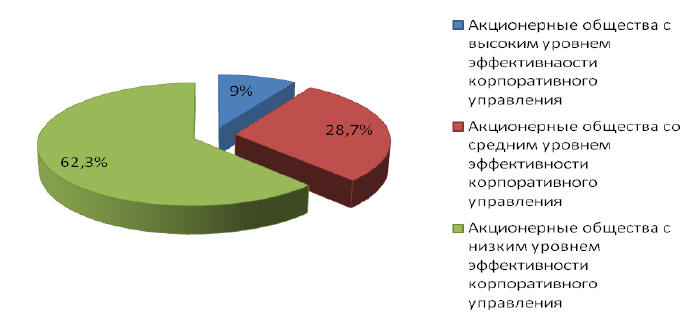

По результатам проведенной нами работы по определению уровня корпоративных отношений, акционерные общества Республики Коми с долей государственной собственности были классифицированы следующим образом: - акционерные общества с высоким уровнем эффективности корпоративного управления, компании со средним уровнем и акционерные общества, где корпоративное управление неэффективно (рис. 1).

Рис.1.

Уровень эффективности корпоративного управления

в акционерных обществах

По итогам определения уровня корпоративного управления были выделены основные проблемы в области корпоративных отношений акционерных обществ Республики Коми с долей государственной собственности:

· неприменение или недостаточное применение положений Кодекса корпоративного поведения;

· незаинтересованность компаний в области раскрытия информации;

· отсутствие Положения о дивидендной политике;

· неэффективность работы совета директоров как органа общего руководства и контроля, отсутствие независимых директоров;

· формальность деятельности ревизионной комиссии;

· отсутствие механизмов предотвращения и разрешения корпоративных конфликтов;

· отсутствие эффективного механизма стимулирования менеджмента компании;

· возможность вывода активов менеджментом;

· неэффективность контроля над крупными сделками.

Исследование проводилось в акционерных обществах с долей государственной собственности (выборка составила 37 акционерных обществ с долей государственной собственности из 50). По отраслям выборка составила: 64,7% акционерных обществ, работающих в промышленности; 29,3% акционерных обществ, работающих в сельском хозяйстве; 6% акционерных обществ, предоставляющих услуги. Хотя доля этих акционерных обществ в общем количестве акционерных обществ республики невелика, на наш взгляд, проведенная нами работа дает представление об уровне корпоративного управления акционерных обществ республики в целом.

Проведенный нами анализ по определению уровня корпоративного управления в акционерных обществах Республики Коми показал, что несоответствие норм корпоративного права, регулирующих отношения между субъектами корпоративного управления, в России приводило и сейчас приводит к:

· размыванию акционерного капитала;

· нарушению прав акционеров;

· выводу активов;

· враждебным поглощениям без должной компенсации;

· манипулированию результатами общего собрания;

· незаконным приемам передела собственности (внесение изменений в реестр акционеров, в результате которого часть акционеров компании лишалась своей доли в уставном капитале).

Проведенное исследование позволило констатировать тот факт, что внедрение корпоративного управления в акционерных обществах способно усилить инвестиционную привлекательность большинства акционерных обществ Республики Коми. Но комплексный подход к формированию и развитию корпоративного управления, и, как следствие, привлечения инвестиций может быть реализован, только если будет обеспечена координация действий органов государственной власти, прямо и косвенно влияющих на корпоративное управление, а также в том случае, если компании сами будет способствовать внедрению принципов эффективного корпоративного управления. Главным результатом совершенствования корпоративных отношений будет обеспечение защиты интересов акционеров, повышение инвестиционной привлекательности, капитализации и эффективного функционирования акционерных обществ – в интересах бизнеса и на благо экономики. Это позволит обеспечить, как указано в Концепции долгосрочного социально-экономического развития Российской Федерации на период до 2020 года, утвержденной распоряжением Правительства РФ от 17.11.2008 г. № 1662-р. действенную защиту частной собственности, как один из критериев благоприятного инвестиционного климата и эффективности государственной власти, а также содействовать пресечению рейдерских захватов.

Учитывая важность корпоративного аудита, в рамках Научно-исследовательского центра корпоративного права, управления и венчурного инвестирования Сыктывкарского государственного университета начата реализация проекта по подготовке корпоративных аудиторов в соответствии с международными требованиями, что позволит обеспечить потребности компаний в квалифицированных специалистах – корпоративных аудиторах.

Список

литературы:

1.

Собственность, корпоративное

управление и инвестиции / под ред. А.П.

Шихвердиева. Сыктывкар, Сыктывкарский филиал ОУ

ВПО ЦС РФ «МУПК», 2005.– 306 с.

2.

Международные принципы корпоративного

управления

www.koet.syktsu.ru

3.

Кодекс корпоративного поведения

www.koet.syktsu.ru

4.

Шихвердиев А.П., Блинов А.О., Кузнецов

А.В. Корпоративное право в системе

корпоративного управления. М.: Издательский

центр «Акционер», 2006 – 343с.

5.

Беликов И., Вербицкий В. Аудит

корпоративного управления. // «Управление

компанией», 2006, № 3.

6.

Концепция долгосрочного

социально-экономического развития Российской

Федерации на период до 2020 года. Утверждена

распоряжением Правительства РФ от 17.11.2008 г.

№ 1662-р.

Literature:

1.

Ownership, corporate governance and investments/ under the editorship of A.P.

Shihverdiev. Syktyvkar, Syktyvkar branch OY VPO TS RF “MYPK”, 2005- 306p.

2.

International rules of corporate governance

www.koet.syktsu.ru

3.

Corporate Code of Conduct

www.koet.syktsu.ru

4.

Shihverdiev A.P., Blinov A.O., Kyznetsov A.V. Corporate law in system of

corporate governance. M.: Publishing center “Aktsioner”, 2006 – 343p.

5.

Belikov I., Verbitski V. Corporate governance audit.//”Company governance”,

2006, №3.

6.

Conception of Russian Federation

long-term socioeconomic development for the period till 2009. Confirmed by

government executive order of Russian Federation 17.11.2008

№ 1662-p.