|

|

ОПРЕДЕЛЕНИЕ ФИНАНСОВОЙ ПОЛИТИКИ ПРЕДПРИЯТИЯ

В данной статье

автор в статье подробно рассматривает тему определения финансовой политики

предприятия на примере иностранной нефтедобывающей компании

Оверсиз Ойл Лтд. Свое исследование

автор начинает с анализа общей структуры управления компанией, а также с

рассмотрения общих положений финансовой политики предприятия. Помимо этого,

уделено внимание рассмотрению

используемым методам управления финансами и проводится анализ применяемых

инструментов реализации системы управления финансовыми ресурсами. С учетом

немаловажности аспекта планирования в деятельности любой компании, а тем более,

в части управления финансовыми ресурсами автор также проводит рассмотрение

основных этапов бюджетного планирования.

In this article the author

in detail considers a theme of definition of a financial policy of the

enterprise on an example of foreign oil-extracting company Overseas Oil Ltd. The

author begins the research with the analysis of the general structure of

management of the company, and also from consideration of general provisions of

a financial policy of the enterprise. Besides, the attention is paid to the

consideration of methods used in the finance management and to the analysis of

applied tools of realization of a control system of

financial resources. With the account of not the least of the factors of

planning in activity of any company and furthermore, regarding management of

financial resources the author also takes to the consideration the basic stages

of budgetary planning.

Ключевые слова:

финансовая политика, инвестиции, предприятие, структура управления, методы

управления финансами, бюджетное планирование, портфель активов, ранжирование,

информационные технологии, жизненный

цикл ИТ-проектов, дисконтированный

доход окупаемости инвестиций.

Key words: financial policy,

investments, enterprise, management structure, methods of the financial

management, budgetary planning, portfolio, ranking (rating), information

technologies, life cycle of an IT-project, discount income of investment’s

recoupment.

В системе мер, направленных на повышение эффективности работы предприятия, укрепление его финансового положения, повышение его финансовой устойчивости, важное место занимают вопросы рациональной организации финансов предприятия.

Эффективное управление финансовыми ресурсами предприятия есть не только эффективное использование финансовых и денежных фондов, но и эффективность процесса их формирования.

Необходимым условием функционирования предприятия является наличие у него капитала. Однако только этого явно недостаточно. Благополучие предприятия зависит еще и от того, насколько эффективно производится управление этим капиталом. Большое количество опубликованных сведений по вопросам управления может создать видимость достаточности теоретических и практических наработок для того, чтобы для конкретного случая сделать выбор и реализовать его. Вместе с тем, опыт деятельности предприятий различных направлений показывает, что на самом деле управление - это пока что более искусство, чем строго разработанная методика. Для того чтобы научиться эффективно управлять капиталом, необходимо хорошо знать его экономическую природу, структуру, особенности каждой составляющей, характер качественных и функциональных зависимостей от определяющих факторов.

Природа капитала, его сущность приковывала к себе внимание экономической мысли на протяжении столетий. На ранней стадии развития современного общества классическая политэкономия связывала природу капитала с определенными видами богатства. Именно тогда была разработана теория факторов производства (Ж.Б.Сэй). Марксистской наукой подобный подход был раскритикован как необоснованный. Она связывала доход, получаемый на капитал, только с одним фактором - рабочей силой. Участие предпринимателя не учитывалось вообще. В лучшем случае ему отводилась роль быть одним из элементов совокупной рабочей силы.

С развитием общественного разделения труда, усложнением межхозяйственных связей, ростом сферы услуг рождается и получает серьезное развитие субъективистская теория капитала. Так С.Фишер считал, что капитал есть необходимое условие всякого производства, а любое богатство рождает определенные услуги, которые можно рассматривать как доход всего капитала.

По мере развития денежной системы общества, роста ее экономического влияния формировались монетаристские воззрения на капитал, отождествлявшие его сущность с денежной природой. М.Фридман и другие представители чикагской школы отождествляют капитал с движением различных денежных форм - денег, ценных бумаг, а доход - с процентом.

Далее речь пойдет о вопросах управления финансовыми ресурсами на примере компании Оверсиз Ойл Лтд. Однако при рассмотрении структурных проблем следует принимать во внимание всю сложность взаимосвязей, возникающих внутри Компании, являющейся по сути единым целым, принадлежащей на правах собственности материнской компании ОАО «Оверсиз». Такое разделение представляется целесообразным с точки зрения, во-первых, заинтересованности вышеназванных структур в получении прибыли (денежного притока), во-вторых, с позиции снижения финансовых рисков в рамках возникающих гражданско-правовых и иных обязательств. Кроме того, стоит отметить что Оверсиз Ойл Лтд. компания холдингового типа, в ее состав входит целый ряд различных юридических лиц осуществляющих свою деятельность в различных странах.

С другой стороны, такая форма организации управления Компанией не способствует эффективному финансовому менеджменту, так как утрачивается такое важнейшее свойство финансовых ресурсов как мобильность: маневрирование денежными ресурсами ограничивается законодательными рамками, фактически движение финансовых ресурсов внутри Компании становится возможным в единичных случаях - на основе Договоров займа между отдельными юридическими лицами

В настоящее время представляется обоснованным рассмотрение денежных потоков Компании в разрезе направлений деятельности, имея в виду, что каждое отдельное юридическое лицо представляет собой определенное направление деятельности в определенном регионе.

Имея в виду, что денежные потоки между юридическими лицами носят систематический характер, модель управления движением финансовых ресурсов Компании должна придерживаться принципа строго целевого использования финансовых ресурсов по отдельным направлениям деятельности.

Итак, перейдем к рассмотрению структуры капитала акционерного общества.

Собственный капитал акционерного общества состоит из следующих частей:

- акционерного капитала;

- добавочного капитала;

- резервного капитала;

- нераспределенной прибыли.

Акционерный капитал - основа общества, его фундамент. Однако в различные времена он играет разную роль. Законодательно его величина регулируется прямо или косвенно. В одном случае устанавливается минимальная величина уставного (акционерного) капитала для предприятия, занимающегося тем или иным видом деятельности. В другом - регулирование производится через связь с другими реальностями, например, с резервным фондом.

При образовании общества каждый учредитель получает количество акций, пропорциональное внесенной доле, на которую он также будет претендовать при проведении ликвидационных мероприятий. Поэтому можно сказать, что акционерный капитал определяет задолженность общества акционерам. Она имеет различный характер.

Закон "Об акционерных обществах" допускает производить также реструктуризацию акционерного капитала. До 25 процентов его могут составлять привилегированные акции. Несмотря на их небольшую долю, они могут использоваться как дополнительный инструмент при организации управления обществом.

Добавочный капитал представляет собой эмиссионный доход от размещения акций и резервы, полученные при переоценке основных средств. В настоящее время эта составляющая не всегда отражает реальные источники собственных средств предприятия. Так, переоценка осуществляется с использованием определенных коэффициентов, которые могут быть и не согласованы жестко с реальными рыночными показателями.

Проблема получения эмиссионного дохода возникает лишь тогда, когда увеличение уставного капитала происходит не по результатам переоценки. Однако здесь возможности общества довольно ограничены, так как имеющаяся необходимость привлечения посредников и реальная конъюнктура рынка уменьшают величину дохода.

Резервный капитал формируется из прибыли общества для использования в определенных ситуациях. Иногда допускается выплата дивидендов по привилегированным акциям из этого фонда. Величина и порядок формирования резервов определяются нормативными документами и Уставом общества.

Нераспределенная прибыль также является источником собственных средств общества. Она может использоваться как для развития производства, так и для увеличения уставного капитала. Необходимость накопления прибыли диктуется рентабельностью ее использования, величиной доходов, получаемых акционерами, нормативными и налоговыми ограничениями, установленными для компаний данного вида. Размер прибыли зависит от методов учета материальных запасов, начисления амортизации основных средств и нематериальных активов, способа признания прибыли и пр. Вследствие этого предприятие может отчислять различную сумму прибыли в фонды, а также использовать ее для собственного развития.

Заемные средства также можно разделить на:

-

краткосрочные обязательства;

-

долгосрочные обязательства;

-

кредиторскую задолженность.

Структура капитала представляет собой соотношение между собственными и заемными источниками средств предприятия. Иногда термин "структура капитала" используется для долгосрочных средств: долгосрочный долг, привилегированная акция или обыкновенная акция. Однако, из-за растущего использования краткосрочного долга на постоянной основе (в частности, т.н. "устойчивых пассивов") при определении структуры капитала целесообразно использовать всю правую сторону (пассив) баланса.

Применительно к акционерному обществу, структура капитала - соотношение долей ценных бумаг (обыкновенных и привилегированных акций, облигаций), используемых предприятием для привлечения финансовых ресурсов.

Следует отметить, что ценность фирмы может быть повышена как благодаря эффективному вложению средств в активы, так и правильному определению структуры капитала. Анализ источников финансирования целесообразно проводить в комплексе с анализом сложившегося соотношения заемных и собственных средств предприятия.

Система управления Компанией

Прежде чем перейти непосредственно к определению политики управления финансовыми ресурсами Оверсиз Ойл Лтд. необходимо описать систему управления Компанией в целом.

Цель Системы управления Компанией - создание организационных условий для эффективного использования ресурсов и максимизации стоимости Компании. Действие Системы управления Компанией распространяется на все предприятия Группы. При этом применительно к предприятиям, в уставном капитале которых доля Оверсиз Ойл Лтд. (или его соответствующей дочерней компании) составляет 50 и менее процентов, или деятельность которых осуществляется на основании базовых правоустанавливающих документов (Соглашение о разделе продукции (СРП) и т.д.), настоящий документ применяется в части, не противоречащей учредительным документам таких предприятий или положениям указанных правоустанавливающих документов или законодательству страны регистрации предприятия. Компания осуществляет развитие и управление международными проектами в области разведки и добычи углеводородов, а именно – осуществляет управление нефтегазовыми активами за рубежом и предприятиями, в которых прямо или косвенно владеет акциями или долями участия.

Компания осуществляет следующие виды деятельности, направленные на создание акционерной стоимости и реализацию корпоративной стратегии при соблюдении корпоративных стандартов управления:

- управление активами на стадии разработки и добычи - деятельность по управлению разработкой месторождений и добычей углеводородов;

-

управление

активами на

стадии

геологоразведки

- деятельность

по

управлению разведкой потенциальных месторождений углеводородов;

- управление развитием бизнеса - деятельность по поиску и приобретению новых активов на стадиях геологоразведки и разработки и добычи и по оптимизации действующего портфеля активов Компании;

- управление предоставлением сервисов - деятельность по управлению выполнением работ и услуг по поддержке всех видов деятельности Компании и ее бизнес-процессов.

Финансовая политика

Оверсиз Ойл Лтд.

Итак, в чем заключается предметная область финансовой политики Оверсиз Ойл Лтд.? Это определение политики Компании в отношении построения финансовой стратегии, мониторинга ее исполнения, корректной формы постановки финансовых целей, задач, решаемых в рамках реализации процесса «управления финансами» и соответствующих подпроцессов, а также система эффективного управления финансами необходима для обеспечения эффективного управления активами и пассивами, обеспечения устойчивого непрерывного функционирования и развития Компании путем обеспечения эффективного управления и активами и пассивами, обеспечения своевременной идентификации, грамотного управления (предотвращения или минимизации) рисков, представляющих угрозу бизнес деятельности Компании.

Стратегия (Корпоративная стратегия) — это иерархическая совокупность основных компонентов (миссии, целей, задач, ключевых показателей деятельности), определяющая принципы и основные направления деятельности компании. Корпоративная стратегия как процесс определяет последовательность решения стратегических задач и реализации операционной и функциональной стратегий для достижения стратегических целей.

План - это перечень утвержденных к исполнению

конкретных задач (работ), необходимых для достижения поставленной цели. План

имеет достаточную для контроля степень детализации и выполняет функции

координации деятельности различных исполнителей

Бюджет - количественное выражение (финансовое, натуральное) технико- экономических и оперативно-календарных планов как отдельных подразделений Группы, так и Компании в целом.

Оборотный капитал (working capital) — текущие активы, возобновляемые с определенной регулярностью для обеспечения текущей деятельности, вложения в которые как минимум однократно оборачиваются в течение года или одного производственного цикла.

Стандарты управления рисками FERMA - стандарты, принятые Федерацией европейских ассоциаций риск-менеджеров.

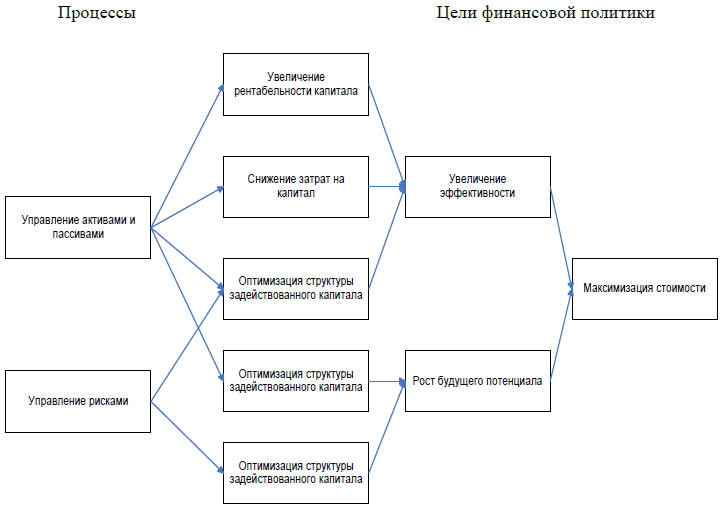

Любое управление требует в первую очередь понимания целей управления. Основная финансовая цель управления финансовыми ресурсами Компании — максимизация стоимости, которая достигается посредством реализации двух нижестоящих целей — Увеличение эффективности и Рост будущего потенциала.

Увеличение эффективности реализуется путём достижения следующих подцелей:

- увеличение рентабельности капитала;

- снижение затрат на капитал;

- оптимизация структуры задействованного капитала.

Рост будущего потенциала заключается в следующем:

- расширение спектра возможностей по принятию решений в области управления активами и пассивами;

- управление факторами неопределённости.

В рамках управления финансами выделяются два основных процесса: Управление

активами и пассивами; Управление рисками. Взаимосвязь процессов и целей

финансовой политики реализуется в соответствии с нижеследующей диаграммой (Рис.1).

Рис. 1. Используемые

методы управления финансами

Для реализации поставленных целей используются следующие

методы:

1. Управление активами и пассивами:

1.1 Управление активами:

· Централизация корпоративного финансового управления;

· Обеспечение сохранности активов (классификация, инвентаризация, учет);

· Управление имуществом на основе объективной оценки стоимости;

· Использование портфельного подхода к управлению активами, гибкость в условиях финансирования, гибкость в принятии инвестиционных решений;

· Обязательная экспертиза налоговых условий транзакций;

· долгосрочные финансовые планы являются частью стратегических и долгосрочных планов развития компании и отдельных проектов;

· делегирование полномочий финансового управления проектами на региональный уровень территориально-производственных предприятий (далее ТПП).

Управление пассивами:

· Привлечение внешнего финансирования, в первую очередь, без регресса на материнскую компанию;

· Диверсификация источников финансирования;

· Приоритет привлечения проектного финансирования от ЕБРР, IFC или Всемирного Банка на конкурентных условиях, предпочтение отдается данным кредитным организациям;

· Максимизация кредитного потенциала и его реализация путем использования потенциала проектного финансирования;

· Финансирование инвестиционных потребностей долгосрочными кредитами (matching principle);

· Рационализация структуры источников финансирования, исходя из баланса стоимость/гибкость и принципа максимизации гибкости;

· Наличие мобилизованного финансового резерва. Поддержание финансовой гибкости, необходимой для эффективного финансирования сделок по слияниям и поглощениям и для достижения стратегических ориентиров компании;

· Приоритет финансирования масштабной инвестиционной программы по международным проектам, закрепленный в дивидендной политике;

· Увязка краткосрочных финансовых планов с долгосрочными программами;

· Использование механизмов перераспределения капитала путем консолидации инвестиционных программ отдельных проектов, изыскания возможностей по финансированию через эффективный с точки зрения налогообложения и прозрачный механизм централизации и последующего реинвестирования средств на уровне Головной компании группы или путем заимствований.

1.3. Управление оборотным капиталом:

· Централизация управления ликвидностью в корпоративном центре;

· При финансировании оборотного капитала используется принцип сопоставления по срокам (maturity matching approach), при котором каждая часть активов должна быть соотнесена с финансовым инструментом, сроки погашения которого соотносятся с временными рамками потребностей в оборотных активах;

· Установление целевых уровней по доходности управления денежными средствами, доходности задействованного капитала, оборачиваемости неденежных составляющих оборотного капитала исходя из требований акционеров и рыночных условий;

·

Минимизация средств, не размещенных в

соответствии со стратегией управления свободными денежными средствами, до уровня

минимальных остатков, гарантирующих непрерывность бизнеса.

2. Управление рисками:

· Интегрированная система управления корпоративными рисками соответствует стандарту ISO/IEC Guide 73 и стандартам FERMA

· Соответствие международным стандартам в области промышленной безопасности ISO 14001:1996 и OHSAS 18001:1999;

· Размещение рисков на локальных и международных рынках перестрахования производится, по возможности, с использованием кэптивной и/или уполномоченной страховой/перестраховочной компании, либо на тендерной основе;

· При размещении рисков на международных рынках перестрахования используются перестраховщики с надлежащим уровнем финансовой надежности в соответствии с оценкой признанных международных рейтинговых агентств на базе международных условий, общепринятых в нефтегазовой индустрии, при условии использования адекватного уровня применяемых франшиз;

· Минимизация риска потери ликвидности в краткосрочной перспективе;

· Планирование создания целевых фондов на покрытие рисков, развитие бизнеса;

· Поддержание эффективной с налоговой точки зрения холдинговой структуры группы с распределением функций и задач между компаниями / бизнес единицами группы;

· Наличие системы контроля за целевым использованием средств на уровне ТПП и определение лимита финансовой ответственности ТПП.

3. Мониторинг.

Мониторинг охватывает три основные области:

· контроль эффективности;

· контроль рисков;

· контроль исполнения процедур управления финансами.

Контроль эффективности реализуется в виде процедуры сопоставления значений фактически достигнутых параметров с их ранее запланированным уровнем, с конкурентным уровнем, с уровнем прошлых периодов в сопоставимых условиях. При необходимости производится декомпозиция и выявляются факторы, влияющие на достижение установленных ключевых показателей деятельности (далее КПД).

Контроль рисков обеспечивает исполнение предписанных процедур в полном объеме и функционирование всех систем контроля на должном уровне. Качественный мониторинг помогает отслеживать статус текущего риска, определить, достигнут ли желаемый результат от внедрения тех или иных мер в области управления рисками, собрана ли достаточная информация для принятия решений и была ли информация, подготовленная владельцами риска, использована для снижения степени риска на предприятии. Процесс мониторинга должен также давать информацию об и эффективности управления рисками, которая определяется путем сравнения стоимости управляющих мероприятий и изменения величины ожидаемого ущерба.

Контроль исполнения процедур управления финансами реализуется в виде регулярных процедур проверок, в том числе выездных проверок в ТПП, через анализ замечаний, выявленных в ходе проведения внутреннего аудита.

Инструменты реализации системы управления финансовыми ресурсами Компании

В политике построения и реализации финансовой стратегии, достижения финансовых целей и задач можно выделить множество инструментов, или иначе говоря - подпроцессов. В рамках системы управления финансовыми ресурсами Компании, можно выделить следующие подпроцессы:

- Управление акционерной стоимостью – подпроцесс «Управление акционерной стоимостью» - концепция управления, направленная на качественное улучшение системы принятия стратегических и оперативных решений на всех уровнях организации за счет концентрации усилий всех лиц, принимающих решения, на ключевых факторах стоимости.

- Политика в области обеспечения финансирования – подпроцесс «Обеспечение финансирования» - подходы и принципы, в области обеспечения финансирования планируемой инвестиционной программы, при разных сценариях развития внешней и внутренней среды.

- Положение о внешнем заимствовании – подпроцесс «Обеспечение внешнего заимствования» - деятельность по обеспечению внешнего финансирования. Осуществляется с учетом и на основе долгосрочной финансовой стратегии Компании, а также среднесрочных (3 года), краткосрочных (1 год), квартальных и месячных планов.

- Положение об управлении оборотным капиталом компаний группы - Подпроцесс «Управление оборотным капиталом» – деятельность по формированию оптимального размера, структуры и доходности оборотного капитала, обеспечивающих ликвидность в целях полного и своевременного исполнения обязательств Компании

- Положение о системе управления денежными средствами международных проектов – подпроцесс «Управление денежными средствами международных проектов» - формирование эффективной, управляемой и прозрачной системы денежных потоков с целью обеспечения своевременного и полного исполнения внутренних и внешних платежных обязательств компаний группы, и получения максимально возможной прибыли от размещения временно свободных денежных ресурсов, усиления финансовой дисциплины и повышения качества планирования на региональном уровне. (Процедура размещения денежных средств на открытом рынке, Принципы определения доходности использования свободных денежных средств)

-

Политика управления корпоративными рисками -

подпроцесс «Управление корпоративными рисками» - система Компании в отношении

целей, задач, классификации рисков, методов их мониторинга и места управления

корпоративными рисками в организационной структуре

Оверсиз Ойл Лтд. Производственная

деятельность Оверсиз Ойл Лтд.

и компаний, входящих в его группу, включающая добычу и реализацию

углеводородов, а также иные виды деятельности, связана с наличием широкого

спектра рисков, носящих производственный, финансовый, юридический, социальный и

политический характер. Наличие и возможность реализации этих рисков не должны

влиять на достижение стратегических целей

Оверсиз Ойл Лтд.. Система эффективного управления корпоративными рисками

необходима для обеспечения устойчивого непрерывного функционирования и развития

Группы путем своевременной идентификации, грамотного управления (предотвращения

или минимизации) рисков, представляющих угрозу бизнесу и репутации

Оверсиз Ойл Лтд., здоровью

персонала, а также имущественным интересам акционеров и инвесторов (Положение о

системе управления корпоративными рисками)

- Положение об управлении рыночными рисками – подпроцесс «Управление рыночными рисками» - деятельность по управлению рыночными рисками – определение возможного негативного влияния на деятельность и стоимость Компании изменений процентных ставок, цен на нефть и нефтепродукты, валютных курсов и минимизация подверженности Компании этому влиянию. (Процедура формирования реестра рисков, Методика описания и оценки корпоративных рисков )

- Положение о системе бюджетного планирования и контроля - Подпроцесс «Управление бюджетным планированием» - деятельность по формированию бюджетов на краткосрочную и среднесрочную перспективу с учетом потенциалов и стратегических ориентиров

- Регламент проведения портфельного анализа - Подпроцесс «Проведение портфельного анализа» - поддержка успешного развития бизнеса путем оптимизации соотношений значений показателей портфеля активов (действующих и потенциальных) и вероятностей достижений таких значений.

- Положение о заимствовании – подпроцесс «Заимствование» - обеспечение рационального использования свободных финансовых ресурсов компаний, входящих в группу Оверсиз Ойл Лтд., с целью финансирования приоритетных направлений деятельности группы Оверсиз Ойл Лтд., покрытия кассовых разрывов бюджетов всех уровней в рамках Группы, а также повышения эффективности контроля за целевым характером использования и возвратностью кредитных ресурсов в группе Оверсиз Ойл Лтд.. Данный подпроцесс определяет основы единых требований и стандартов к порядку предоставления займов, гарантий и поручительств предприятиям группы Оверсиз Ойл Лтд., проведения по ним расчетов и возврата средств (Положение о комитете по заимствованиям)

- Инвестиционная политика – подпроцесс «Инвестиционное планирование» - определяет основные элементы и принципы принятия управленческих решений, связанных с инвестиционной деятельностью.

Подводя некоторый промежуточный итог, в системе управления финансовыми

ресурсами можно выделить основную триаду – планирование, осуществление и

контроль. С целью анализа существующей системы управления финансовыми ресурсами

Компании, рассмотрим более подробно наиболее важные из вышеуказанных

подпроцессов, в соответствии выделенными выше направлениями.

1. Бюджетное планирование и контроль осуществляется с целью обеспечения эффективного и сбалансированного использования финансовых ресурсов и достижения стратегических экономических показателей деятельности Компании.

Схематично, процесс бюджетного планирования можно отобразить следующим образом:

Рис. 2. Схема процесса бюджетного планирования

Бюджеты формируются на среднесрочный и краткосрочный горизонты планирования:

–

Среднесрочный горизонт: Бюджет на

3-х летний период с годовой разбивкой.

–

Краткосрочный горизонт: Бюджет на год с

поквартальной разбивкой. Актуализация квартальных Бюджетов перед началом

соответствующего квартала.

Порядок формирования планов и бюджетов по активам на стадии разработки и добычи

и по активам на стадии

геологоразведки:

–

Менеджеры на основе доведенных стратегических КПД и целевых ориентиров в

соответствии с регламентом и

сроками предоставления планово-бюджетной отчетности формируют 3-х летний/годовой

бюджет актива;

–

3-х летний/годовой бюджет проходит обязательную экспертизу в Корпоративном

сервисном центре и утверждается Генеральным директором Компании;

–

Менеджеры на квартальной основе формируют инициативы по оптимизации бюджета

актива для достижения более напряжённых показателей.

Порядок формирования планов и бюджетов блока развития бизнеса:

–

Заместитель генерального директора по стратегии и развитию бизнеса на основе

утвержденной стратегии Компании с учетом стратегии развития по действующему

портфелю активов и текущего портфеля новых активов,

формирует 3-х летний/годовой план по

приобретению/продаже активов и входа в новые ГР-активы в соответствии с

регламентом и сроками предоставления планово-бюджетной отчетности;

–

3-х летний/годовой план проходит обязательную экспертизу в Корпоративном

сервисном центре и утверждается Генеральным директором Компании;

–

Заместитель генерального директора по стратегии и развитию бизнеса ежеквартально

на основе уточненных и согласованных должностными лицами компаний группы

Оверсиз Ойл Лтд.

планов работ формируют квартальный бюджет блока развития бизнеса.

Порядок формирования планов и бюджетов по сервисным центрам:

–

Руководители сервисных центров на основе согласованных с активами и должностными

лицами компаний группы

Оверсиз Ойл Лтд.

планами оказания сервисов, а также целевых организационных структур в

соответствии с регламентом и сроками предоставления планово-бюджетной отчетности

формируют годовой план сервисного центра.

–

годовой план проходит обязательную экспертизу в Корпоративном сервисном центре и

утверждается Генеральным директором Компании;

–

Руководители сервисных центров

ежеквартально на основе уточненных

и согласованных с активами и должностными лицами компаний Группы планов оказания

сервисов формируют квартальный бюджет сервисного центра.

Бюджет Компании формируется путём консолидации

бюджетов по отдельным компаниям Группы

в соответствии с принципами

US

GAAP

и учётной политикой Компании.

Кроме того, формируются бюджеты по видам деятельности, путём консолидации

бюджетов отдельных компаний,

относящихся к данному виду деятельности.

Описание основных этапов бюджетного планирования.

Процесс бюджетного планирования состоит из следующих этапов:

1. Формирование 3-х летнего/годового Бюджета:

Этап №1

- Установление стратегических КПД - Установление стратегических КПД

согласно базовому варианту стратегии

Этап №2 -

Установление бюджетных заданий - Установление

бюджетных заданий согласно стратегическим КПД и Целевым ориентирам

Этап №3 -

Формирование Бюджета в соответствии с установленными бюджетными заданиями -

Формирование Менеджерами активов / руководителями сервисных центров Бюджетов на

основе целевых ориентиров и установленных бюджетных заданий.

Цель: формирование годовых планов на основе стратегии актива.

Этап №4 -

Направление Бюджета Заместителю генерального директора по экономике и

финансам/Казначею, Первому заместителю генерального директора по разработке и

добыче, Заместителю генерального директора по геологоразведке, направление

сформированных планов Заместителю генерального директора по экономике и

финансам/Казначею, а также направление Инвестиционной программы Первому

Заместителю генерального директора по разработке и добыче (активы на стадии

разработки и добычи), Заместителю генерального директора по геологоразведке

(активы на стадии геологоразведки).

Этап №5 -

Функциональная экспертиза Бюджета - Экспертиза представленного годового плана

функциональными подразделениями Корпоративного сервисного центра. -

Функциональные подразделения рассматривают годовые планы активов, сервисных

центров на предмет соответствия установленным целевым ориентирам и

стратегическим КПД.

Этап №6 -

Предварительная защита Бюджета в Компании - Защита годового плана по активам и

консолидировано по Группе. На данном этапе окончательно формируется проект

Бюджета для согласования с партнёрами и в головной компании.

Этап №7 -

Согласование Бюджета с партнерами - Согласование с партнерами по активам на

заседаниях управляющих органов, а также согласование в головной компании.

Необходимость обусловлена соглашениями акционеров по активам, а также

нормативными документами.

Этап №8 - Внесение

корректировок в Бюджет - При необходимости, внесение корректировок в Бюджет по

результатам рассмотрения на Управляющих органах активов.

Этап №9 -

Окончательная защита и утверждение Бюджета

в Компании

2. Формирование квартальных Бюджетов

Этап №1 -

Установление бюджетных заданий - Установление

бюджетных заданий согласно стратегическим КПД и Целевым ориентирам.

Этап №2 -

Формирование Бюджета в соответствии с КПД - Формирование Менеджерами активов/

руководителями сервисных центров квартальных Бюджетов с учетом Бюджетных

заданий, соответствующих целевому варианту стратегии, с отдельным указанием

расходов, связанных с их достижением, а также с учётом необходимости реализации

бизнес-инициатив.

Этап №3 -

Направление Бюджета Заместителю генерального директора по экономике и финансам/

Казначею, Первому Заместителю

генерального директора по разработке и добыче, Заместителю генерального

директора по геологоразведке. Направление сформированных Бюджетов Заместителю

генерального директора по экономике и финансам/Казначею, а также направление

Инвестиционной программы Первому Заместителю генерального директора по

разработке и добыче (активы на стадии разработки и добычи), Заместителю

генерального директора по геологоразведке (активы на стадии геологоразведки).

Этап №4 -

Функциональная экспертиза Бюджета - В случае принятия решения Заместителем

генерального директора по экономике и финансам/ Казначеем о целесообразности

данного этапа – экспертиза представленного квартального Бюджета функциональными

подразделениями Корпоративного сервисного центра. - Функциональные подразделения

рассматривают квартальные планы активов, сервисных центров на предмет

соответствия установленным целевым ориентирам и стратегическим КПД и

соответствия предлагаемых бизнес-инициатив критериям эффективности.

Этап №5 - Защита

Бюджета - Рассмотрение квартального Бюджета по активам и консолидировано по

Группе. На данном этапе окончательно

формируется проект Бюджета для согласования с партнёрами.

Этап №6 -

Согласование Бюджета с партнерами - Согласование с партнерами по активам на

заседаниях управляющих органов, а также согласование. Необходимость согласования

с партнёрами обусловлена

соглашениями акционеров по активам.

Необходимость

согласования в головной компании обусловлена

нормативным документами головной компании.

Этап №7 - Внесение

корректировок в Бюджет - При необходимости, внесение корректировок в Бюджет по

результатам рассмотрения на Управляющих органах активов.

Этап №8 -

Окончательная защита и утверждение Бюджета в Компании.

Контроль Бюджета и полномочия должностных лиц по отклонениям от утвержденного

Бюджета по контролируемым статьям

затрат.

1. Ответственность должностных лиц за контроль и исполнение Бюджета:

– ответственность за Бюджет по виду деятельности несёт должностное лицо Оверсиз Ойл Лтд., ответственное за соответствующий вид деятельности.

– ответственность за Бюджет по ГР активам, а также активам на стадии разработки и добыче несут менеджеры соответствующих активов;

– ответственность за Бюджет по сервисным центрам несут руководители соответствующих сервисных центров.

2. Должностные лица обладают полномочиями по отклонениям от

утверждённого Бюджета по контролируемым статьям затрат в соответствии с

делегированными полномочиями.

3. Мониторинг исполнения Бюджета осуществляется на регулярной основе (месяц/ квартал/год). Инструментами контроля являются.

- формирование оперативной фактической отчетности об исполнении Бюджета за месяц/квартал/год и анализ отклонений на основании данной отчётности. Проведение оперативных совещаний;

- проведение сверки планово-бюджетной отчетности на квартальной основе.

Инвестиционное планирование

Не маловажной, а точнее одной из основной и капиталоемкой сфер планирования, является инвестиционной планирование. Именно от обеспечения инвестиционной программы своевременным и полным финансированием зависит успешность ее выполнения. Как происходит инвестиционное планирование рассмотрим ниже.

Подпроцесс «Инвестиционное планирование» определяет порядок и механизм формирования, корректировки и мониторинга инвестиционных планов Компании и контроля их исполнения. В инвестиционной планировании используются следующие термины и определения:

Инвестиции – это

финансовые или имущественные вложения в объекты предпринимательской деятельности

в целях получения прибыли, снижения затрат и (или) достижения иного полезного

эффекта.

Нормативы инвестиционного

планирования –

нормативный документ Компании, ежегодно утверждаемый в первом полугодии и

включающий в себя:

- список

требований к экономической эффективности инвестиционных проектов/активов,

реализуемых Компанией;

- список

требований к структуре инвестиционных программ Компании и отдельных активов;

-

классификация инвестиционных проектов и инвестиционных решений, используемая для

определения процедур санкционирования инвестиционных проектов и определения

ответственности за принятие отдельных инвестиционных решений.

Нефтегазовый актив (актив)

– одно или несколько

месторождений и/или разведочных участков и/или объектов инфраструктуры,

находящихся в соответствии с применимым законодательством под полным или долевым

контролем Оверсиз Ойл Лтд. или в

процессе подготовки к установлению такого контроля. Для целей определения

порядка принятия инвестиционных решений, касающихся нефтегазовых активов,

«Нормативами инвестиционного планирования» выделяются крупные и мелкие

нефтегазовые активы.

Инвестиционный проект/инвестиционное мероприятие

– совокупность мероприятий

(действий, работ) над любым количеством объектов, уже находящихся в

собственности Компании, или же планируемых к созданию, приобретению и/или

ликвидации, которые предлагаются к осуществлению одним из центров

ответственности (функциональное или региональное подразделение Компании) и имеет

одну из следующих целей:

- измеримое

увеличение дохода и/или снижение затрат Компании на срок не менее двух

последовательных лет со времени завершения реализации проекта;

- избежание

Компанией затрат в течение двух и более лет;

- иной

положительный для Компании эффект

и требует

для достижения этой цели (этих целей) денежных вложений со стороны Компании в

течение определённого периода времени.

Инвестиционные проекты/мероприятия могут реализовываться как в рамках работ по

нефтегазовым активам компании, так и вне рамок работ по нефтегазовым активам

(например, проекты, реализуемые одним из офисов сети корпоративных центров

Компании).

Крупный/средний/низкобюджетный инвестиционный проект

– инвестиционный проект

относится к разряду крупных, средних или низкобюджетных в зависимости от

ожидаемого объема инвестиций в рамках него. Деление инвестиционных проектов на

крупные, средние или мелкие осуществляется для целей определения порядка их

рассмотрения при включении в портфель/инвестиционную программу компании,

принятии прочих управленческих решений по ним. Критерии отнесения

инвестиционного проекта к разряду крупных, средних или мелких определяются

«Нормативами инвестиционного планирования».

Инвестиционное решение

– решение о:

- вхождении в инвестиционный

проект/приобретении нефтегазового актива;

- выходе из инвестиционного

проекта/продаже нефтегазового актива;

- изменении программы работ в

рамках инвестиционного проекта/нефтегазового актива, приводящее к изменению

будущих денежных потоков по нему.

Для целей определения порядка

принятия инвестиционных решений «Нормативами инвестиционного планирования»

выделяются крупные, средние и мелкие инвестиционные решения.

Портфель активов

– совокупность имущественных

активов Компании, оформленных в виде прав владения Компанией долями участия в

уставном капитале различных акционерных обществ/предприятий/товариществ/т.п., в

рамках которых ведётся производственная деятельность по созданию добавленной

стоимости.

Инвестиционная программа

– документ, содержащий перечень инвестиционных проектов,

намеченных к реализации в течение планируемого периода, а также основные

технико-экономические параметры этих проектов, принятые Правлением Компании.

Ранжирование инвестиционных проектов

- процедура сравнения

по

заданным количественным и качественным критериям инвестиционных проектов между

собой с целью

определения приоритетности их реализации.

Чистая

приведенная стоимость (NPV)

- сумма приведенных (дисконтированных) чистых денежных потоков по операционной и

инвестиционной деятельности за период расчета.

Индекс

прибыльности инвестиций (PI)

- коэффициент, определяющий отношение чистого приведенного денежного потока от

операционной деятельности за период расчета к сумме приведенных инвестиционных

расходов.

Внутренняя норма доходности (IRR)

– ставка дисконта, при которой накопленный за период расчета чистый приведенный

доход (NPV) по проекту принимает нулевое значение.

Срок

окупаемости инвестиций

– временной интервал, в течение которого происходит полный возврат инвестиций.

Дисконтированный период окупаемости инвестиций (dPBP)

– минимальный временной интервал, для которого накопленный дисконтированный

операционный денежный поток равен дисконтированным инвестиционным потокам по

проекту.

Период

окупаемости инвестиций (PBP)

– минимальный временной

интервал, для которого накопленный операционный денежный поток равен

инвестиционным потокам по проекту.

Жизненный цикл ИТ-проектов

- период времени, включающий в себя следующие этапы: предпроектное обследование,

разработку и внедрение, эксплуатацию результатов ИТ-проектов, вывод из

эксплуатации результатов ИТ-проектов.

Прямой

эффект -

положительный результат для Компании от реализации проекта, выраженный в

увеличении дохода или снижении расходов, для которого возможно произвести

стоимостную оценку.

Косвенный эффект -

положительный результат для Компании от реализации проекта, для которого не

может быть определена стоимостная оценка.

Проекты

долгосрочных планов инвестиционных расходов формируются региональными

дирекциями, в случае их отсутствия – предприятиями Группы либо Корпоративным

центром в случае отсутствия последних, на попроектной основе (т.е.

инвестиционная программа формируется не по статьям затрат, а по объектам

инвестиционной программы с дальнейшей консолидацией по активам, управляемым

дирекцией/филиалом/КЦ) по результатам актуализации стратегии Компании, с учетом

утвержденного варианта реализации стратегии Компании и детального проекта

инвестиционной программы на следующий год

в срок до 20 июня. Проекты долгосрочных планов инвестиционных расходов

формируются в соответствии с принципами

US

GAAP.

Проекты

долгосрочных планов инвестиционных расходов формируются в следующих форматах:

-

долгосрочный план капитальных вложений

-

долгосрочный план ГРР

Планы

формируются в ожидаемых ценах года, следующего за текущим.

В качестве

примера

подхода к оценке эффективности

инвестиций, рассмотрим эффективность инвестиций

в информационные технологии.

Общий подход к оценке эффективности инвестиций в информационные технологии

базируется на следующих принципиальных моментах:

- информационные технологии способствуют лучшему выполнению управленческих функций, включающих в себя анализ, планирование и контроль результатов финансово-хозяйственной деятельности;

- ключевым критерием оценки ИТ для бизнеса является степень их полезности;

- степень полезности конкретных ИТ обусловлена ценностью для Компании тех задач, на решение которых данные ИТ ориентированы, и уровнем качества их решения, которые ИТ способны обеспечить;

- улучшения, привносимые в Компанию соответствующими ИТ, определяют экономические выгоды данного проекта;

- экономические выгоды должны быть оценены через финансовую оценку количественных изменений при решении соответствующих задач;

- сопоставление приобретаемых экономических выгод с неизбежными затратами, определяющими эффективность капиталовложений в ИТ, должно учитывать фактор времени и рисков проектов;

- оценка эффективности инвестиций в информационные технологии должна базироваться на методологии доходного подхода к оценке бизнеса.

Расчет

показателей экономической эффективности

Для

ИТ-проектов расчет экономической эффективности должен включать следующее:

-

расходы по проекту;

-

показатели эффективности;

-

косвенные эффекты.

Данные по

показателям эффективности проекта формируются для всего жизненного цикла проекта

на основе следующих источников:

-

прошлый опыт Компании по

реализации аналогичных проектов;

-

экспертные оценки (с

обязательным указанием функционального подразделения Компании, давшего

экспертную оценку).

Эффектом от

реализации ИТ-проекта считается следующее:

-

прирост доходов Компании;

-

снижение расходов Компании.

Эффекты,

которые имеют ограниченное действие во времени, должны быть особо отмечены в

процессе произведения расчетов.

Основные

группы положительных эффектов от реализации ИТ-проектов:

-

дополнительные доходы, в том

числе новые виды доходов, появляющиеся в результате реализации проекта (пример:

рост продаж через более гибкую ценовую политику и координацию поставок под

график, требуемый клиентом).

-

экономия операционных

расходов:

-

экономия расходов, не

связанных с персоналом Компании (примеры: уменьшение использования материалов,

расходов на телефонные разговоры, снижение процента брака, уменьшение расходов

на консультантов и др.);

-

снижение расходов на ИТ

(пример: если более не требуется обслуживать локальные программные продукты);

-

экономия фонда оплаты труда

(положительные эффекты, вызванные увольнением избыточного персонала или

прекращением приема на работу, указываются либо на весь жизненный цикл проекта,

либо на период в течение которого данные эффекты будут действовать);

-

технологические эффекты

(пример: снижение расходов за счет сокращения сроков производства или цикла

оказания услуг).

-

экономия инвестиционных

расходов (пример: отказ от приобретения лицензий на действовавшие до внедрения

ИТ-проекта программные продукты).

-

уменьшение оборотного

капитала Компании.

-

повышение отдачи в других

инвестиционных проектах, чья окупаемость повысится от внедрения предлагаемых

информационно-технологических решений.

Подводя

итог, хотелось бы отметить следующее. В настоящих экономических реалиях, цель

деятельности любой компании, в первую очередь это стремление к максимизации ее

стоимости. Этого не возможно добиться без эффективного управления так называемой

«триадой» ресурсов – материальными, человеческими и финансовыми. Из этой триады,

нельзя выделить что-то главенствующее, четкая взаимосвязь очевидна с первого

взгляда. Но для эффективного управления, для достижения целей деятельности,

нужно уметь строить эффективную систему управления, в которой управление

финансами, финансовыми ресурсами будет одним из самых приоритетных направлений.

В данной статье проведен анализ финансовой политики одной из современных

компаний, которая также как и другие пытается не только выжить, но и достигнуть

максимума в своем развитии. Описанная политика, не является простой, но с учетом

огромной роли финансов в деятельности любой компании, сложность системы

компенсируется более интенсивным и

менее подверженным рискам развитием.

Список литературы

1. Ковалева А. М., Лапуста М. Г., Скамай Л. Г. Финансы

фирмы - М.:

Инфра-М,

2.Клишевич Н. Б. Финансы организаций. Менеджмент и анализ

–М.:

КноРус,

3. Миндич Д. Финансы растущего бизнеса - М.: Эксперт РА,

4.Положенцева А. И., Соловьева Т. Н., Есенкова А. П.

Финансы организаций/предприятий – М.: КноРус,

5. Фридман А. М. Финансы организации (предприятия) - М.:

Дашков и Ко,

Literature

1.

Kovaleva A. M, Lapusta M. G, Skamaj L.G. The firm’s finance - М: Infra-M, 2007 -

p. 528.

2.

Klishevich N.B. The finance of the organisations. Management and the analysis. –

M.: KnoRus, 2009 – p.304.

3.

Mindich D. The finance of growing business - М: Expert RА, 2007 – p. 288.

4.

Polozhentseva A. I, Soloveva T. N, Esenkova A.P. The finance of the

organizations / enterprises

– М: KnoRus, 2008 - p.208.

5.

Fridman A.M. The finance of the organisation (enterprise) - М: Dashkov and Co,

2009 – p. 488.