РОЛЬ

КОРПОРАТИВНОГО УПРАВЛЕНИЯ В УЛУЧШЕНИИ

ИНВЕСТИЦИОННОГО КЛИМАТА [1]

А.П. Шихвердиев

Дана оценка ресурсному потенциалу Республики Коми, установлена его структурная несбалансированность, аргументирована необходимость активизации инвестиционных процессов.

Разработка стратегии развития Республики Коми направленной на улучшение инвестиционного климата является актуальной не только для самой республики, но и стратегии развития России в целом, т.к. республика является регионом-донором и направляет большую часть своих доходов в федеральный бюджет.

Республика Коми является сырьевым регионом, для которого в настоящее время характерны относительно небольшой спад объемов производства продукции довольно высокий его уровень, приходящийся на душу населения. Однако существующая структура экономики неэффективна в долгосрочной перспективе по ряду причин. Во-первых, преобладание в структуре производства сырьевых товаров влечет за собой низкую долю добавленной стоимости в общем объеме производства. Во-вторых, благополучие республики зависит от экспорта нефти и газа (доля нефтегазодобывающего комплекса в отраслевой структуре промышленности РК составляет 42 %) и, соответственно, от конъюнктуры мирового рынка. В-третьих, наблюдается ухудшение состояния сырьевой базы, в результате чего прирост разведанных запасов природных ресурсов не компенсирует их текущую добычу. Из этого следует, что, когда запасы будут исчерпаны, Республика Коми не будет представлять интереса для инвесторов, специализирующихся на добыче и переработке сырья. Например, крупнейшие нефтедобывающие компании "ЛУКОЙЛ-Коми" и ОАО “Северная нефть” уже сейчас обеспечивают увеличение объемов добычи нефти за счет Ненецкого автономного округа (Харьягинское и Командишорское месторождения, Вал Гамбурцева), снижая объемы добычи нефти на территории Республики Коми.

Таким образом, сырьевой путь развития экономики РК близок к исчерпанию, результаты работы несырьевых отраслей промышленности являются недостаточно эффективны. В этих отраслях наблюдается снижение объемов производства, старение и износ основных фондов, рост задолженности по налоговым платежам в бюджет и кредиторской задолженности предприятий, превышение кредиторской задолженности предприятий над дебиторской, высокий уровень безработицы. Без реформирования отраслевой структуры производства экономика РК может стать потенциальным источником нестабильности и потрясений в регионе.

Характеристика инвестиционного климата Республики Коми по рейтингам инвестиционного потенциала и инвестиционного риска представлены на рис. 1.

Рис. 1 Инвестиционный климат Республики Коми

Как видно из рис.1, показатель инвестиционного риска находится на довольно высоком уровне и значительно превышает показатель инвестиционного потенциала. Более того, по отношению к уровню 1998 г. (до дефолта) потенциал снизился, а риск вероятности потери инвестиций и дохода от них, напротив, возрос. Как результат, в ближайшей перспективе ожидается снижение темпов роста инвестиций в основной капитал.

Таким образом, в настоящее время Республика Коми столкнулась с объективной необходимостью разработки стратегии, направленной на улучшение инвестиционного климата и преодоление разрыва уровня экономического развития республики и других регионов Российской Федерации. Достичь этого удастся только при осуществлении масштабных инвестиций в основной капитал при одновременном повышении эффективности капитальных вложений.

Для этого первостепенное значение приобретает анализ источников потенциальных инвестиций, достоверная оценка реальных возможностей их мобилизации, путей решения проблем их привлечения и выработка стратегии обеспечения эффективности привлекаемых инвестиций.

В целях определения направлений стратегии привлечения инвестиций целесообразно проанализировать основные источники средств, используемых акционерными обществами Республики Коми для обеспечения эффективного функционирования.

Структура источников финансирования инвестиционной деятельности организаций Республики Коми приведена в табл. 1.

Таблица 1

Структура инвестиций в основной капитал по источникам финансированияв Республике Коми[2] в %

|

Инвестиции в

основной капитал |

2003 г. |

2004 г. |

|

Собственные

средства, в

т.ч.: -

прибыль, оставшаяся в распоряжении

предприятий -

амортизация |

56,5 26,8 29,7 |

46,5 26,3 20,2 |

|

Привлеченные

средства, в

т.ч.: -

кредиты банков -

заемные средства других организаций -

бюджетные средства -

средства внебюджетных фондов Прочие, из

них: -

прямые иностранные инвестиции -

портфельные иностранные инвестиции -

торговые кредиты -

эмиссия ценных бумаг (акций, облигаций) |

43,5 9,9 19,6 5,0 3,8 5,2 1,1 - 2,1 2,0 |

53,5 20,2 11,2 3,6 0,1 18,4 0,6 - 6,5 11,3 |

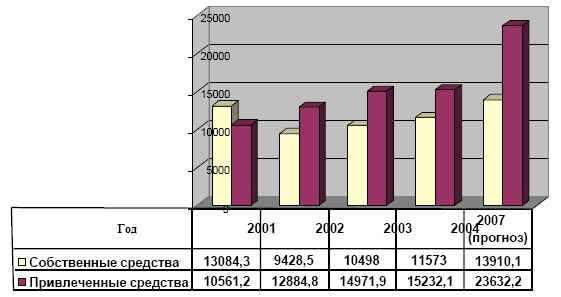

Немаловажно отметить тенденцию увеличения привлеченных средств в общей структуре источников финансирования деятельности предприятий. Как свидетельствуют данные рис. 2, начиная с 2002 г., доля привлеченных средств в общем объеме инвестиций в основной капитал имеет устойчивую тенденцию к увеличению.

Рис. 2 Инвестиции в основной капитал по источникам финансирования РК, млн.руб.[3]

В настоящее время одним из основных источников привлеченных средств являются кредиты банков. При этом самым важным фактором при принятии банком решения о предоставлении займа было и остается наличие ликвидного обеспечения или надежных гарантий. Поэтому, если предприятие располагает ликвидным обеспечением и условия предоставления займа приемлемы с экономической точки зрения, то можно прибегнуть к банковским займам. Однако банковские займы вряд ли могут быть единственным инструментом долгосрочного финансирования. В долгосрочной перспективе их роль будет уменьшаться, так как лимиты кредитования в аффилированных банках и посредством капитализации прибыли практически исчерпаны. В то же время изменение внешних факторов, обострение конкурентной борьбы, потребность роста и, как следствие, потребность в привлечении дополнительных ресурсов для финансирования заставляет компании искать новые источники средств.

В связи изменяющимися условиями функционирования акционерных обществ возникает объективная необходимость нахождения альтернативных источников инвестиций. Основными потенциальными инвестиционными ресурсами являются прямые иностранные инвестиции и средства, привлекаемые путем эмиссии ценных бумаг. Это обусловлено тем, что прямые иностранные инвестиции отличаются большей стабильностью по сравнению с другими источниками; средства, привлекаемые путем эмиссии ценных бумаг характеризуются перспективностью, такие инвестиции в перспективе могут быть достаточно масштабными.

В то же время каждому виду инвестиций присущи свои недостатки. В частности, вложение средств иностранными инвесторами требует специфического инвестиционного климата, прежде всего, соответствующего международным нормам законодательства; еще более важным моментом является сам характер инвестиций, которые ориентированы на краткосрочное получение прибыли. В свою очередь, средства от эмиссии ценных бумаг являются очень перспективным, но сложным в применении инвестиционным ресурсом вследствие отсутствия эффективно работающего фондового рынка.

Привлечение инвестиций эффективнее банковских кредитов, это доказано мировой практикой, а эмиссия ценных бумаг является одним из наиболее эффективных механизмов привлечения инвестиций.

Акционерный

капитал в отличие от кредита, выпуска

векселей является

инструментом не долгового, а долевого

финансирования. Немаловажно также

отметить, что, распределение

акций среди большого

числа инвесторов исключает

зависимость от одного инвестора. Кроме того,

эмиссия акций создает публичную

кредитную историю компании, превращение

акций компании в ликвидные инструменты

позволяет её владельцам применять их в

качестве залога для получения долгового

финансирования (в случае его

целесообразности), использовать их вместо

денежных средств для приобретения других

компаний, поощрения среднего и высшего

менеджмента, а также, при необходимости,

продавать их мелкими партиями через

биржевые механизмы широкой массе

портфельных инвесторов, обеспечивая

персональные потребности в свободных

денежных средствах без потери контроля над

бизнесом. Поскольку эмиссия акций — не

долговой источник финансирования, то

капитал, полученный посредством выпуска

акций, не надо возвращать. Более того,

иногда можно даже обойтись без выплаты

дивидендов по этим акциям (если компания

заявляет о том, что намерена всю прибыль

вкладывать в дальнейшее развитие

производства, то акционеры будут покупать

акции не из-за дивидендов, а в надежде на

рост котировок).

Если анализировать ситуацию с эмиссией акций предприятия Республики Коми, то можно сделать вывод, что в долгосрочной перспективе возможны два варианта развития событий: либо в республике будут созданы благоприятные условия, и акционерные общества смогут активнее привлекать инвестиции путем эмиссии акций, либо, при отсутствии реальных шагов со стороны правительства республики, предприятиям придется прибегать к традиционным источникам финансирования (рис. 3)

В условиях недостатка собственных средств у предприятий и дорогостоящих банковских кредитов для акционерных обществ важны именно инвестиции путем эмиссии ценных бумаг, т.к. они не ограничиваются сроками возврата. Это особенно важно в условиях Севера, где основу экономики составляют природоэксплуатирующие отрасли, для которых характерны высокая капиталоемкость и длительный срок окупаемости инвестиций.

Рис. 3 Динамика привлечения средств от эмиссии акций[4]

Для того, чтобы республика использовала имеющиеся возможности и пошла по благоприятному пути развития, необходимо сосредоточить усилия на совершенствовании корпоративного управления и усилении защиты прав инвесторов.

Таким образом, рассмотрев возможные стратегии развития экономики Республики Коми, можно прийти к выводу, что необходимым условием развития экономики республики является расширение круга инвесторов, ориентированных на долгосрочные вложения, прежде всего, вложения в акции предприятий республики. В связи с этим особую актуальность приобретает совершенствование корпоративного управления и усиление защиты прав акционеров.

На современном этапе развития инвесторы при принятии решений о вложении средств в региональную экономику в качестве основополагающих критериев рассматривают не только традиционные показатели инвестиционной привлекательности, (такие как финансовые результаты, оценка развития рынка сбыта продукции), но и совершенствование внутренних механизмов корпоративного управления. Именно поэтому исключительную важность приобретает готовность компаний использовать в своей деятельности основные принципы наилучшей практики корпоративного управления. Для оценки уровня корпоративных отношений в акционерных обществах Республики Коми и определения степени готовности компаний к привлечению инвестиций необходима методика определения уровня корпоративных отношений, которая позволит определить проблемы и предложить пути совершенствования корпоративного управления в акционерных обществах республики.

В настоящее время проблемы создания благоприятного инвестиционного климата, привлечения инвестиций, развития корпоративного управления и, в целом, формирования корпоративного сектора как российской, так и республиканской экономики, являются наиболее актуальными. На наш взгляд, для того, чтобы оценить перспективы и направления дальнейшего развития корпоративного сектора в Республике Коми, необходимо проанализировать состояние корпоративного управления в акционерных обществах региона. И здесь закономерно встает вопрос: для кого необходима оценка состояния корпоративного управления в регионе?

Мы считаем, что на сегодняшний день у инвесторов, как иностранных, так и отечественных, нет никаких способов объективно оценить рискованность вложения денег в деятельность акционерных обществ. Здесь можно отметить и то, что не сложился фондовый рынок, нет возможности оценить бухгалтерскую отчетность общества. Но самая главная проблема - управленческая. Допустим, общество регулярно выплачивает дивиденды, публикует данные бухгалтерского баланса, но какова вероятность того, что, вложив деньги в деятельность компании, акционер сможет реализовать все свои права: не будет ли его доля уменьшена вследствие дополнительной эмиссии, пригласят ли его на общее собрание акционеров, не вычеркнут ли его из реестра. И самый главный вопрос: чьи интересы отстаивает генеральный директор - акционеров или свои собственные, и будет ли его деятельность направлена на дальнейшее развитие компании?

Все эти вопросы можно свести к одному: каков уровень корпоративных отношений в акционерных обществах? До тех пор, пока у инвесторов нет об этом детальной информации, компании не смогут рассчитывать на приток акционерного капитала. Анализ рисков вложений средств в акционерные общества важен как самим акционерным обществам, потенциальным инвесторам и акционерам компании, так и государству в целом. Самой компании рейтинги нужны для дифференциации в глазах инвесторов за счет раскрытия информации о стандартах корпоративного управления; дополнительного информирования инвесторов в процессе привлечения капитала (при первоначальном размещении, при выпуске корпоративных облигаций); использования в качестве ориентира для совершенствования процедур корпоративного управления.

Что касается потенциальных инвесторов, то им рейтинги корпоративного управления необходимы для понимания особенностей функционирования компании и котировки соответствующих характеристик рисков; понимания применяемых руководством компании методов учета интересов акционеров, включая миноритарных; получения дополнительной информации при принятии инвестиционных решений стратегическими и портфельными инвесторами;

Рейтинги и оценка степени корпоративного управления компании также необходимы и акционерам для понимания уровня защиты прав собственности акционеров; для понимания способности менеджмента управлять компаний в интересах акционеров и самой компании.

Для государства оценка уровня корпоративного управления необходима в целях совершенствования законодательства в области корпоративного управления; для создания надежности корпоративного управления, что приведет к доверию со стороны населения и позволит трансформировать сбережения населения в инвестиции, что в итоге будет способствовать эффективному экономическому росту в регионе;

Именно этими причинами обусловлена объективная необходимость оценки уровня корпоративных отношений в акционерных обществах Республики Коми. Причем, эта оценка позволит определить не только проблемы корпоративного управления в акционерных обществах Республики Коми, но и позволит определить направления совершенствования корпоративных отношений. И в связи с этим важны уже не столько результаты исследования, сколько их объективная оценка и направления совершенствования корпоративного сектора в русле требований современной экономики.

Как уже было отмечено, существует ряд методик, специализирующихся на определении рейтинга, однако они обладают некоторыми недостатками, поэтому мы разработали авторскую методику определения уровня корпоративных отношений. При разработке методики были использованы положения принятого в ноябре 2001 г. Российского кодекса корпоративного поведения (далее кодекс). Принципы корпоративного поведения, предусмотренные кодексом, сформулированы на основе принципов корпоративного управления Организации экономического сотрудничества и развития (ОЭСР).

Определение

рейтинга корпоративного управления и

разработка соответствующей методики

осуществлялась в рамках приказа министра

имущественных отношений Республики Коми от

18.11.2002 № 63 в целях проведения работы

по совершенствованию корпоративного

управления в акционерных обществах с долей

государственной собственности.

При создании методики определения уровня корпоративного управления мы исходили из необходимости оценивать совокупность отношений, сложившихся между акционерами, членами совета директоров и правления компании, между различными группами акционеров, а также между всеми заинтересованными лицами по поводу управления компанией. Результатом аналитической обработки информации является рейтинг, который представляет собой индивидуальный числовой показатель оценки корпоративного управления компании по 10-балльной шкале, максимальное значение которой соответствует идеальной компании. Под идеальной компанией понимается компания, в которой не только не нарушаются требования законодательства, выполняются рекомендации кодекса корпоративного поведения Российской Федерации, но и применяемые ею процедуры не несут в себе потенциальной возможности ущемления прав инвесторов.

Основываясь на анализе методик «Standard & Poor’s», института корпоративного права и управления и российского института директоров, для определения проблемных или, наоборот, выигрышных моментов в практике корпоративного управления, были выделены следующие параметры определения уровня корпоративных отношений на основе кодекса корпоративного поведения:

1.Структура и практика работы совета директоров акционерного общества.

2.Реализация прав акционеров акционерного общества.

3.Раскрытие информации об акционерном обществе.

4.Структура и практика деятельности исполнительных органов акционерного общества.

5.Дивидендная политика акционерного общества.

6.Контроль за финансово – хозяйственной деятельностью акционерного общества.

7.Структура уставного капитала и влияние акционеров.

8.Ведение реестра акционерного общества.

9.Разрешение корпоративных конфликтов.

Каждому из этих девяти параметров был присвоен свой удельный вес, отражающий значимость каждого аспекта корпоративного управления компаний для потенциальных инвесторов и акционеров (табл.2).

Таблица 2

Параметры определения уровня корпоративных отношений и ранжирование их по значимости

|

№ |

Параметр определения уровня корпоративных отношений |

Удельный вес параметра, % |

|

1. |

Структура и практика работы совета директоров акционерного общества |

18 |

|

2. |

Реализация прав акционеров акционерного общества |

15 |

|

3. |

Раскрытие информации об акционерном обществе |

16 |

|

4. |

Структура и практика исполнительных органов акционерного общества |

14 |

|

5. |

Дивидендная политика |

12 |

|

6. |

Контроль за финансово-хозяйственной деятельностью |

11 |

|

7. |

Структура уставного капитала и влияние акционеров акционерного общества |

7 |

|

8. |

Ведение реестра |

5 |

|

9. |

Разрешение корпоративных конфликтов |

2 |

|

|

ИТОГО |

100 % |

Как видно из табл. 2, структура и практика работы совета директоров акционерного общества и права акционеров общества признаны наиболее важными параметрами. Это объясняется тем, что обеспечение прав акционеров и полнота раскрытия информации, которые также важны для потенциальных инвесторов, напрямую зависят от деятельности совета директоров.

Раскрытие информации об обществе и права акционеров при определении уровня корпоративных отношений были также признаны важными, так как акционеры как собственники являются центральными субъектами корпоративных отношений, и именно они принимают наиболее важные решения с точки зрения деятельности и развития акционерного общества. Для принятия соответствующих решений им необходима доступная, регулярная и надежная информация.

В свою очередь, деятельность исполнительных органов акционерного общества является следующим по важности параметром, так как от деятельности исполнительных органов зависят финансовые результаты компании. Следующим по важности параметром является дивидендная политика, так как инвестор, как правило, вкладывает средства для их последующей отдачи. Большое значение для определения рейтинга имеет контроль за финансово-хозяйственной деятельностью акционерного общества, так как система контроля направлена на обеспечение доверия акционеров и потенциальных инвесторов к акционерному обществу и органам его управления, и ее основной целью является защита капитальных вложений акционеров и активов общества. Защиту акционеров, а именно защиту прав собственности обеспечивает также реестродержатель. Показатель структуры уставного капитала акционерного общества трудно поддается оценке, поэтому этому параметру был присвоен незначительный удельный вес. Урегулирование корпоративных конфликтов, по сути, является одним из ключевых моментов деятельности акционерного общества, однако данный параметр сложно поддается объективной оценке, поскольку законодательство не устанавливает требований об обязательном соблюдении каких-либо досудебных процедур в целях урегулирования корпоративных конфликтов; источником критериев оценки явился лишь Кодекс корпоративного поведения.

Для минимизации субъективности при расчете рейтинга использовался метод экспертных оценок: эксперты независимо друг от друга оценивали каждый компонент рейтинга по 10-балльной шкале (1 – самый низкий уровень состояния корпоративного управления, 10 – наивысший). Расчет итоговой суммы баллов осуществляется по формуле расчета среднеарифметической.

Общий показатель рейтинга корпоративного управления представляет собой сумму произведений параметров на соответствующий удельный вес параметра.

где Ri – значение субрейтинга по каждому параметру;

Тi – удельный вес параметра

Оценка каждого компонента проводилась на основе соответствия практики корпоративного управления двум основным критериям: нормативно-правовым актам и кодексу корпоративного поведения (далее кодекс), рекомендованного к применению распоряжением Федеральной службы по ценным бумагам Российской Федерации (ФКЦБ РФ) от 4 апреля 2002 г. (см. прилож.).

При оценке уровня корпоративных отношений использовались две группы исходных данных: во-первых, информация, полученная автором в период анализа деятельности акционерных обществ в качестве представителя министерства имущественных отношений Республики Коми. Во-вторых, информация, дополнительно публично раскрытая компанией – этот источник использовался, т.к. потенциальный инвестор, действуя законным путем, имеет возможность основывать свои решения только на информации, публично раскрытой компанией, или на иных общедоступных материалах (информация средств массовой информации, обзоры аналитиков рынка и официальные отчеты компаний).

Компоненты и правила их оценки

Права акционеров

В настоящее время в России одним из наиболее распространенных злоупотреблений в сфере корпоративного управления является именно нарушение прав акционеров. В методике оценивается, обеспечивает ли корпоративное управление компании надлежащую защиту прав акционеров. Чтобы составить представление о политике компании в отношении акционеров, изучаются устав, протоколы общих собраний акционеров и другие внутренние документы компании, открытые для акционеров.

Однако положения закона не уделяют достаточного внимания обеспечению равного отношения к акционерам, поэтому методика была дополнена рекомендациями кодекса корпоративного поведения, регулирующим соответствующие моменты. В частности, наличие в уставе и внутренних документах компании статей, требующих соблюдения дополнительных процедур или условий для приобретения или продажи акций, кроме желания владельца ценных бумаг, наличие искусственных барьеров для участия акционеров в общих собраниях.

Таким образом. дополнительная информация, которая раскрывается согласно кодекса, дает возможность инвесторам еще до покупки акций общества получить сведения о соблюдении или несоблюдении всех вышеперечисленных прав, так как обладание соответствующей информацией имеет ключевое значение при принятии решения об инвестировании.

Раскрытие информации об обществе

Раскрытие информации о себе является одним из центральных моментов деятельности компании по привлечению инвестиций. Оценка политики компании в области раскрытия информации осуществляется на основе анализа ее готовности предоставлять корпоративные документы, отвечать на запросы. В данной группе рассматриваются вопросы, связанные с выполнением компанией требований законодательства и с предоставлением дополнительной информации на добровольной основе (как это рекомендует кодекс корпоративного поведения) в целях более полного информирования о своей деятельности заинтересованных лиц.

Таким образом, критерий раскрытия информации показывает, насколько регулярность, достоверность, полнота содержания и доступность информации позволяют оценить акционерам и потенциальным приобретателям размещаемых ценных бумаг общества состояние общества, и, на основе такой оценки, принять решение о приобретении ценных бумаг.

Структура и практика деятельности исполнительных органов общества

Исполнительные органы общества, к которым относится коллегиальный исполнительный орган (правление) или единоличный исполнительный орган (генеральный директор), является ключевым звеном структуры корпоративного управления. Оценка деятельности исполнительного органа в методике оценивается по следующим направлениям:

1. Состав и формирование исполнительных органов.

2. Организация работы исполнительных органов.

3. Вознаграждение исполнительного органа.

4. Ответственность и подотчетность исполнительного органа.

Структура и практика работы совета директоров

В системе корпоративного управления советам директоров отводится важная роль как механизму, обеспечивающему управление компанией в интересах акционеров, и оценка его деятельности важна для инвесторов.

Оценка деятельности совета директоров осуществляется по тем же направлениям, что и оценка деятельности исполнительных органов, а именно:

1. Структура и состав совета директоров.

2. Эффективность работы совета директоров.

3. Вознаграждение членов совета директоров и оценка деятельности членов совета директоров.

4. Ответственность и подотчетность совета директоров общества.

5. Наличие независимых директоров.

Таким образом, совет директоров играет важную роль в обеспечении прав акционеров, а также успешной финансово-хозяйственной деятельности общества и при определении рейтинга этому критерию придавалось важное значение.

Дивидендная политика

Дивидендная политика является важной составляющей оценки, так как в настоящее время широко распространенной практикой стали злоупотребления в сфере начисления и выплаты акционерными обществами дивидендов, и освещение данной проблемы в рейтинге корпоративного управления должно будет стимулировать общества изменить ситуацию в целях обеспечения основного права акционеров на участие в прибылях общества.

Информация о стратегии общества в отношении размера дивидендов и их выплаты имеет существенное значение для оценки деятельности общества. Эта информация необходима как существующим, так и потенциальным акционерам, поскольку она может существенно повлиять на их инвестиционные решения относительно приобретения или продажи акций АО.

Таким образом, политика общества в отношении выплаты дивидендов существенно затрагивает интересы акционеров, поэтому она была включена в методику для оценки качества корпоративного управления.

Контроль за финансово-хозяйственной деятельностью

Система

контроля за финансово-хозяйственной

деятельностью должна быть направлена на

обеспечение доверия инвесторов обществу и

органам его управления. Ее основной целью

является защита капитальных вложений

акционеров и активов общества. Данная цель

может быть достигнута путем решения

следующих задач:

-

обеспечение

исполнения финансово-хозяйственного плана;

- установление и обеспечение соблюдения эффективных процедур внутреннего контроля;

- обеспечение эффективной и прозрачной системы управления в обществе, в том числе предупреждение и пресечение злоупотреблений со стороны должностных лиц общества;

- выявление, предупреждение и ограничение финансовых и операционных рисков;

- обеспечение достоверности финансовой информации, используемой либо раскрываемой обществом.

В

качестве дополнения

к данным положениям закона использовались

рекомендации кодекса, в частности, при

расчете рейтинга учитывается, принимали ли

аудиторы участие в

общих собраниях акционеров и отвечали ли на

вопросы, заданные акционерами относительно

представленных аудиторских заключений.

Данный не установленный законом критерий

включен в методику, т.к.

аудиторское заключение является

единственным доступным большинству

акционеров документом, откуда можно

почерпнуть информацию об имеющих место

проблемах в финансово-хозяйственной

деятельности общества.

Прозрачность структуры уставного капитала

В рамках параметра прозрачность структуры капитала оценивает прозрачность компании с точки зрения получения информации о структуре ее собственности с целью выявления того, насколько велика роль крупных собственников, какую роль они играют в процессе управления компанией и какими способами реализуют свои интересы. Для всех категорий акционеров тактика и стратегия распоряжения своими пакетами в значительной степени зависят от их представления о типе и структуре акционерного капитала, роли владельцев контролирующих, блокирующих или достаточно крупных пакетов акций.

Внимание обращалось также на сведения об акциях, принадлежащих членам совета директоров и членам руководства, т.к. при такой структуре акционерного капитала крупные акционеры как правило ориентируются не на повышение доходов по акциям компании, не на рост ее капитализации, а на сохранение существующих взаимоотношений с предприятием.

Система ведения реестра

Система ведения реестра непосредственным образом связана с параметром структуры уставного капитала, так как именно из реестра акционер или иное заинтересованное лицо может получить информацию о зарегистрированных владельцах с указанием количества, номинальной стоимости и категории принадлежащих им именных ценных бумаг по состоянию на любую установленную дату.

Оценка деятельности по ведению реестра основывалась на нормах закона, так как кодекс не регулирует данный аспект корпоративного управления.

Практика разрешения корпоративных конфликтов

Оценка практики урегулирования корпоративных конфликтов основывалась исключительно на положениях кодекса, т.к. закон не регулирует их разрешение в досудебном порядке. Однако этот критерий был использован при оценке рейтинга, в связи с тем, что корпоративные конфликты являются часто встречающимся явлением в практике деятельности акционерных обществ.

Обоснование выборки

В исследование были включены компании с положительными финансовыми результатами: стабильное финансовое положение является первой предпосылкой привлечения инвестиций, вторая же предпосылка, а именно – уровень корпоративного управления - и является объектом анализа.

Отраслевой признак не был определяющим при формировании выборки, т.к. управление в разных отраслях может отличаться качеством, но не основными характерными принципами. С другой стороны, структура собственности или размер компании, и, следовательно, сложность иерархии, могут повлиять на управленческие решения и на стиль корпоративного управления, и именно они оценивались при анализе.

В исследовании был использован метод экспертных оценок, который позволил сформировать определенную базу данных, содержащую информацию о структуре акционерного капитала и корпоративных отношениях в акционерных обществах, ставших объектом анализа.

Оценка уровня корпоративного управления отдельных компаний

Для более четкого представления об уровне корпоративного управления компаний с государственным участием данные настоящего исследования представлены в рис.3. Структура анализа уровня корпоративного управления отдельных компаний построена по принципу соответствия выделенным критериям. Для более четкой аргументации сделанных заключений о состоянии уровня корпоративного управления в Республике Коми мы приведем выборочный анализ уровня в отдельных компаниях:

- a - с наивысшим уровнем корпоративного управления;

- d - с наихудшим уровнем корпоративного управления;

- b, - уровень корпоративного управления компании находится на среднем уровне.

Рис. 4 Оценка уровня корпоративного управления в компании

Данные рис. 4 демонстрируют, что компания a лидирует среди рассмотренных предприятий. В компании наиболее полно соблюдаются права акционеров и раскрывается информация об обществе. Министерству имущественных отношений РК был представлен дополнительный объем информации, на который, в силу имеющегося размера пакета акций, министерство не могло претендовать. В частности, были представлены документы бухгалтерского учета и протоколы заседаний совета директоров (по закону такую информацию общество обязано раскрывать владельцам более 25 % акций, а доля акций министерства имущественных отношений РК в компании составила менее 5%). Следует отметить то, что общество освещает свою деятельность посредством собственной газеты, в том числе о проведении общих собраний акционеров, о выплате дивидендов и других важных корпоративных действиях.

Кроме того, компания a оказалось единственным предприятием, представившим проект годового отчета общества, содержание которого было высоко оценено. В нем, как этого и требует кодекс корпоративного поведения, освещено положение АО в отрасли, решение стратегических задач АО, достигнутые за год результаты, перспективы его развития, описание основных направлений деятельности общества, информация о выплате дивидендов. Также представлены сведения о членах совета директоров и генеральном директоре, в том числе размер вознаграждения членов совета директоров.

Таким образом, раскрытие дополнительной информации о деятельности компании соответствует требованиям кодекса корпоративного поведения, что свидетельствует о прозрачности деятельности общества и говорит в пользу инвестирования в данную компанию.

Наивысшую оценку по сравнению с остальными компаниями получил критерий урегулирования корпоративных конфликтов. Это обусловлено тем, что хотя в официальных документах, регламентирующих корпоративные отношения в компании, положения кодекса корпоративного поведения не сформулированы, они реализуются на практике.

В частности, имеется механизм по поддержанию сохраняющейся с момента приватизации предприятия структуры уставного капитала. Этот механизм заключается в том, что компания создала специальный фонд, который позволяет выплачивать дополнительную пенсию акционерам - бывшим работникам предприятия, которая сохраняется до тех пор, пока работник остается собственником акций компании. В случае продажи акции на сторону, т.е. не акционерам общества, он теряет право на получение данной пенсии. Эта мера способствует сохранению размытой структуры уставного капитала, где ни один акционер не владеет доминирующим пакетом акций, что является показателем эффективного корпоративного управления. Помимо этого, данный механизм предотвращает возможность возникновения конфликта, как между собственниками, так и между собственниками и менеджерами в ходе борьбы за контроль над управлением акционерным обществом, а также способствует защите от враждебного поглощения со стороны внешних инвесторов.

Структура уставного капитала, состоящая исключительно из миноритарных акционеров, получила высокую оценку, так как обеспечивает высокий уровень защиты прав всех акционеров.

Высокая оценка уровня корпоративного управления в компании a подтверждается также проводимой обществом дивидендной политикой. Это обусловлено тем, что хотя сумма выплачиваемых дивидендов невелика, однако сам факт их выплаты на фоне распространенных злоупотреблений в сфере начисления и выплаты дивидендов, свидетельствует о реализации права акционеров на участие в прибылях общества.

Что касается деятельности совета директоров и исполнительного органа, а также системы ведения реестра, то анализ данных компонентов показал, что они в целом соответствуют законодательству, однако уровень их реализации не выходит за рамки законодательно установленных и положения кодекса соблюдаются в незначительных объемах или практически не соблюдаются. В частности, нарушается требование кодекса о включении в состав совета директоров независимых директоров, о несовмещении генеральным директором функций члена совета директоров (т. к. это ставит под сомнение объективность контроля за его деятельностью со стороны совета директоров).

Подводя итог анализа уровня корпоративного управления, следует отметить следующие преимущества компании a: реализация прав акционеров полностью соответствует законодательству и ряду положений кодекса; прозрачность деятельности предприятия; реальное обеспечение контроля за финансово-хозяйственной деятельностью; наличие механизма предотвращения корпоративных конфликтов; структура капитала обеспечивает защиту прав миноритарных акционеров; достаточно эффективная дивидендная политика. На сегодняшний момент компания a является компанией с наиболее высоким уровнем корпоративного управления среди изученных компаний.

Второе место в рейтинге корпоративного управления занимает компания d. Как показано на рис. 12, показатель рейтинга данной компании составляет среднюю цифру 5,89 баллов. Однако имеется ряд отдельных показателей, выгодно отличающих компанию d от компании a. В частности, таким показателем является система ведения реестра. В этом отношении компания придерживается рекомендаций кодекса корпоративного поведения и ведение реестра передано независимому специализированному регистратору, хотя законом это не предусмотрено (количество акционеров меньше 50). Это является показателем того, что соблюдение прав собственности акционеров на должном уровне, и риск нарушения прав владельцев акций сведен к минимуму, в то время как в тех обществах, где ведется реестр самим АО, они часто нарушаются – таким образом, это не может не быть положительным фактором инвестиционной привлекательности компании.

Кроме того, в компании d более прозрачна структура уставного капитала. Компания d разместила информацию о структуре уставного капитала в свободном доступе на официальном сайте компании – таким образом, не только существующие акционеры, но и потенциальные инвесторы могут ориентироваться в структуре уставного капитала и оценивать риски, связанные с возможностью принятия решения в интересах каких-либо акционеров.

Еще одним положительным моментом является то, что размер вознаграждения членов совета директоров утвержден общим собранием акционеров. Компания d является единственной из проанализированных компаний, соблюдающих данную норму закона, что может служить доказательством того, что акционеры контролируют данную статью расходов компании.

В целом положительно оценена работа по контролю за финансово-хозяйственной деятельностью. В частности, роль аудиторов компании является достаточно весомой – об этом свидетельствует тот факт, что последний аудит выявил некоторые несоответствия в ведении бухгалтерского учета общества, что в дальнейшем способствовало правильной оценке имущества общества. Однако нам не были представлены заключения ревизионной комиссии, что позволяет сделать вывод о, возможно, формальной роли ревизионной комиссии в деятельности общества. Таким образом, существующая система контроля за финансово-хозяйственной деятельностью компании d. на настоящий момент не обеспечивает абсолютного доверия инвесторов обществу и органам его управления, однако если руководство предпримет соответствующие действия в этом отношении, данный аспект корпоративного управления может стать положительным фактором инвестиционной привлекательности компании.

Далее, качество реализации прав акционеров, раскрытия информации об АО, деятельность генерального директора и совета директоров в целом находятся на среднем уровне, то есть их деятельность соответствует законодательно установленным нормам, но не рекомендациям кодекса корпоративного поведения. Как и во всех изученных компаниях, отсутствуют независимые директора, генеральный директор входит в состав совета директоров; не приняты такие важнейшие, рекомендуемые кодексом, документы, как положение об информационной политике, положение о дивидендной политике.

Отсутствие положения о дивидендной политике предполагает отсутствие информации о стратегии общества в отношении размера дивидендов и их выплаты, что отрицательно сказывается на имидже инвестиционной привлекательности компании.

Ниже

среднего уровня оценены такие показатели,

как структура уставного капитала и

разрешение корпоративных конфликтов.

Делая вывод об инвестиционной привлекательности компании d. , можно сказать следующее. Основными факторами, говорящими в пользу инвестирования в данную компанию, являются: система ведения реестра, прозрачность структуры уставного капитала, довольно объективная система контроля. Качество реализации прав акционеров, раскрытия информации об АО, деятельность генерального директора и совета директоров в целом находятся на среднем уровне. Факторами инвестиционного риска являются структура уставного капитала и отсутствие практики разрешения корпоративных конфликтов. Компания d является в целом довольно привлекательной для инвесторов компанией, в нее было бы целесообразно инвестировать средства в случае, если инвестор рассчитывает на рост капитализации компании, но не на получение прибыли за счет выплаты дивидендов.

Наконец, приведем пример компании с наихудшим уровнем корпоративного управления – компания b. Она занимает самое последнее место в составленном нами рейтинге корпоративного управления. Ее интегральный показатель рейтинга (2,26 балла – см. рис. 13) находится в зоне низкой инвестиционной привлекательности.

Компания b является единственной из исследованных компаний, в которой полнота соблюдения прав акционеров находится ниже средней. В частности, нарушаются такие установленные законодательством права, как права на предоставление информации, на выбор члена совета директоров и ревизора. Таким образом, если не соблюдаются даже законодательно закрепленные права акционеров, а тем более стандарты наилучшей практики корпоративного поведения в этой области, то вложение инвестиций в компанию даже на данном этапе анализа представляются высоко рискованными.

Такое неудовлетворительное положение дел усиливается невыполнением положения закона о предоставлении информации по первоначальному требованию акционера, а также отказом в предоставлении копий документов, что является нарушением ст. 91 ФЗ «Об акционерных обществах». Кроме того, экспертами не был получены следующие запрошенные документы: проспекты эмиссии, реестр АО, годовые отчеты об итогах деятельности общества, договор с аудитором – такие действия компании нарушают законодательно установленные нормы. При таком отношении к соблюдению положений закона не приходится говорить о применении кодекса корпоративного поведения. Отметим лишь в частности, что не выполняется требование кодекса о предоставлении полной информации по рассматриваемым вопросам общего собрания акционеров. Так, в протоколах общих собраний отсутствуют сведения о кандидатах в члены совета директоров, не предоставляется информация о выбираемых аудиторе и ревизоре. Кроме того, акционерам не была предоставлена возможность выбора из определенного количества кандидатур на должности членов совета директоров, аудитора и ревизора общества – они лишь утверждали их. Во всех других исследованных компаниях эти требования соблюдались.

Что касается деятельности исполнительного органа в лице генерального директора, директора, то помимо общего для всех изученных компаний несоблюдения рекомендации кодекса корпоративного поведения о несовмещении должности генерального директора с функциями члена совета директоров, имеется существенное нарушения закона, а именно: подписание заключения ревизора по итогам деятельности общества за 2001 г. генеральным директором, прекратившим свои полномочия ко времени подписания отчета. Также генеральный директор оказался единственным руководителем среди всех исследованных компаний, выражавший нежелание к сотрудничеству и предоставлению информации, на которую представители акционера, владеющего 93 % акций данного предприятия, имели право – при таком отношении к крупному собственнику говорить о соблюдении прав миноритарных акционеров не приходится. Такая практика работы генерального директора может вызвать обоснованные сомнения у потенциальных инвесторов в том, что исполнительный орган компании действительно действует в интересах акционеров.

Также и в практике деятельности совета директоров не полностью соблюдаются требования законодательства: на сегодняшний момент из трех членов совета директоров один является генеральным директором, что нарушает требования п. 2 ст. 66 ФЗ «Об акционерных обществах», определяющей, что членов правления в совете директоров должно быть не больше ¼ состава. Кроме того, собрание акционеров не утверждало вознаграждения членам совета директоров, что не соответствует п. 2 ст. 64 ФЗ «Об акционерных обществах». Положения кодекса корпоративного поведения не выполняются, независимых директоров в составе совета директоров нет. Следует также отметить, что председатель совета директоров компании b является одновременно председателем общего собрания акционеров и представителем акционеров, что позволяет сделать вывод о сосредоточении слишком широкого объема полномочий в лице одного человека, что может негативно сказаться на объективности качества корпоративного управления.

Все эти факты в совокупности влияют и на качество дивидендной политики. Кроме отсутствия положения о дивидендной политике (это является общим для всех исследованных компаний), имеется несоответствие между получаемой обществом прибылью и суммой выплаченных дивидендов: за весь период деятельности компании (с 1996 по 2002 гг.) они выплачивались лишь в 2001 г., причем это, по всей видимости, нельзя объяснить ни финансовым состоянием компании b, ни спецификой самого проекта.

Таким образом, вкладывая свои средства путем приобретения акций компании b, инвестор вряд ли сможет рассчитывать на получение от этих инвестиций определенного дохода в форме дивидендов.

Подлежит сомнению то, что чистая прибыль общества, не распределенная в виде дивидендов, увеличит благосостояние акционеров за счет роста капитализации компании b – такой вывод позволяет сделать анализ контроля за финансово-хозяйственной деятельностью, которую также нельзя признать удовлетворительной. Компанией был представлен единственный отчет ревизора за 2002 г, причем его объективность может быть подвержена сомнению, т.к. он подписан генеральным директором, прекратившим свои полномочия ко времени подписания отчета. Также необходимо отметить тот факт, что собрание акционеров не утверждало размер вознаграждения ревизору, как это требует ст. 85 п.1. ФЗ «Об акционерных обществах» – это позволяет сделать вывод или о бесплатной работе ревизора, или о нарушении соответствующей статьи закона.

Что касается деятельности компании b по предотвращению корпоративных конфликтов, то она, как и во всех других исследованных обществах, не ведется.

Таким образом, проведенный анализ по определению рейтинга корпоративного поведения компания b показал, что качество всех аспектов его корпоративного управления находится на самом низком уровне среди всех остальных исследованных акционерных обществ. В своей деятельности данная компания нарушает даже некоторые нормы законов, говорить же о соблюдении кодекса корпоративного поведения, рекомендованного к выполнению ФКЦБ РФ, не приходится. Это позволяет сделать вывод о ее низкой инвестиционной привлекательности и о том, что для потенциального инвестора, вложение средств путем приобретения акций компании представляется довольно рискованным с точки зрения возможности получения от этих инвестиций дохода как в виде дивидендов, так и в форме роста капитализации компании.

Анализ проблем привлечения инвестиций в региональную экономику

В соответствии с проблематикой исследования в качестве основной предпосылки улучшения инвестиционной привлекательности акционерных обществ Республики Коми было сформулировано следующее предположение: государство, как субъект корпоративных отношений, являясь собственником пакета акций акционерного общества, должно способствовать привлечению инвестиций, по крайней мере, с позиции открытости деятельности компании в сфере корпоративного управления. Государство также может создать условия для более успешного внедрения принципов корпоративного управления. Стимулирующим фактором для потенциального инвестора в данном случае может стать наличие собственности государства в уставном капитале акционерных обществ – в глазах потенциальных инвесторов это может снизить уровень риска вложений.

В целях подтверждения либо опровержения данного предположения нами были сформулированы определенные гипотезы, отражающие различные аспекты корпоративного управления акционерных обществ с долей государственной собственности Республики Коми:

1. В компаниях с долей государственной собственности более эффективна работа членов совета директоров.

2.

В акционерных обществах Республики

Коми с государственной долей

обеспечивается надлежащая защита прав

акционеров, в том числе и миноритарных.

3.

Компании с государственным

участием раскрывают более

полный объем информации, так как они в

меньшей мере опасаются враждебного

поглощения.

4. Деятельность генерального директора в компаниях с государственным участием обеспечивает более полную защиту прав акционеров.

5. В компаниях с государственным участием реализуется эффективная дивидендная политика.

6. В компаниях с государственным участием система контроля за финансово-хозяйственной деятельностью обеспечивает надлежащую защиту капиталовложений акционеров и активов общества.

7. В компаниях с государственным участием потенциальным инвесторам предоставляется исчерпывающая информация о структуре уставного капитала.

8. В компаниях с государственным участием соблюдаются все требования в части ведения реестра

9. Компании с государственной долей акций в меньшей степени вовлекаются в корпоративные конфликты, так как участие государства в большей мере защищает от передела собственности.

Предположение

о положительном влиянии присутствия

государства в уставном

капитале акционерных обществ республики на

уровень корпоративных отношений

основано на том,

что государство даже более самих

предприятий заинтересовано в привлечении

инвестиций в экономику. Именно для этих

целей государством был рекомендован к

применению кодекс корпоративного

поведения. При этом предполагается, что

государство, имея реальные рычаги влияния,

будет в первую очередь внедрять положения

кодекса в акционерных обществах, где имеет

долю собственности.

Для более четкого обозначения и анализа проблем корпоративного управления исследование проводилось на основе сформулированных ранее гипотез. Для определения уровня корпоративных отношений в акционерных компаниях с долей государственной собственности они были разделены на три основные группы:

- уровень А: компании с высоким уровнем корпоративного управления. К уровню А относятся компании с высоким уровнем корпоративных отношений, соблюдающие все требования российского законодательства, а также в значительной степени следующие в своей практике рекомендациям кодекса корпоративного поведения (8-10 баллов по 10-ти балльной шкале);

- уровень Б: компании со средним уровнем корпоративного управления. К уровню Б относятся компании со средним уровнем корпоративного управления, не нарушающие требования закона, и частично применяющие в своей деятельности рекомендации Кодекса корпоративного поведения (5-8 баллов по 10-ти балльной шкале);

- уровень В: компании с низким уровнем корпоративного управления. К уровню В относятся компании с низким уровнем корпоративного управления, нарушающие требования законодательства Российской Федерации в области корпоративных отношений и не применяющие положения кодекса корпоративного поведения (от 1 до 4 баллов по 10-ти балльной шкале).

Должное внимание уделялось тому, знают ли руководители компании о существовании упомянутого кодекса, используют ли его рекомендации на практике. Анализировались также причины неприменения или ненадлежащего применения ряда положений кодекса в повседневной работе. При этом внимание уделялось также тому, чтобы соотнести жизнеспособность основных сформулированных в кодексе рекомендаций с практикой реализации корпоративного управления в акционерных компаниях Республики Коми.

По результатам проведенной нами работы по определению уровня корпоративных отношений акционерные общества Республики Коми с долей государственной собственности были классифицированы следующим образом: акционерные общества с высоким уровнем корпоративного управления, компании со средним уровнем корпоративного управления и акционерные общества с низким уровнем корпоративного управления (рис. 13).

Рис. 5 Уровень корпоративного управления в акционерных обществах Республики Коми с долей государственной собственности

Как видно из рис. 5, корпоративное управление в акционерных обществах Республики Коми с долей государственной собственности соответствует среднему его уровню.

Чтобы определить проблемные области корпоративных отношений в акционерных обществах с долей государственной собственности Республики Коми, необходимо соотнести соответствие реальной ситуации предложенным гипотезам и оценить каждый компонент корпоративных отношений.

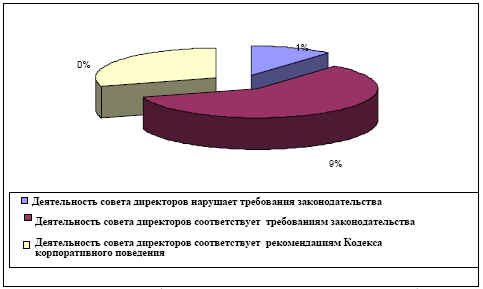

Первая гипотеза предполагает, что в компаниях с долей государственной собственности деятельность членов совета директоров более эффективна. При подготовке исследования было сделано предположение, что деятельность совета директоров компаний, имеющих в структуре уставного капитала долю государственной собственности, основывается на положениях кодекса корпоративного поведения. При этом априори мы исходили из того, что члены совета директоров соблюдают все законодательно установленные нормы, регулирующие их деятельность. Однако на практике, в 11 % опрошенных компаний деятельность совета директоров не соответствует требованиям законодательства (рис. 6).

Рис. 6 Практика работы совета директоров акционерных обществ

Тем не менее, в основном предположения оправдались: в большинстве акционерных обществ (59 %) совет директоров в своей деятельность руководствуется требованиями законодательства, в 30 % компаний члены совета директоров руководствуются некоторыми рекомендациями кодекса.

Теперь необходимо проанализировать, какие рекомендации кодекса корпоративного поведения не применяются советом директоров акционерных обществ республики с долей государственной собственности.

В частности, кодекс не рекомендует, чтобы член совета директоров занимал должности в организации – конкуренте акционерного общества – на практике это действительно реализуется, что можно объяснить оправданностью данной рекомендации. При этом следует отметить, что ни в одном из изученных предприятий эти моменты не были формально закреплены в уставе, что на наш взгляд, может быть вызвано недостаточно высоким уровнем юридического обеспечения подобных документов акционерных обществ.

Практически во всех изученных компаниях отсутствуют независимые директора в составе совета директоров. Их отсутствие нельзя объяснить нецелесообразностью применения данной рекомендации на практике. Скорее всего это вызвано нежеланием усиления контроля.

Также не соблюдается положение кодекса в части раскрытия размера вознаграждения членов совета директоров, исполнение данной рекомендации оправданно и ее невыполнение также объясняется стремлением членов совета директоров уменьшить контроль со стороны акционеров.

Кроме того, не реализуется рекомендация кодекса об оценке результатов деятельности совета директоров и раскрытии этих результатов в годовом отчете акционерного общества. Последнее также может быть связано с тем, что члены совета директоров не заинтересованы в раскрытии данной информации.

Нецелесообразным с позиции реалий корпоративного управления представляется создание структурных подразделений в составе совета директоров, ответственных за применение процедур внутреннего контроля, т.к. это отягощает структуру управления и увеличивает затраты на содержание управленческого персонала.

Вышеизложенное позволяет сделать вывод о том, что деятельность советов директоров осуществляется в области корпоративного управления в соответствии с законодательством, однако недостаточно эффективно используются положения кодекса корпоративного поведения, что вызвано, на наш взгляд, нежеланием усиления контроля за своей деятельностью со стороны членов совета директоров.

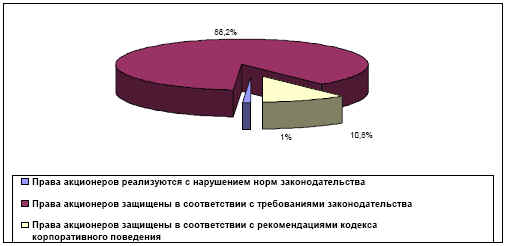

Вторая гипотеза предполагает, что в акционерных обществах Республики Коми с долей государственной собственности обеспечивается надлежащая защита прав акционеров, в том числе и миноритарных.

Данная гипотеза подтвердилась: большинство акционерных обществ Республики Коми с государственной долей акций в уставном капитале выполняют практически все требования законодательства в отношении защиты прав акционеров (рис.7).

Рис. 7. Защита прав акционеров в АО

В реализации прав акционеров положениями кодекса корпоративного поведения руководствуются 10,8 % акционерных обществ.

Относительно отдельных аспектов соблюдения прав акционеров можно сказать следующее: права собственности практически во всех компаниях четко определены в уставных документах. Тем не менее, недостаточно реализуются права в области предоставления информации как относительно структуры уставного капитала, так и, к примеру, о кандидатах в члены совета директоров, аудиторов, ревизионной комиссии. Кроме того, недостаточно четкими представляются положения, регулирующие выкуп акций у акционеров. В свою очередь, недостаточная конкретизация положений кодекса в области защиты прав акционеров во многом является сдерживающим фактором при использовании принципов кодекса на практике.

Таким образом, реализуемый акционерными обществами республики с долей государственной собственности объем защиты прав акционеров не выходит за рамки законодательно установленного. В настоящее же время большинство инвесторов рассчитывает на соблюдение не только норм закона, но и принципов кодекса - и их несоблюдение, в итоге, снижает инвестиционную привлекательность акционерных компаний.

В

соответствии с третьей гипотезой было

сделано предположение, что компании с

государственным участием раскрывают

более полный объем информации, т.к. они в

меньшей мере опасаются враждебного

поглощения.

При проведении исследования предполагалось, что компании раскрывают информацию согласно требованиям кодекса, но в реальности почти треть акционерных обществ не соблюдают даже норм законодательства (рис. 8).

Рис. 8 Раскрытие информации о деятельности акционерного общества

Что касается достаточно высокой доли акционерных обществ (44,9 %), придерживающихся норм закона, но не раскрывающих информацию в соответствии с требованиями кодекса, то такое положение дел представляется оправданным для компаний, которые не заинтересованы в привлечении инвестиций путем размещения акций среди частных инвесторов Республики Коми. В данном случае они считают прозрачность неоправданной, т.к. существует вероятность неблагоприятного развития событий, в том числе враждебного поглощения. Компании, заинтересованные в привлечении инвестиций (22,5 %), используют раскрытие информации в качестве одного из инструментов их привлечения. Предоставление более полной информации снижает рискованность инвестирования и активизирует вложение средств в акции компании.

В качестве неприменяемых компаниями республики положений кодекса можно отметить следующее: отсутствуют четкие формулировки проводимой обществом информационной политики, раскрываются не все аспекты финансовой информации, не всегда представляются полные сведения о кандидатах на выборные должности, результаты деятельности компании не публикуются в средствах массовой информации. Исходя из практики деятельности компаний, можно сделать вывод, что компании не раскрывают информацию, прежде всего, финансовую, из опасений недобросовестных действий конкурентов. Отсутствие же положения об информационной политике вызвано недостаточной информированностью о рекомендациях кодекса.

При такой ситуации выглядит оправданным нежелание инвесторов вкладывать свои средства в деятельность компаний республики. Особенно это свойственно поведению миноритарных акционеров, которым, как правило, даже законодательно установленного объема информации не хватает для принятия взвешенного решения о вложении инвестиций; нарушение же норм закона еще более увеличивает риск капитальных вложений.

Четвертая гипотеза предполагает, что деятельность генерального директора в компаниях с государственным участием обеспечивает более полную защиту прав акционеров. Формулируя данную гипотезу, мы исходили из предположения, что сам факт присутствия государства в акционерном обществе как субъекта корпоративных отношений исключает возможность генеральному директору пренебрегать своими обязанностями и использовать ресурсы общества в собственных целях, ущемляющих права акционеров.

Полученные в ходе исследования результаты в целом подтвердили данные предположения: государство действительно влияет на деятельность исполнительных органов, и лишь в деятельности 12 % компаний исполнительные органы нарушали некоторые нормы законодательства (рис. 9).

Рис. 9 Деятельность исполнительного органа акционерного общества (генерального директора)

Однако предположение о том, что в своей работе исполнительные органы руководствуются рекомендациями кодекса корпоративного поведения, не подтвердилось. В частности, в большинстве рассмотренных компаний генеральный директор совмещает свою должность с функциями члена совета директоров, определяя, таким образом, стратегию развития акционерного общества.

Согласно положениям кодекса, в число важнейших функций совета директоров входит также контроль за деятельностью исполнительных органов общества; выполнение же генеральным директором функций члена совета директоров ставит под сомнение объективность внутреннего контроля.

Кроме того, кодекс корпоративного поведения рекомендует создание коллегиального исполнительного органа, что, на наш взгляд, едва ли применимо ко всем предприятиям. Это представляется оправданным: коллегиальность, во-первых, существенно замедляет процесс принятия управленческих решений, и, во-вторых, содержание нескольких директоров является дополнительной статьей расходов, часто обременительной и неоправданной с позиции акционеров. В то же время для крупных компаний (холдингов) наличие коллегиального органа целесообразно, так как сложная организационная структура компании предполагает решение ряда вопросов, выходящих за рамки обычной хозяйственной деятельности общества – такие вопросы рационально рассматривать именно коллегиально. Этот вывод был сделан на основе анализа достаточно сложной организационной структуры открытого акционерного общества «Воркутауголь», где коллегиальный орган принимает основные решения.

Пятая гипотеза предполагает, что в компаниях с государственным участием реализуется эффективная дивидендная политика. При проведении исследования решено было исходить из предпосылки эффективности дивидендной политики, проводимой на предприятиях с долей государства.

В результате анализа был сделан вывод: большинство акционерных обществ реализуют соответствующие нормы законодательства в области корпоративного управления. Однако в законодательстве прописаны лишь минимальные требования к проведению дивидендной политики акционерным обществом, поэтому, для достижения большей эффективности и привлечения дополнительных инвестиций следует руководствоваться положениями кодекса корпоративного поведения (рис. 10).

Рис. 10 Дивидендная политика акционерных обществ

Несмотря на значимость установленных в кодексе рекомендаций относительно дивидендной политики, они не реализуются на практике: не разработано Положение о дивидендной политике, не составляются отчеты о дивидендной политике и не публикуются в периодических изданиях.

Более того, в ряде компаний отмечено несоответствие между получаемой обществом прибылью и суммой выплаченных дивидендов. Это может свидетельствовать об отсутствии баланса между необходимостью поддержания привлекательности акций компании путем выплаты больших дивидендов и необходимостью реинвестирования прибыли в развитие производства. В недалеком будущем это также должно сказаться на привлекательности акций акционерных обществ для потенциальных акционеров. Ведь общепризнан принцип: для стимулирования инвестиций необходимо обеспечить прозрачность механизма определения размера дивидендов и гарантии их выплаты.

В соответствии с шестой гипотезой было сделано предположение, что в компаниях с государственным участием система контроля за финансово-хозяйственной деятельностью обеспечивает надлежащую защиту капитальных вложений акционеров и активов общества.

По итогам оценки можно сделать вывод: ситуация с контролем за финансово-хозяйственной деятельностью в акционерных обществах с долей государственной собственности складывается не лучшим образом – это подтверждается достаточно высоким процентом акционерных обществ, нарушающих требования законодательства в части контроля за финансово-хозяйственной деятельностью. В таких компаниях деятельность ревизионной комиссии зачастую носит формальный характер.

В то же время достаточно велик процент компаний, выполняющих некоторые рациональные, как показала практика, рекомендации кодекса: в частности, члены ревизионных комиссий сравнительно ответственно и регулярно предоставляли совету директоров информацию о выявленных нарушениях и предлагали конкретные рекомендации о путях предупреждения подобных нарушений в будущем в соответствии с заранее определенным планом. Особенно следует отметить, что в ряде компаний конкурс на выбор аудитора проводился с максимальной объективностью, с использованием метода экспертных оценок и выделением конкретных критериев (рис. 11).

Рис. 11 Контроль за финансово-хозяйственной деятельностью акционерного общества

Однако, ряд обоснованных требований кодекса, в частности, закрепление в документах общества требований о профессиональной квалификации членов ревизионной комиссии, не выполняется. Отсутствие определенной квалификации членов контрольно-ревизионных органов ставит под сомнение объективность контроля за финансово-хозяйственной деятельностью, что, в свою очередь, может негативно сказаться на защите капитальных вложений акционеров и активов общества.

В то же время определенные, регулируемые кодексом, аспекты управления финансово-хозяйственной деятельностью выглядят нерациональными. Например, предоставление после каждой финансово-хозяйственной операции документов в контрольно-ревизионную службу требует неоправданных затрат. Кроме того, следует сдвинуть временные рамки частоты осуществления контроля с ежедневного до хотя бы до еженедельного.

Таким образом, многие компании с государственным участием руководствуются положениями кодекса в осуществлении контроля за финансово-хозяйственной деятельностью и считают их целесообразными, что может вызвать доверие потенциальных инвесторов к такой компании.

Седьмая гипотеза предполагает, что в компаниях с государственным участием предоставляется исчерпывающая информация о структуре уставного капитала.

При подготовке методики исследования первоначально предполагалось оценить структуру уставного капитала и доминирование того или иного типа собственника в структуре акционерного капитала. Однако в ходе непосредственного анализа часть компаний (22 %) не предоставляла информацию о структуре уставного капитала. Поэтому возникла необходимость оценки не только структуры уставного капитала, но и ее прозрачности (рис. 12).

Рис. 12 Прозрачность структуры уставного капитала

Как следует из приведенных данных, большинство компаний раскрывает информацию о структуре уставного капитала, но не заинтересовано в раскрытии информации, выходящей за рамки законодательно установленных требований.

В свою очередь, 16 % компаний раскрывают информацию согласно требованиям кодекса, в том числе информацию об акционерах - владельцах 5 % и более, акций, а также информацию об аффилированных лицах.

Что касается оценки структуры собственности, то по данным акционерных обществ, предоставивших такую информацию, собственность отделана от управления. Этот факт позволяет сделать предположение о том, что в этих акционерных обществах создаются условия для эффективного корпоративного управления.

В соответствии с восьмой гипотезой было сделано предположение, что в компаниях с государственным участием соблюдаются все требования в части ведения реестра.

Гипотеза относительно ведения реестра была отделена от гипотезы прозрачности структуры уставного капитала в силу того, что именно наличие независимого реестродержателя призвано обеспечивать надлежащую защиту прав собственности. Необходимо отметить, что оценка ведения реестра проводилась только с позиции выполнения требований законодательства в области корпоративного управления, так как в кодексе корпоративного поведения не содержится рекомендаций относительно ведения реестра.

На практике же более 20% компаний не соблюдают соответствующих требований закона «Об акционерных обществах»: не обеспечивают доступ имеющихся прав акционеров к данным реестра и не предоставляют выписки из реестра (рис. 13).

Рис. 13 Ведение реестра акционерного общества

Исследования показали, что некоторые из компаний, соблюдающих требования законодательства, даже в тех случаях, когда они вправе вести реестр самостоятельно, предпочитают пользоваться услугами независимых регистраторов, что, на наш взгляд, свидетельствует о прозрачности ведения реестра и большей ответственности.

Таким образом, несмотря на то, что некоторые компании пытаются проводить надлежащую защиту прав собственности своих акционеров, общая картина инвестиционной привлекательности ухудшается за счет компаний, которые игнорируют требования законодательства.

В соответствии с девятой гипотезой было сделано предположение, что компании с государственной долей акций в меньшей степени вовлекаются в корпоративные конфликты, так как участие государства защищает от неоправданного передела собственности. При подготовке исследования ставилась задача анализа вовлеченности предприятий Республики Коми с долей государственной собственности в корпоративные конфликты.

Полученные результаты выглядят следующим образом: практически все акционерные общества республики либо вовлечены в корпоративные конфликты либо оценивают вероятность вовлечения в них как высокую. При этом большинство компаний не занимаются предупреждением и урегулированием конфликтов в досудебном порядке (рис. 14).

Рис. 14 Урегулирование корпоративных конфликтов

Во всех рассмотренных предприятиях не реализуется ни одно из положений кодекса относительно урегулирования конфликтов. Это можно объяснить, во-первых, расплывчатостью и неконкретностью сформулированных в кодексе рекомендаций и, во-вторых, сложностью применения некоторых рекомендаций на практике. Это касается, прежде всего, организации комитетов по разрешению корпоративных конфликтов на предприятии – такая практика может значительно увеличить административные расходы предприятия без получения соответствующих результатов, т.к. конфликт проще предотвратить, чем разрешить. Кодекс дает рекомендации относительно разрешения уже возникших конфликтов, но не о механизме их предотвращения.

Однако, отдельные акционерные общества республики предпринимают некоторые реальные и порой действенные шаги по предотвращению конфликтов. В частности, в некоторых акционерных обществах создан механизм по поддержанию сохраняющейся с момента приватизации предприятий структуры уставного капитала. Он заключается в том, что акционерам - бывшим работникам предприятий, выплачивается дополнительная пенсия, сохраняющаяся до тех пор, пока работник не продает принадлежащие ему акции на сторону. Эта мера способствует сохранению первоначальной структуры уставного капитала, что в определенной степени предотвращает возможность возникновения конфликта как между собственниками, так и между собственниками и менеджерами в ходе борьбы за контроль над управлением акционерным обществом.

Следует отметить, что вовлеченность большинства акционерных обществ республики в корпоративные конфликты ведет к ухудшению финансового и инвестиционного состояния предприятий. Это уменьшает инвестиционную привлекательность обществ в глазах потенциальных инвесторов и, в итоге, негативно отражается на общем инвестиционном и экономическом состоянии республики.

По итогам оценки корпоративных отношений с долей государственной собственности можно сделать вывод, что, в целом, корпоративное управление рассмотренных акционерных обществ соответствует требованиям законодательства в области корпоративного управления, однако невыполнение большинством компаний отдельных рекомендаций кодекса корпоративного поведения создает определенные проблемы в области реализации корпоративного управления, и привлечения инвестиций. По итогам проделанной работы мы пришли к выводу, что корпоративное управление акционерных обществ в долей государственной собственности неэффективно в следующих областях:

- компании не заинтересованы в раскрытии информации как существующим, так и потенциальным акционерам;

- отсутствует положение о дивидендной политике акционерных обществ;

- работа совета директоров как органа общего руководства и контроля недостаточно эффективна, отсутствуют независимые директора в составе совета директоров акционерного общества;

- наблюдается формальность в деятельности ревизионной комиссии акционерных обществ, что проявляется в недостаточности контроля за текущей хозяйственной деятельностью компаний;

- отсутствует механизм предотвращения и разрешения корпоративных конфликтов, возникающих в деятельности акционерных обществ;

- не разработан эффективный механизм стимулирования менеджмента акционерных обществ;

- у менеджмента имеется возможность вывода активов;

- контроль над крупными сделками недостаточно эффективен.

Проведенное исследование позволило констатировать, что внедрение корпоративного управления в акционерных обществах способно усилить инвестиционную привлекательность и эффективность функционирования большинства акционерных обществ Республики Коми. Но комплексный подход к формированию и развитию корпоративного управления, и, как следствие, привлечению инвестиций может быть реализован, если будет обеспечена координация действий органов государственной власти, прямо и косвенно влияющих на корпоративное управление, а также в том случае, если компании сами будут способствовать внедрению принципов эффективного корпоративного управления. Главным результатом совершенствования корпоративных отношений будет обеспечение защиты интересов акционеров, повышение инвестиционной привлекательности, капитализации прибыли и эффективного функционирования акционерных обществ в целом.

[1] Исследование проведено А.П. Шихвердиевым, А.С. Перевязкиной при финансовой поддержке Гранта Российского Гуманитарного научного фонда 03-02-00247 а/с.

[2] Источник: Социально-экономическое положение Республики Коми. Сыктывкар. Госкомстат Республики Коми. 2004.- с. 42. Статистический ежегодник Республики Коми. 2004. – с. 125-130.

[3] Диаграмма построена на основе статистических данных Территориального органа Федеральной службы государственной статистики по Республике Коми Источник: Статистический ежегодник Республики Коми. 2004. – с. 135-140.

[4] Диаграмма построена на основе статистических данных Территориального органа Федеральной службы государственной статистики по Республике Коми Источник: Статистический ежегодник Республики Коми. 2004. – с. 145-150.